文|新经济e线

7月18日,大成科创主题A(501079)三年封闭运作期届满,即日起该基金转为上市开放式基金(LOF),基金名称也从原大成科创主题3年封闭运作灵活配置混合型证券投资基金调整为“大成科创主题混合型证券投资基金(LOF)”,并接受场内、场外申购和赎回。

此前于2019年6月13日,科创板闪亮登场。同年6月、7月份,国内首批以“科创”命名的主题基金相继成立,均为三年封闭运作。

自今年6月以来,首批发行成立的11只科创主题三年封闭基金封闭运作期陆续届满,开始封转开并更名。据新经济e线统计,除了大成基金,7月还有三家基金公司旗下科创主题基金宣布转型,分别包括中金科创主题3年封闭运作(501080)、财通科创主题3年封闭运作(501085)、银华科创主题3年封闭运作(501083)。

就在今年6月,按成立日期先后计,鹏华科创主题3年封闭运作(501076)、万家科创主题3年A(501075)、富国科创主题3年(501077)、广发科创主题3年封闭运作(501078)、华安科创主题3年(501073)、博时科创主题3年封闭运作(501082)、中欧科创主题3年封闭运作(501081)等7只科创板主题基金已完成封转开,由封闭型基金转为上市开放型基金(LOF)。

Wind统计表明,截至2022年7月15日,在首批11只科创主题基金中,广发、大成、万家、博时等四家基金公司旗下产品净值回报率均录得翻倍,领跑同类产品。冰火两重天的是,华安科创主题3年业绩垫底,三年净值回报率仅个位数,累计收益率仅5.76%。

首尾业绩相差近130%

新经济e线注意到,三年封闭期过后,首批科创主题基金带给基金持有人的体验莫过于是“有人欢喜,有人愁”。截至7月15日,自成立至今,业绩回报率居首的广发科创主题单位净值达2.3561元,成立至今净值回报率高达135.61%,较业绩垫底的华安科创主题3年,首尾业绩相差近130%。

华安科创主题3年(华安智联A)业绩表现一览

来源:Wind

在余下业绩翻倍的3只科创主题基金中,紧随其后的大成科创主题A单位净值为2.3164元,累计净值回报率达131.64%。此外,万家科创主题A和博时科创主题A累计收益率也分别高达116.09%和102.44%。

据悉,华安科创主题3年于今年6月14日转型后基金简称更名为华安智联,仅从字面意义来看,这一名称已与科创主题没有任何直接联系,似乎在有意抹去其历史业绩垫底的这一形象。

不仅如此,转型后基金债性也进一步增强,其业绩比较基准变更为中证800 指数收益率×20%+中债综合指数收益率×80%。封闭期内基金的业绩比较基准为:中国战略新兴产业成份指数收益率×40%+中债综合指数收益率×60%。

此前,自成立以来,华安科创主题3年业绩持续跑输其业绩比较基准。据该基金2022年一季报显示,截至2022年3月31日,本基金份额净值为1.0756 元,本报告期份额净值增长率为-8.55%,同期业绩比较基准增长率为-7.52%。

从华安科创主题3年仓位配比来看,今年一季度末该基金是高仓位运作,股、债合计仓位高达96.84%。其中,股票和债券持仓占基金总资产的比例分别达37.7%和59.14%。自基金合同生效起至今年一季度末,基金累计净值增长率7.56%,同期业绩比较基准33.25%,基金业绩大幅落后业绩基准25.69%。

Wind统计还表明,截至7月15日,华安智联A今年来的净值回报率为-10.08%。同期,偏债混合型基金、基金业绩比较基准收益率分别为-1.80%、-7.23%。可见,今年来基金业绩同类排名也大幅落后,位列1143/1164。

据新经济e线了解,在华安科创主题3年业绩垫底背后,自成立至今,基金经理也多次发生变更。早在成立之初,该基金一度配备了多达5名基金经理,令人咋舌。5人分别包括贺涛、郑如熙、胡宜斌、李欣、谢昌旭。其中,贺涛、郑如熙两人为偏债型基金经理;胡宜斌、李欣、谢昌旭三人偏股型基金经理。

单纯从基金经理配置数量来看,华安科创主题3年在各家同类产品中数量最多。但正如一句俗话所说,“一个和尚挑水喝,两个和尚抬水喝,三个和尚没水喝。”事实上,基金业绩也并不是靠基金经理数量取胜。对基金业绩而言,如果形成不了合力,再多基金经理也无益。

在最初的5名基金经理中,贺涛最早于2020年10月26日离任。紧接着于2021年3月8日,郑如熙、胡宜斌、李欣等三名基金经理宣布集体离任。同一天,偏债型基金经理朱才敏接任。今年3月28日,随着谢昌旭跳槽到汇添富基金,李欣又重新接任了华安科创主题3年基金经理一职。

截至7月15日,就现任基金经理绩效而言,李欣和朱才敏任职年化回报分别为-6.8%和-5.58%,同类排名分别为1247/1260和689/702。

公司新基金紧急结募

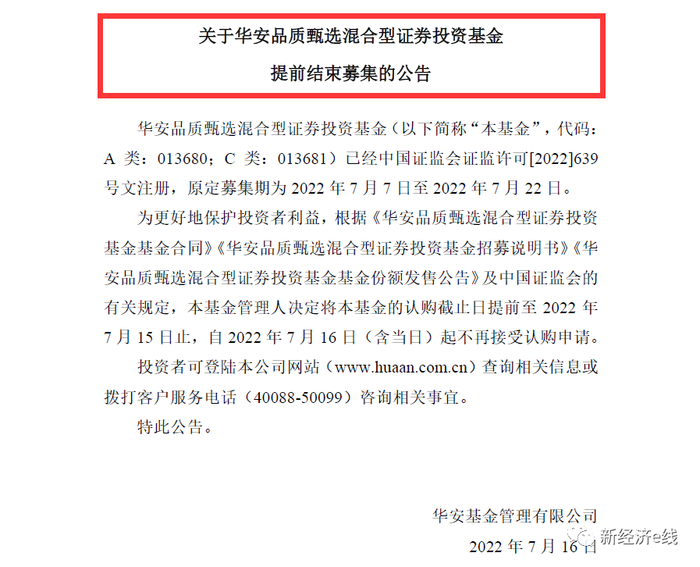

值得关注的是,就在7月15日,与华安基金旗下新锐基金经理张亮有关的一则消息不胫而走,引起业界哗然。新经济e线注意到,在上述事件影响下,拟由张亮担任基金经理的华安品质甄选已于当晚宣告紧急结募。

来源:基金公告

当天,有渠道消息称,“因目前华安基金临时发生人事变更,目前正在募集期的华安品质甄选原投资经理因个人原因可能无法继续担任本产品基金经理,出于合规销售、投资者知情及审慎考虑,我们建议该产品停止销售,今日销售以及昨天三点后下单的客户,请务必提示客户撤单。之前认购的客户,我们正在跟总行申请给一个统一撤单的便捷流程。”

据新经济e线了解,新基金还在募集却突然传出基金经理可能无法继续任职的消息,这一事件公募基金行业还未曾有过。

此前,公募基金史上基金经理任职期限最短的是原格林基金宋东旭。2020年6月13日,格林基金旗下格林泓远纯债发公告称,拟变更基金经理,由张晓圆代替宋东旭出任新基金经理,后者因个人原因从格林基金离职。巧合的是,格林泓远纯债刚于2020年6月12日成立运行,宋东旭出任该基金基金经理只有短短一天,因而成为了公募行业任职最短的基金经理。

另据华安基金7月16日披露的公告称,华安品质甄选已经中国证监会证监许可[2022]639号文注册,原定募集期为2022年7月7日至2022年7月22日。公司决定将本基金的认购截止日提前至2022年7月15日止,自2022年7月16日(含当日)起不再接受认购申请。不过,对于张亮是否辞任一事,公司当天并没有做出明确回应。

公开资料显示,张亮曾任广发证券分析师。2015年6月加入华安基金,历任投资研究部研究员,基金投资部基金经理助理。2018年10月起任华安国企改革主题基金经理。2022年2月起任华安价值驱动一年持有基金经理。2022年3月起任华安品质领先基金经理。截至目前,张亮在管3只主动权益型基金规模合计约58亿元。

截至今年7月15日,作为张亮管理最久和规模最大的一只基金,华安国企改革自其任职以来的总回报达247.12%,年化任职回报为39.86%,回报排名63/1801。该基金今年以来的净值回报率为-7.63%,同类排名1015/2208。

如果不出意外的话,华安品质甄选将成为其今年来新发的第三只基金。一人独中“三元”,公司对其重视程度可见一斑。

有意思的是,张亮此前在接受媒体采访时被问及若不做基金经理的话会做什么,他回答,“如果不做基金经理,回家种田其实也挺好。我们家是新疆兵团的,每一个职工,至少分到200亩土地,而且全部都是机械化的生产。我之前在新疆的邻居,种了500亩的哈密瓜,而且很快就卖掉了。”

对此,有业内人士表示,一旦确认张亮不能正常履职的话,新基金能否如期成立,此事恐怕要先行报备监管部门,再做定夺。但对基金投资者来说,即使不讨论是否合规,买基金冲的就是背后的基金经理本人。如果重新换人的话,那买基金的必要性就要大打折扣了。

评论