文|谈擎说AI 郑开车

将德银天下分拆上市,是母公司陕汽集团进行业务扩张的关键一步棋。

2018年建厂50周年庆上,陕西汽车控股集团有限公司(以下简称”陕汽”)董事长袁宏明曾提出,“陕汽将坚定不移地突破资本市场的瓶颈,不拘一格地稳步推进企业上市工作”。

可是,复杂的股权关系成为陕汽上市之路上的一大障碍。据天眼查APP显示,上市公司潍柴动力持有陕重汽51%的股权,而后者则是陕汽的核心资产。不能整体上市成了陕汽人多年的遗憾。

近日,香港交易所官网显示,德银天下股份有限公司(简称“德银天下”)在经历去年两次递表未果后,终于顺利通过上市聆讯,计划登陆主板。

值得一提的是,在招股书中,德银天下将自己定义为围绕商用车全产业链提供一体化综合解决方案的增值服务提供商。

尽管德银天下预测的商用车市场前景颇为乐观,但商用车全产业链布局之下,是否还能适应政策的改变、抓住新能源转型期的机遇,仍是一个需要商榷的话题。

01 国六标准下,全产业链布局是良药吗?

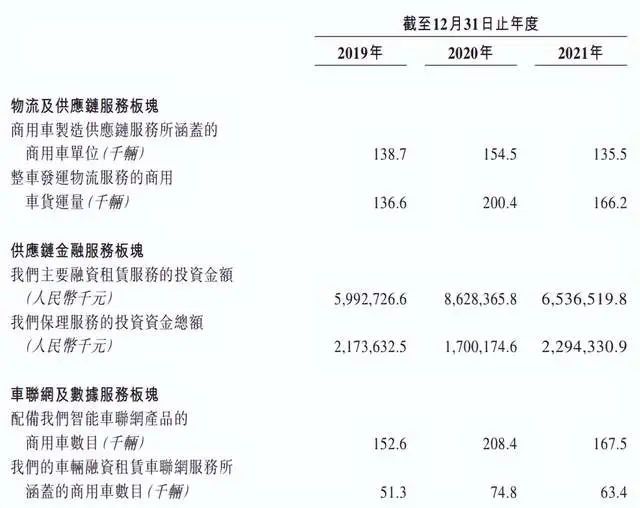

成立8年以来,德银天下定位于商用车后市场,并且不断进行深耕。按照官方的介绍,其业务板块主要包括物流及供应链服务、供应链金融服务、车联网及数据服务三大板块业务,涉及商用车全产业链多个环节及覆盖商用车全生命周期。

也就是说,在商用车后市场业务领域,背靠陕汽的德银天下基本上把所有能做的业务“包圆”了。但是不是布局板块越多就能攫取更大的市场蛋糕,或许其近几年的营收能够给出一个初步的答案。

其一,从最近几年的营收数据来看,维持持续的营收增长似乎并不轻松。

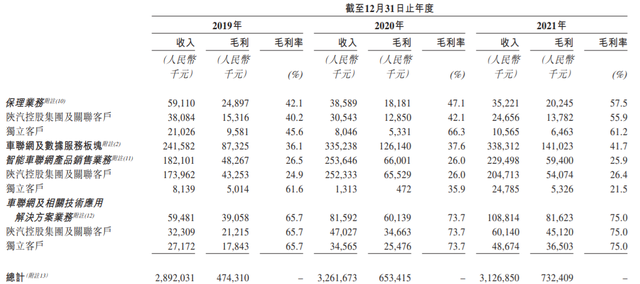

据招股书显示,2019年-2021年德银分别实现营业收入28.92亿元、32.62亿元、31.27亿元,年复合增长率为4.0%,2021年的营收在经历了2020年12.78%的增长后,直接转为下降4.13%。

当然,营收急转之下与政策因素关系密切。去年4月份,工信部装备工业发展中心发布通知,要求自2021年7月1日起,停止生产和销售不符合国六标准的重型柴油车产品。

此政策一出,整个重卡行业经历了一次震荡。根据中汽协数据,2021年重卡批发销量同比减少13.8%。而对于德银天下核心业务板块,与物流及供应链服务唇齿相依的商用车销量在2021年减少了35.1%(由2020年的2984辆缩减到2021年的1938辆)。

很明显,国六标准的施行对德银的不良影响更甚,这也侧面反映出陕汽落后排放标准的车型占比较高。

另外据招股书显示,2019年至2021年,德银天下的总营收中,由陕汽集团及其关联客户贡献占比依次为83.1%、86.9%及77.3%。虽然关联交易占比在减少,但占比仍旧较高。从这个角度来看,2021年的营收下跌,预示着此前政策带来的重型商用车的黄金时代已经难以持续了。

其二,对全产业链进行布局,特别是供应链金融服务板块的扩大也将给德银带来更为严峻的资金压力。

招股书显示,物流及供应链服务是德银天下的最大业务板块。该业务是为客户解决供应链冗余环节、降低物流成本等问题。由于重卡的价格比较高,且不少买家为个人,所以金融服务一定程度上解决了客户购车预算不足的痛点。

更为关键的是,德银的融资租赁服务还满足了购车客户的融资需求。据招股书显示,2021年公司供应链金融板块贡献一半以上的利润,其中融资租赁为主要贡献业务。在2021年,公司整车销售业务下所售商用车中,约有35.9%是融资租赁服务的客户。

从招股书披露的数据来看,供应链金融服务板块的投资高企,且与近3年的年度营收呈正相关。

然而,为提高客户应收贷款的减值准备比率,公司预期信贷亏损率上升至5.01%,2021年公司金融资产减值亏损净额同比增加了43.5%,占2021年净利润的39.64%。

这意味着,德银未来要面对的问题是,客户财务及信贷状况可能有恶化的倾向,进而影响到最为核心的金融服务板块。而且以金融服务带动销量也会在一定程度上强行透支当前重卡市场的潜力,可能造成未来的销量疲软。

02 “西部第一”是否经得起细看?

根据招股书概要中的对公司竞争实力的表述,德银天下在西部地区是绝对的头部企业。

在西部地区,2021年德银天下全资子公司通汇物流以 14.6 亿元的营收位列第一名,远远领先同一区域的第二名(4.2 亿元),其他市场参与者规模更小,更是不放在眼里。

然而,不能忽视一个事实是,不同排放标准的车型市场占比在我国不同的区域呈现很大差别。

根据国汽车流通协会商用车专业委员会秘书长钟渭平的分析,“现在我国有待淘汰的国三车辆,主要集中在西部区域,还有一少部分在东部农村、城乡结合部等区域,而京津冀周边、渭河平原等区域经过前期各种政策推动,已经淘汰差不多了。”

钟渭平的分析,也很好解释了国六标准下,为何德银去年营收缩减明显低于行业水平。

西部地区落后车型较多,德银要想进一步扩张,陕汽通过金融服务对本地市场需求进行深度挖掘,本质上是在释放落后产能的余热。

这就像广汽埃安这样的乘用车厂商,在新能源车型领域产品力落后于新势力,但是靠着B端客户做大销量,也能登上销量排名第一,于是喊出了以“埃小蔚”取代“蔚小理”的豪言。

所以即便在西部地区已经位居头部,但考虑到国六排放标准对行业的无差别打击,现在的德银依然是大而不强。

从更大的政策层面来看,全国统一大市场的市场制度正在建设中,原来有地方保护,现在具备先进产能的车企将会成为四处游走的鲶鱼。

我国幅员辽阔,各地汽车产业资源禀赋不同,基础条件参差不齐,建设全国统一大市场,能够有效保障商用车行业资源要素的自由流动和高效配置,是大势所趋。

“构建统一市场制度,就是为了打破地域之间的壁垒与屏障,打通制约经济循环的关键堵点,这有利于我国商用车行业建立高效规范、公平竞争、充分开放的全国统一市场,推动行业由大变强。”钟渭平曾如是说道。

从这个角度来看,商用车的落后产能也将遭到先进产能的冲击,陕汽坐镇国六标准重卡占比较少的西部地区,想要将产品向其它市场区域的市场输出不可谓不困难。

对尚未摆脱对陕汽集团依赖的德银天下来说,金融服务投资板块高企以及资金流吃紧的状况下,是否还有足够的余力进行先进产能和新能源车型的布局?这也是一个需要尽快直面的问题。

另外,在国家“一带一路”战略的拉动下,商用车的出口量也是评估和预测一家商用车企未来景气度的重要衡量指标。

今年1-5月,我国商用车累计出口22.2万辆,同比增长40.4%。行业预测今年重卡出口销量有望创新高,超过15万辆规模。

这意味着,尽管受到国际物流不畅、国内供给能力较弱等因素影响,商用车月度出口仍创下新高,成为整体低迷时期中的一抹亮色。

比如连续9年实现商用车出口第一的福田汽车表示,今年将进一步加大海外投入。连续17年位居重卡出口第一的中国重汽,甚至将今年出口的目标上调至8万辆。

与以上两家“出海大户”相比,陕汽也有所斩获,比如陕汽新疆公司计划将7414辆重卡汽车中的一半产量用来出口。

可是出海也不能只盯着数量,还要看质量。过去,我国商用车产品相对低端导致单车售价低,盈利能力低,与之相对,海外商用车品牌的市场高端化产品更具技术壁垒。像陕汽F2000这样仍是欧三排放标准的落后车型,目前只能出口到非洲、拉美、东南亚等落后国家。

目前陕汽产能落后的主要原因是,过去中国市场的用户对商用车的舒适度等诉求不高。但随着用户的企业化和年轻化趋势,叠加排放标准的升级,商用车市场的产品将逐步走向高端化。

因此无论国内市场还是海外市场,符合国六标准的先进产能得到市场广泛认可,可能比偏安一隅的“西部第一”更具有增长的想象力。

03 新能源机会已至,陕汽起跑落后

国六标准的逐步推进,意味着新能源的转型是所有商用车企需要面对的“必答题”。而且事实上,在近一年来的市场低迷期,新能源的渗透率逐渐酝酿出星星之火。

众所周知,2021年商用车市场的低迷与国六标准的施行有较大关系。接下来的2022年上半年,又叠加了疫情等因素的影响,商用车市场的负增长仍在延续。

根据中汽协公布的数据,2022年1-6月,我国商用车产销总量分别为168.3万辆和170.2万辆,同比降低38.5%和41.2%。

尽管商用车整体市场仍处于低迷状态,但是商用车出口、新能源商用车市场却交出了持续增长的成绩。以正在复苏的6月份为例,商用车出口5.1万辆,环比增长4.7%,同比增长32.4%。当月新能源商用车则实现了2.8万的销量,同比增长速率达到88.4%。

新能源商用车市场增长的大门一点点开启,犹如久旱后的一场雨露,可是德银天下似乎还没能把握到“第二增长曲线”到来的机会。

值得肯定的是,德银天下控股股东陕汽集团的重卡销量常年排在业内前列。据公开数据显示,2021年陕汽集团以19.3万辆的销量位居行业第四,市场占有率13.8%。

正所谓近水楼台先得月,作为陕汽的全资子公司,这对其核心的金融服务业务板块来说,无疑是一种得天独厚的优势。

但是,从长期来看,重卡市场的竞争力还取决于新能源重卡车型的市场增长速度。遗憾的是,陕汽在这门“必修课”中的成绩却是落后的。

根据第一商用车网的数据,2022年上半年,新能源重卡累计销量达到1.01万辆,同比增长491%,更为关键的是,和德银金融服务密切相关的重卡的终端销量占比达到4.2%。

也许在一年前,大家不会太在意德银母公司陕汽在新能源重卡领域的布局进展,可是目前在销售规模百万辆级的细分市场里,4.2%已经算得上一个不容忽视的数字。可是在2022年上半年新能源重卡品牌占比排名中,却难以看到陕汽的身影。

从以下市场份额占比的饼图可以看到,德银的“西部第一”依托于重卡销售业务,但是陕汽的名字却淹没在“其他”的类别中。

(图源:第一商用车网)

在“双碳”战略目标下,国内新能源重卡已经打开了新局面,将进入市场增长的快车道。在此行业趋势下,尽管很多头部品牌之间的差距还不明显,销量基数还不够大,但在新能源重卡的竞争中如果持续落后,对德银天下未来业务前景来说,也不是一个好的预兆。

写在最后

种一棵树最好的时间是十年前,其次是现在。商用车行业已经显现出弯道机遇,对新能源领域的布局也是同样的道理。

在新能源转型已是大势所趋和国六标准下,陕汽选择将金融服务和后市场作为提振地区销量的“催熟剂”,虽然短期内能够吃到落后产能被替代前的最后一丝红利,但可能因此错失难得的历史性机遇。

参考资料:

[1] 新能源重卡6月销量大涨5倍!氢燃料爆发 三一夺冠 牵引车谁第一?.第一商用车网.2022-07-13

[2]全国统一大市场助商用车行业破茧前行. 中国汽车报. 2022-05-16

评论