记者 杜萌

风里雨里,易方达的季报总在0点等你。

今日0时,易方达发布旗下公募产品二季度报告。截至二季度末,张坤的管理总规模攀升至971亿元,“消费王者”萧楠的规模则为529.46亿元。

从单只基金规模来看,易方达蓝筹精选二季度末的规模为627.79亿元,依然是超600亿的单只巨无霸。从持仓来看,张坤对原有的白酒股均进行了减持,加仓了50万股腾讯控股(0700.HK),药明生物(2269.HK)则新增为前十大重仓股,持股数量为2700万股。

张坤表示,在二季度对组合机构进行了调整,增加了医药等行业、降低了科技、金融等行业的配置。虽然二季度出现了超出预期的大落大起,但张坤认为,自己仍坚持持有商业模式出色、行业格局清晰、竞争力强的优质公司。虽然目前的市场因素对短期市场影响显著,但从长周期来看,现在反而是买入优秀公司的好时机。

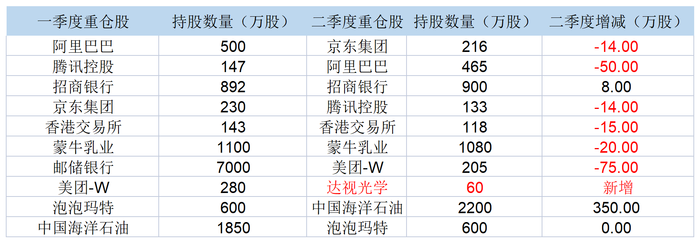

作为QDII基金,易方达亚洲精选二季度持有港股的市值产比为34.35%。值得注意的是,前十大重仓股中,一家美股上市公司达视光学(STAAR SURGICAL)位列其中。这家公司的主营业务为植入式角膜塑形镜,用于矫正近视和散光近视。二季度,该个股股价涨幅为16.84%。

回顾过往,张坤坦言,在一季度末,估计很少有投资者能准确地判断出这种预期的大落和大起,站在三季度初,再次正确预判中国和美国经济和股市的表现可能也是相当困难的任务。

“通常来说,投资者倾向于要么过于看重风险,要么完全忽视风险,很难有中间地带。另外,近因效应也非常突出,投资者往往过于相信通过几次连续观察得到的结果,通过零散的证据就拼凑出一个饱满的形象,并且在头脑中创建出了本来不存在的模式。”张坤指出,在对未来进行预判时,网络媒体栩栩如生的报道、生动的画面感、连续的发生以及自身过多的关注,都更容易引起判断偏差。“并且当我们过于关注某件事时,我们会对记忆中的原因进行搜索,当发现有回归效应时,就会激活因果关系解释,但事实上这未必能站得住脚。”

易方达旗下另一位“消费王者”萧楠则在新能源板块成功做了波段。二季度,易方达消费行业的回报率为22.31%,易方达消费精选回报率为18.81%。从规模来看,易方达消费行业规模为300.9亿元,萧楠的总体管理规模为529.46亿元。

从持仓来看,易方达消费行业的二季度重仓股没有新增个股,增持了五粮液、古井贡酒等次高端白酒。对此,萧楠在季报中表示,基于白酒行业次高端价格出清速度的加快,二季度加仓了一些次高端白酒的配置力度。对于当下打火的新能源板块,萧楠表示在二季度初时大幅度配置了新能源整车龙头标的,在季末位于高位时做了减持。

评论