文|野马财经资本研究组 缪凌云

提起“刀”,不由得让人想到近日沸沸扬扬的某菜刀事件,甚至还出现了“中国人不会用菜刀”的言论。

很显然,从石器时代的“石刀”,到青铜器质的“刀、剑”,再到近现代常见于厨房、摊位的各类刀具,国人在用“刀”这件事情上,有着悠久的历史与丰富的经验,文思豆腐、蓑衣黄瓜、灯影牛肉等经典名菜,也并非每个“米其林大厨”都能做出来。

不过,有一种特殊的“刀”,与日韩及欧美发达国家相比,我们在制造水平上,确实还存在一定的差距——数控刀片。

作为数控机床的“牙齿”,数控刀片需要在硬度、韧性、耐磨性、耐热性多个方面保持优异的性能。历经多年发展,中钨高新(株洲钻石)、华锐精密、欧科亿等国内龙头企业部分产品,已经实现了对日韩同行的追赶,然而航空航天此类超高端领域,依旧被国外企业占据着主要市场份额。

数控刀具的国产替代之路已然取得了不错的进展,但道阻且长。

31.4万亿与477亿

数控刀片有多重要?

现代制造业中,小至笔尖、玩具,大到飞机轮船,很多产品的零部件需要用机床进行切削加工,机床上的刀片正是实现切削功能的“牙齿”,是机床必不可少的配套部件。

我国是一个制造业大国,自2010年以来,制造业规模已连续11年位居世界第一,2021年增加值规模达到31.4万亿元,占全球比重接近30%。

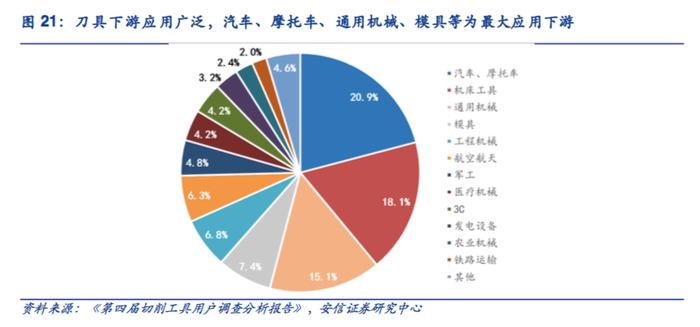

图源:安信证券相关研报

从上图可以看到,以机床为纽带,刀具下游应用产业十分广泛,几乎涵盖了制造业的方方面面。

2016年至2020年,国内切削刀具市场规模从313亿元增长至446亿元,复合年均增长率(CAGR)为8.53%,远高于同期全球市场规模2.83%的增速。2021年,该数字进一步增长至477亿元。

不仅于此,随着我国产业升级的不断推进,精度更好,功能更加精细、全面的数控机床正在取代普通机床。特别是汽车制造、精密模具、轨道交通、石油化工、航空航天等中高端领域,数控机床的作用更加不可替代。

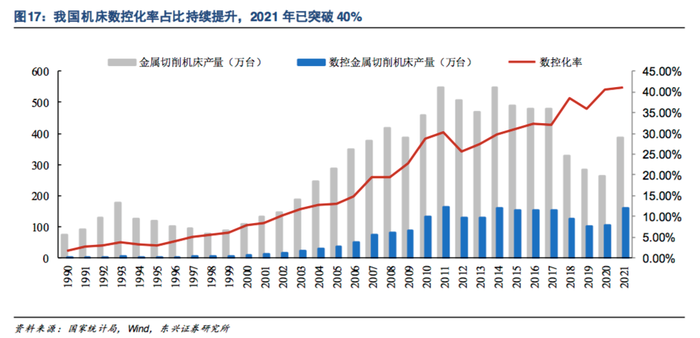

图源:东兴证券相关研报

以金属切削机床为例,东兴证券研报数据显示,2000年,我国机床数控化率仅为7.79%,2012年超过25%,2021年已经达到41.11%。

野马财经研究组同时注意到,金属切削刀具又可分为高速钢刀具、硬质合金刀具、陶瓷刀具和超硬刀具四大类。高速钢刀具技术门槛较低、价格便宜,但硬度、耐磨性、耐热性相对较差。相比之下,具有硬度高、耐磨、强度和韧性较好、耐热、耐腐蚀等一系列优良性能的硬质合金刀具在欧美日等发达国家刀具消费中占据主导地位,占比约为70%左右,占我国刀具消费比例则为60%左右,且呈现上升趋势。

图源:华锐精密《招股说明书》

行业红利给企业成长带来了良好土壤。

2021年,以硬质合金刀具研发、生产为主的数控刀具龙头企业华锐精密(688059.SH)实现营业收入4.85亿元,实现归母净利润1.62亿元,扣非净利润1.52亿元,2017年至2021年营收与归母净利润CAGR分别为38%、51%。

同时间段,另一家龙头公司欧科亿(688308.SH)营收、归母净利润CAGR亦分别高达23%、49%。其中2021年实现营业收入9.9亿元,归母净利润和扣非净利润分别为2.22亿元、1.95亿元。

另据机床工具工业协会数据,发达国家数控化率接近80%。其中日本机床数控化率超过90%、美国超过80%、德国超过75%,这意味着我国数控机床渗透率依旧有着较大的上涨空间。

东兴证券分析称,随着我国产业结构转型升级,数控金属切削机床占比持续提升,未来空间阔。而受益刀具性能和机床数控化率双提升,硬质合金刀具“十四五”期间市场规模CAGR为9.07%。

“国内领先”与“世界领先”的距离

华锐精密、欧科亿、厦门钨业(600549.SH)旗下厦门金鹭,以及中钨高新(000657.SZ)旗下株洲钻石等企业,构成了国内数控刀片领域的第一梯队,技术水平处于“国内领先”状态。不过,与以欧美公司为主的“世界领先”相比,还有着一定差距。

我国刀具(刀片)制造行业起步较晚、基础薄弱,一直以来,国内中高端数控刀具市场被欧美、日韩刀具企业所占据。

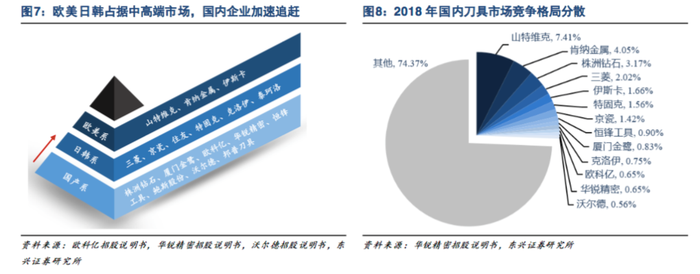

图源:东兴证券相关研报

这其中,以瑞典山特维克、以色列伊斯卡和美国肯纳金属等欧美企业为主的第一阵营,在技术上处于持续领先状态,能够为客户提供完整的刀具解决方案。这部分企业占据着航空航天市场等高端、超高端市场主要份额,且能够提供相应的定制化服务。

三菱、京瓷、特固克和克洛伊等日韩厂商形成第二梯队,属于“单项尖兵”,拥有各自的拳头产品,如欧士机的丝锥、三菱的铣刀,性价比一般高于欧美企业,但缺乏整体解决能力,主要服务于高端制造业的非定制化领域。

株洲钻石、欧科亿、华锐精密等国内优秀公司组成了第三梯队,得益于政策助力,以及持续的研发投入,这些企业追赶速度较快,在中端产品上,部分产品性价比已超越原有主导的日韩企业。

一方面,是逐步缩小的技术指标差距。

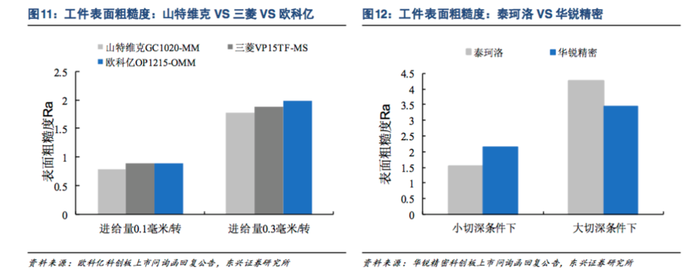

图源:东兴证券相关研报

材料性能上,部分国产刀具涂层刀片在基体硬度和韧度、涂层硬度和膜基结合力等方面的综合性能已经达到欧美日韩等国际头部刀具企业的产品水平。

行业人士介绍,图中四项指标,一般情况下“维氏硬度”、“断裂韧性”指标越大,硬度和韧性越好;“纳米压痕”、“大载荷划痕”指标越小,硬度越强。当然在制造环节,还是要依照具体工件的适配范围选择相应刀具。

图源:东兴证券相关研报

切削性能上,华锐精密、欧科亿部分产品同样能够媲美日韩企业,且不断与欧美水平靠近。表面粗糙度越低,说明表面越光滑。

另一方面,虽然整体来看,国产刀具的寿命要比进口品牌低10%至20%,但价格能够便宜50%左右。再加上一些国外厂商由于新冠疫情影响了生产、运输,进一步提升了国产刀片、刀具的国内市场份额。

2021年,华锐精密刀片产能合计6300万片,产量7958.6万片,销量8233.81万片,产能利用率及产销率分别为126.33%、103.46%,足见产品的市场认可度。

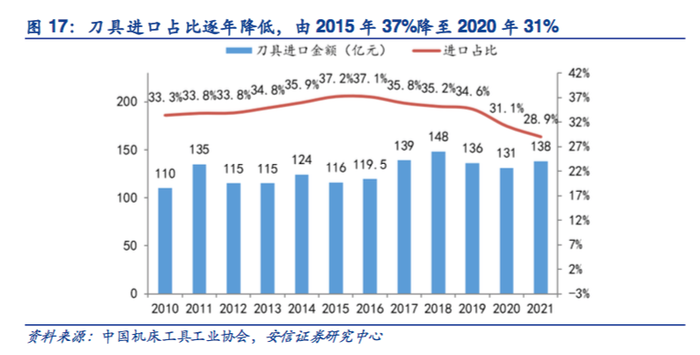

图源:安信证券相关研报

另外,2015年以来,我国进口刀具占比逐年降低,由37.2%降至28.9%,从侧面反映了数控刀具自给能力逐步增强。不仅于此,技术差距缩小后,凭借成本优势,国内企业亦开始“出海”,反向打入日韩市场。

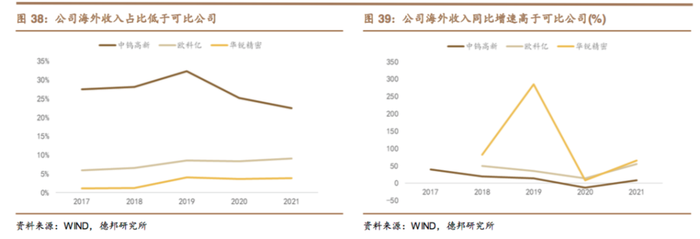

图源:德邦证券相关研报

例如2017年时,华锐精密境外收入仅为149.39万元,2021年已经增长至1864.59万元,客户来自印度、土耳其、俄罗斯、越南,以及韩国。

不过,德邦证券数据显示,虽然刀具进口总额占比逐年减少,但进口均价却呈上升态势,原因即在于国产替代尚在中端产品区间加速,高端产品还有待突破。中国机床工具工业协会统计数据即显示,2020年我国进口刀具规模为131亿元,绝大部分是现代制造业所需的高端刀具。

研发之路任重道远

从全面落后到追赶日韩,离不开各家企业对研发的重视。

2017年至2021年,欧科亿研发费用率在3.83%至5.09%区间,中钨高新为2.14%至3.7%,厦门钨业则一直保持在4%以上。

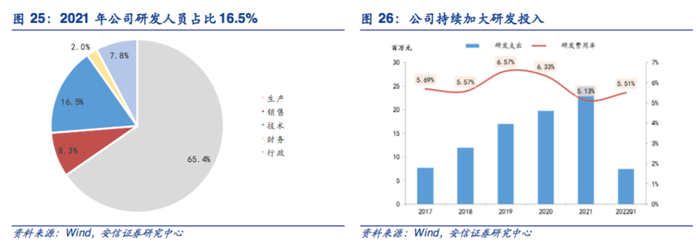

图源:安信证券相关研报

成立于2007年3月的华锐精密在几家公司中相对年轻,对于研发投入同样重视,过去五年,其研发费用率分比为5.69%、5.57%、6.57%、6.33%、5.13%,在行业内处于较高水平。

文章第一部分提及,随着技术发展,硬质合金刀具逐步取代高速钢刀具成为主流。而近年来,陶瓷刀具及超硬刀具的性能同样在不断优化,存在挤占硬质合金刀具市场的可能。

为此,华锐精密正在进行超细纳米硬质合金基体与高性能金属陶瓷刀片的项目研究。2021年登陆科创板时,公司募资项目用途即有“500万片金属陶瓷数控刀片”产能建设。

除此之外,华锐精密也在推动航空难加工材料切削加工涂层刀具开发。

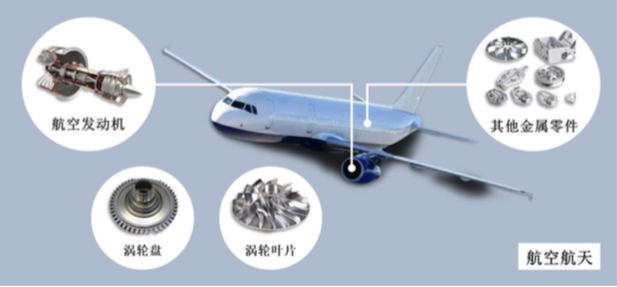

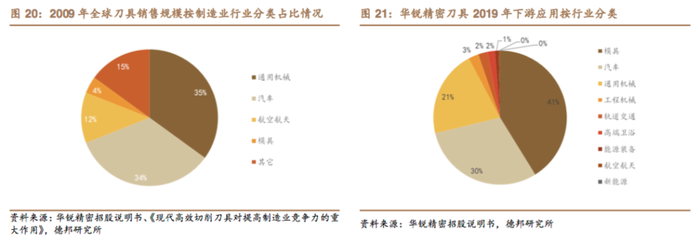

早在2009年,按制造业行业分类,航空航天在全球刀具销售规模中占比已达12%。

图源:德邦证券相关研报

巧合的是,同样是在2007年立项的国产大飞机“C919”,不久前圆满完成交付用户后的首次飞行试验,在商业化道路上迈出了关键性一步。7月初,空客与国内国航、东航、南航三大航司签下近2500亿元A320neo飞机大单,这些飞机将有不少零部件在国内制造完成,并在空中客车(天津)总装公司完成总装,我国航空航天领域正迎来大发展阶段。

与之对应的,却是上游制造设备的薄弱,如DST智能柔性五轴加工设备、卧式/六轴数控加工中心等重要设备,以及前文所提高端刀具,很多都需要自国外进口。

这对我国刀具企业来说,既是挑战,亦是机遇。

国泰君安证券研报分析,国产设备匹配国产刀具刚需确定,设备端的国产化进程会对部件形成传导,且航空航天等战略意义较强的领域内部有相对明确的国产替代指引。同时,鉴于国家经济政策对新能源等景气行业发展的推动,政府对航空航天等产业的高度重视,这些行业的飞速发展 势必将带动高端切削刀具需求的增长。

你对数控刀片行业有多少了解?你又比较关心哪些“国产替代”类型行业?欢迎在文末留言。

评论