文|全球财说 林洛栩

曾经不到半年股价翻了3倍、净利润连续7年高增长的家居行业大牛股——江山欧派(603208. SH)虽然已经度过了最难的时段,但仍未彻底摆脱危机。

扣非净利重挫超60%,应收账款或仍存“大雷”

近日,处于定制家居赛道的江山欧派率先发布2022年半年报,但业绩仍不见起色。

资料显示,江山欧派是一家专业制门企业,公司目前主要产品为实木复合门、夹板模压门等。

2022年上半年,江山欧派实现营业收入12.70亿元,同比下降9.70%;实现归属净利润1.17亿元,同比下降34.29%。

随着工程渠道受阻,业绩下降已在意料之中,可是江山欧派扣非净利润的巨幅下挫,也超出行业预期。

2022年1月-6月,减去近7000万元的政府补助后,江山欧派的扣非净利润仅为5580.78万元,同比下降62.51%,虽然较一季度有所回升,但也直接退回2017年年中水平。

江山欧派表示,净利润减少主要源于四个方面,首先是受疫情影响市场需求放缓。

第二个原因,江山欧派表示原材料价格上涨叠加应收款项账期延长,公司成本同比上升。数据显示,上半年营业成本为9.06亿元,同比下降7.61%,降幅略小于营业收入。

与此同时,江山欧派也披露了“原材料价格上涨和人力成本上升的风险”,指出公司原材料采购的主要类别有板材、PVC 皮、木皮、油漆、五金配件等,各类别的原材料品种、规格繁多,各品种、规格原材料采购价格波动各异,总体单价呈上涨趋势。

但是纵观各项数据,第三个原因即江山欧派大力推动营销变革,销售投入费用同比加大更为关键。

2022年半年报显示,江山欧派的销售费用为1.70亿元,较上年同期的1.25亿元同比增长35.41%。

这与江山欧派销售结构变化密切相关,随着直营工程渠道收入占比不断下降,对于上市公司的挑战也在持续进行。

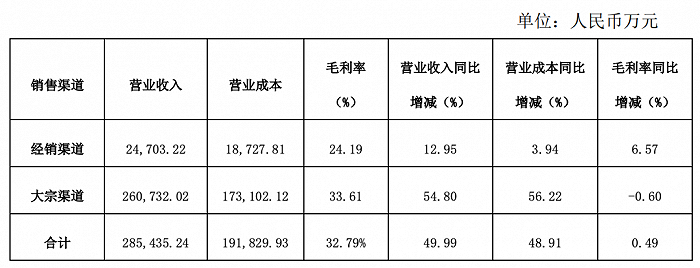

2022年半年度主要经营情况公告显示,上半年来自经销商渠道的营业收入为3.54亿元,同比增长52.15%;来自大宗渠道的营业收入为8.08亿元,虽仍远高于经销商渠道,但受房地产行业遇冷,该项营业收入同比减少23.60%。

在大宗渠道中,来自工程渠道的营业收入为4.55亿元,同比减少40.42%;代理商渠道的营业收入为3.12亿元,同比增加34.13%。

江山欧派不同于以上市公司梦天家居(603216. SH)为代表的零售木门企业,一直以来江山欧派的收入主要来源为直营工程渠道,与各大地产商建立合作关系,通过定制生产线批量制造,虽然占用资金大、回款周期长,但这种“稳定走量”的规模化生产也让江山欧派过了很多年好日子。

《全球财说》查询招股书及财报发现,自2012年开拓工程渠道后,已披露数据显示,2013年至2020年期间,江山欧派的工程渠道(含代理商)收入由9866.29万元增长至26.07亿元,营收占比也由22.18%升至91.34%。

图片来源:江山欧派2020年主要经营数据

2020年年报中,江山欧派表述称,公司已与恒大地产、万科地产、保利地产、旭辉地产、中海地产、新城控股地产等国内主要地产公司建立了战略合作关系。

江山欧派与中国恒大之间的关系千丝万缕,一直以来恒大都是其前几大客户之一,甚至还在2017年与恒大共同投资成立了河南恒大欧派门业有限责任公司,并达成5年期总采购金额20亿元的意向性协议。

从“起高楼、宴宾客”再到“楼塌了”,江山欧派也从年入超30亿,变成了巨额应收账款无从讨要。

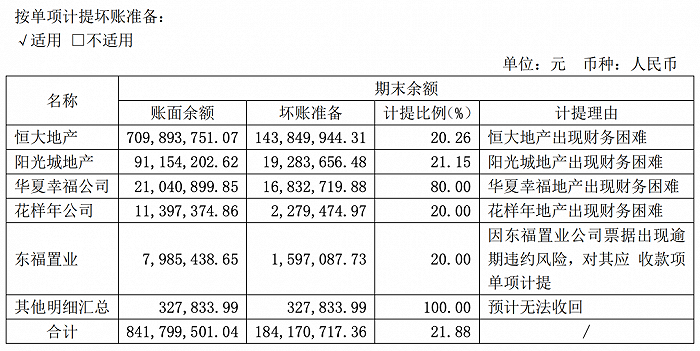

2021年,江山欧派计提资产减值1.43亿元,其中计提应收账款坏账损失为1.38亿元。恒大则用持有的恒大欧派40%的股权,作价7250.35万元,来抵偿旗下各企业对江山欧派的欠款。

即便如此,截至2022年6月30日,江山欧派仍存有高达11.71亿元的应收账款以及1.13亿元的应收票据。

图片来源:江山欧派2022年半年报

值得注意的是,用来抵账的河南恒大欧派已更名为河南欧派公司,作为江山欧派的全资子公司,2022年上半年亏损379.21万元,其余5家控股、参股子公司,仅有2家实现盈利。

随着直营工程客户爆雷,通过工程代理商就能避免风险吗?不尽然,毕竟作为与地产商或装修装饰企业直接对接工程代理商也存在坏账可能性。

2022年半年报显示,截至报告期末,江山欧派已拥有工程代理商370余家,较2021年末的300家增长明显。

降低标准吸引加盟,经销商平均收入不足2万

这正是由于主营业务为工程渠道,导致江山欧派近些年并未用心经营零售渠道,随着合作大客户爆雷后,江山欧派再去进军零售似乎已经为时已晚。

数据显示,截至2022年6月30日,欧派家居拥有加盟经销商20119家,半年中新开数量达到6650家。

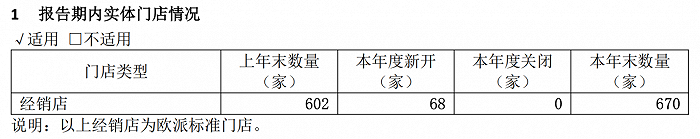

回看2020年末,江山欧派披露其标准门店数量还仅为670家,全年新增数量仅为68家。

江山欧派并未在2020年年报中对标准门店做出过多解释,其指出经销店即为欧派标准门店。

图片来源:江山欧派2020年年报

但是《全球财说》发现,江山欧派所披露的2021年主要经营数据中显示,2021年初其加盟经销商为3574家,至年末数量达到13469家。

对于数据差别巨大,江山欧派解释称,现公司经销商模式为全品类全渠道经销,取消了原有的标准门店要求。目前加盟经销商拥有经销公司产品的权利,公司对其无开店要求。

换言之,江山欧派对于零售渠道的需求巨大,在短时间中搭建自营渠道难度巨大,只能退之选择加盟经销商。

2022年半年报显示,经销商模式有利于公司借助经销商完善国内市场网点布局,节约投资资金,分散营销网络建设投资的风险,促进业务快速成长,目前已形成了覆盖全国31个省区的销售网络格局。

江山欧派表示,经销商收入为“依据公司与经销商签订的经销加盟合同相关约定,本公司商品一经发出,即与经销商形成购销关系,经销商取得产品的所有权、处置权、收益权,公司在发出商品、已收取价款或取得收款权利且相关的经济利益很可能流入时确认收入”。

这种“一杆子”买卖,所存在不规范的风险巨大,在品牌形象、服务品质、售后保障,甚至是价格体系方面极易产生负面影响。

江山欧派也深知,加盟经销商管理颇为不易。2022年半年报中,上市公司再次披露“经销商管理风险”,存在管理不善造成品牌形象、市场开拓、经营业绩等受损的风险。

即便大批量增加加盟经销商,从2021年初的3574家增长至2022年中的20119家,一年半时间增长16545家。

但以2021年全年为例,经销商收入由2020年全年的7309.89万元增至2021年全年的1.27亿元,增长5431.05万元,若按照新开拓9895家加盟经销商计算,1家新加盟经销商仅为江山欧派带来约5488元营业收入。

最新的2022年数据,20119家加盟经销商实现经销商渠道收入3.54亿元,平均每家加盟经销商实现收入17602元。

若用一个词来形容江山欧派的渠道拓展,那便是“收效甚微”。

虽然目前黑猫投诉平台上,针对江山欧派木门的投诉量并不多,但主要集中为“门体开裂”、“柜体开裂”、“货不对版”,以及“误导消费者”等。

加盟经销商数量庞大的优势还看不到,但劣势已经开始逐步展现。

赛道拥挤优势不再,规模化大品牌抢食蛋糕

工程渠道颓势难挽、直营零售渠道难以搭建、加盟经销收益甚微,重重难关下的江山欧派又要如何突围?

半年报中,江山欧派表示,公司以“健康”为定位,围绕健康环保持续丰富公司产品种类,推出设计感强的“宣品”、具备品价比的“爆品”、跟进配套销售的“联品”,为消费者提供设计感强、款式新颖、实用性强、环保性好的健康家居产品。

木门行业格局极度分散,规模化生产亦是依托于房地产市场蓬勃发展,诸多企业希冀对木门行业格局重塑,曾经的“木门第一股”现在也要坠于红海厮杀。

只是财报中江山欧派给出的概念,如健康环保,包括TATA木门、梦天木门等在内,甚至是所有定制家居企业都在提及,在当下社会经济的发展进程中,已成为了“必须”而非“亮点”。

“宣品”、“爆品”、“联品”就更为虚幻,难以摸准未来的具体定位。

江山欧派还提及,公司根植于木门领域,并向门墙柜领域拓展。有趣的是,木门企业的发展方向均定为门墙柜一体,而如索菲亚(002572. SZ)、欧派家居(603833. SH)等以定制家居起家的企业,发展方向定位也同样如此。

以欧派家居为例,前不久刚刚发布“整家2.0柜门墙配+菜单式计价”,门墙柜赛道变得格外拥挤。

据不完全统计,目前至少已有40家知名品牌进行布局。

传统木门生产商开始打造空间解决方案,定制家居企业则开始或收购、或自建木门研发、生产与销售体系。

想要脱颖而出,零售大品牌形象拥有了先天的口碑及流量优势,渠道体系搭建成功者则更易拥有市场份额,很明显江山欧派都难以在上述两个方面站住脚跟。

但是,规模化、柔性化、智能化生产方面,江山欧派或还有一定话语权,但是各种开裂负面曝出,增强产品质量,高强度约束加盟经销商已成当务之急。

好在,相较于茫茫多的木门企业,江山欧派的上市公司地位可以让其更容易获得融资。只是,股价也不太好看。

截至7月25日,江山欧派报收41.45元/股,年内跌幅为13.56%。较2020年中旬创下的历史最高价120元/股,已经跌去三分之二。

评论