文|异观财经 炫夜白雪

根据FactSet的数据,标普500指数中有超过三分之一的成分股——175家公司计划在本周公布业绩。可以说,本周是美股财报季最关键的一周,美股科技巨头微软、META、谷歌、苹果、亚马逊等将相继发布新一季财报业绩,是否会有“大雷”爆出,引发资本市场关注。

在美股科技股中,上周奈飞、Snap发布的最新季报业绩“爆雷”后,带崩社交股。今年上半年,受疫情、高通胀、俄乌冲突、联储加息等多重因素影响,全球市场低迷,微软、谷歌、Meta、亚马逊科技等科技巨头们均受到全球经济风暴的影响,对新一季度业绩有过预警。

那么,本季度微软,交出了一份怎样的答卷呢?

多重不利因素致微软增速放缓

美东时间7月26日美股盘后,科技巨头微软(NASDAQ:MSFT)发布了截至6月30日的2022财年Q4财务业绩报告。

数据显示,2022财年Q4微软的营收和盈利均低于市场预期和此前下调后的业绩指引,营收更是创两年来最低增速。

6月初微软就下调了Q4业绩预期。2022财年Q4营收预期从524亿至532亿美元,下调519.4亿美元至527.4亿美元。

同时,微软还略微下调了第四季度的利润预期。微软现预计,不按美国通用会计准则,调整后的每股收益将达到2.24美元至2.32美元,而之前的预期是每股收益2.28美元至2.35美元。

具体来看,微软2022财年Q4营收518.65亿美元,同比增长12%,低于分析师预期的524.5亿美元,创2019财年以来最低增速。

(异观财经根据微软财报制图)

从上图可以看出,自2021财年Q2开始至2022财年Q3,微软季度营收同比增速保持在17%~22%之间。本季度,季度营收同比增速放缓至12%,这一增速与2019财年Q4的增速持平,处于历史低位。

此前微软下调预期主要是因为受外汇汇率波动的不利影响。事实上,微软在2022财年Q3财报发布的时,公司微软的首席财务官Amy Hood就曾暗示,汇率可能影响业绩指引。Hood当时说,基于对4月市场环境的重新评估,其他收入和费用可能受到5000万美元的负面影响。其他业绩指引还没有反映股票和外汇波动在整个第四财季的影响。

微软作为全球性跨国企业,其近一半的营收来自美国以外的海外市场。而美元兑其他主要货币汇率的持续上涨,就意味着向海外市场销售的商品换回的美元的减少,因此使微软业绩面临一定的压力。

微软也在财报中称:本季度不利的外汇波动对营业收入和稀释后EPS分别造成了5.95亿美元和0.04美元的负面影响。

除外汇汇率影响之外,PC市场需求疲软也是影响微软增速放缓的原因之一。微软的主要业务部门由生产力和业务流程业务部、智能云业务部和个人计算部门构成。

微软个人计算部门主要包括Windows、Xbox和Surface。2022财年Q4,微软个人计算部门收入143.56亿美元,同比增长2%,在总收入中的占比从上一财年同期的31%,下降至本季度的28%。

全球PC市场正处于急速衰退状态。据市场调研和咨询公司Gartner报告显示,2022年第二季度,全球PC出货量为7200万台,同比下跌12.6%,为9年来最大跌幅。主要原因在于地缘政治、经济和产业链挑战影响了所有区域市场。

报告指出中东、欧洲和非洲市场下跌幅度最高,达到了18%,其次是美国,为17.5%。此外,供应链中断持续也导致PC交付延迟。

受到疫情影响,微软在华生产停工时间延长到6月,以及本季度PC市场恶化造成Windows OEM收入减少逾3亿美元。

智能云是表现最佳的业务板块

如今,云业务是微软营收增长的核心驱动力。微软的公司的业务主要由三个部分构成,分别是生产力和业务流程业务部(Office、Dynamics和LinkedIn)、智能云业务部(Azure公共云、GitHub和Windowsserver等服务器产品)和个人计算部门(Windows、Xbox、Surface、Bing和在线广告)。

数据显示,报告期内,微软生产力和业务流程业务部门的营收为166亿美元,同比增长13%,低于分析师预期的166.8亿美元,在总营收中的占比32%;

财报数据显示,2022财年Q4,微软智能云业务营收209.09亿美元,略低于分析师预期的210.7亿美元,同比增长20%。其中Azure和其他云服务收入同比增长40%,报告期内智能云业务收入在总营收中的占比为40%,这是智能云业务连续10个季度成为微软第一大收入来源。

需要提醒的是,本季度智能云业务20%的同比增速,相比上年同期30%的同比增速,明显放缓。微软首席财务官Amy Hood表示,不计汇率影响,Azure的增速比今年4月预期的低1个百分点。但微软签署的Azure合约数达到了创纪录的1000万份以上,合约价值10亿美元。

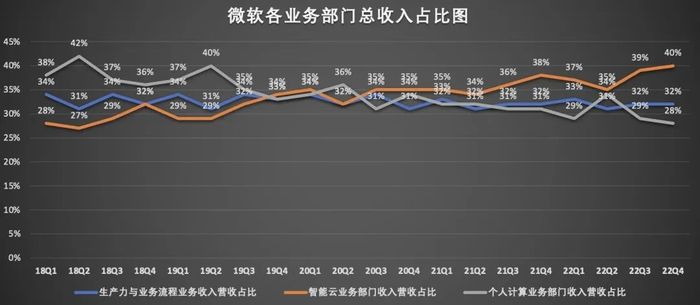

(异观财经根据微软财报制图)

由上图可以看出,微软的营收多元化做得还是不错的,三大主要业务部门贡献的营收基本各自贡献了三分之一的收入,智能云业务贡献的收入占比相对更高一些,成为当前微软发展中最为核心的增长引擎。

随着全球供应链短缺、网络安全威胁和地缘政治等不稳定因素的影响,云业务转型已成为各个企业的当务之急,未来云市场还将有很大的市场增量空间。根据Gartner公司的预测,预计2022年全球最终用户在公有云服务上的支出将从2021年的4109亿美元增长20.4%至4947亿美元。到2023年,最终用户支出预计将达到近6000亿美元。

据Canalys数据统计,2022年第一季度,全球云基础设施服务支出同比增长了34%,达到559亿美元,企业纷纷将数字化作为发展的首要战略来应对市场的挑战。云服务总体支出较上一季度增加了20亿美元,较2021年第一季度增加了140亿美元。

微软值得被持续看好吗?

意料之中,本季度科技巨头微软的财报也“爆雷”了,那微软是否还值得被持续看好呢?

首先,微软的当前的盈利能力不错。

通常情况下,毛利率越高的公司,说明其盈利能力越强。从盈利角度来说,毛利率越高,企业的利润就越大,同时也说明企业的产品具有较好的竞争力。

财报显示,2022财年Q2微软毛利347.68亿美元,同比增长20%,毛利率为67%;

净利润方面,2022财年Q4,微软的净利润为167.40亿美元,同比增长2%,净利率为32.3%,每股摊薄收益为2.23美元,与上一财年同期的2.17美元相比,增长3%。

其次,微软成本和费用控制得不错。

数据显示,报告期内微软营业成本在总营收中的占比为32.8%,与上年同期的33%变化不大,略高于上一季度的30.1%。

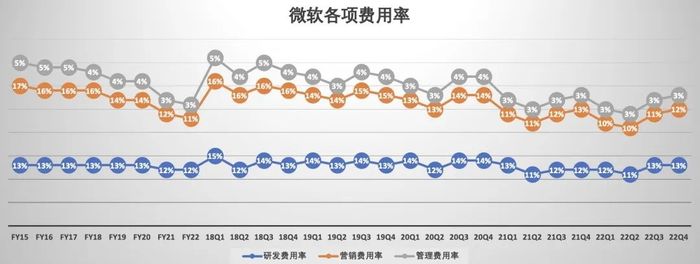

本季度,微软的研发支出为68.49亿美元,研发费用率为13%;销售和营销支出为63.04亿美元,营销费用率为12%;总务和行政支出为17.49亿美元,费用率持续保持在3%。

(异观财经根据微软财报制图)

总体来说,微软各项费用率基本保持稳定,在费用方面的支出都有保持了有效的控制。

微软的新财年从7月1日开始,这通常是裁员和调整招聘的时期。早在今年5月,就曾有外媒报道称,微软招聘放缓,主要波及Windows、Office和Teams团队。7月初,微软还宣布,因公司在6月30日财政年度结束后需重新调整业务部门和相关岗位,将进行部分岗位裁员,这影响到18万名员工中不到1%的人,涉及不同地区咨询、客户和合作伙伴解决方案在内的多个部门。但在其中,该公司提及在本财年结束后,微软的员工将会增加。

最后,“元宇宙”或将成为微软未来增长引擎。

虽说微软的云业务保持稳定的增长,但其面临较大的竞争压力。微软执行副总裁兼首席财务官艾米·胡德(Amy Hood)就对外表示,“微软Azure面临着市场领先者亚马逊AWS和排名第三的谷歌云的激烈竞争。”

资本市场的投资者们,总是希望自己所投资的公司能够持续稳定增长,但当增长在某些时期放缓时,投资者可能会感到失望,在云市场面临巨头的激烈竞争,微软想要确保自己的领先地位和竞争优势,则需要持续打造、巩固自身的护城河。“元宇宙”就是微软打造的下一个新的增长引擎。

事实上,微软在虚拟现实、人工智能、云计算、硬件设备等多方面都具备了一定的优势。据外媒报道,一个标准版的HoloLens头戴设备售价3500美元。微软的AR眼镜还拿到了美国政府218.8亿美元的大单。

同时,游戏作为元宇宙的入口,是最有可能率先应用的娱乐场景,微软首席执行官纳德拉还曾兴奋地表示,“游戏是当今所有平台娱乐中最具活力和令人兴奋的类别,并将在元宇宙平台的开发中发挥关键作用。”

此前微软收购了《我的世界》开发商Mojang,以及《上古卷轴》系列开放工作室Bethesda的母公司ZeniMax Media,微软用近700亿美元收购动视暴雪,为元宇宙战略最终落地铺路。

对于收购动视暴雪,微软就曾表示,“此次收购将使微软在移动端、个人电脑、游戏机和云上的游戏业务加速增长,并提供搭建元宇宙的基石”。

Xbox硬件+Azure云服务+动视暴雪IP,让微软具备了进入元宇宙头部梯队的“综合硬实力”,微软从硬件到基础技术,再到应用层面,游戏产业布局逐渐完善。同时,随着越来越多的企业迁移到虚拟世界,云计算行业将通过元宇宙充分发挥其潜力,这让微软的未来有了更大的想象空间。

此前微软近700亿美元收购动视暴雪引发市场关注。近日,这场收购引起了反垄断监管机构的密切关注。7月6日,英国反垄断监管机构竞争和市场管理局(CMA)宣布对该交易展开调查,为微软收购动视暴雪增添了一定的不确定性。

评论