文|光锥智能 刘雨琦

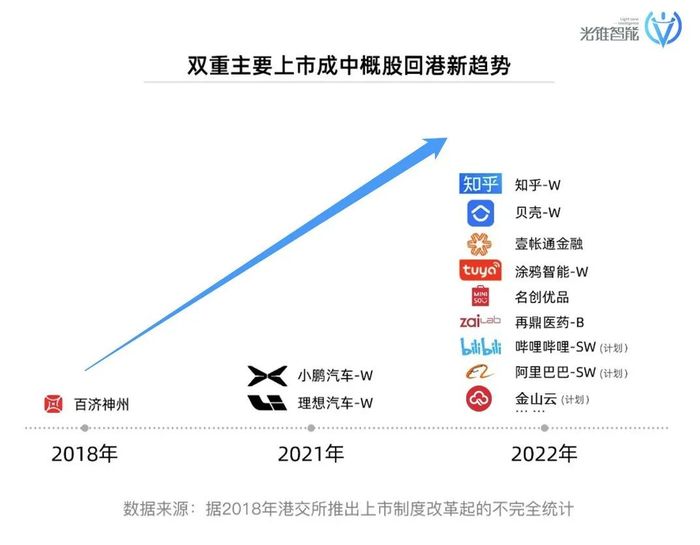

“双重主要上市”,正在成为中概股的主旋律。

7月27日,金山云向港交所提交IPO上市申请书,继2020年5月赴美上市后,金山云启动美国香港两地“双重主要上市”。

据了解,2020年5月,金山云成功赴美上市,而此次回港,也与大多数玩家的原因的一样,双重主要上市完成后,首先在香港交易的股份和纳斯达克交易的ADS可以自由兑换,其次,上市融资形式灵活,有不少中概股县里采取介绍方式上市,不发股融资,对以往股份不造成摊薄。

最重要的是,符合条件港股双重上市将会加入港股通,有利于提升流通性,还会获得南下资金加持。

近期,阿里巴巴、金山云等中概股回流,再次刮起“两地上市”热潮。7月26日,阿里巴巴向港交所提交申请,将转为香港纽约两地双重主要上市。这是继2019年,阿里巴巴完成香港“二次上市”后,结束了“一主一副”的市场格局,转变为“双主场”形式。

据光锥智能不完全统计,自2019年开始,每年回港上市的中概股成指数级增加,目前,已有知乎、贝壳、理想、小鹏等9家中概股公司,实现香港和美国双重主要上市。统计数据显示,自2019年至今,已有27只中概股以不同形式回归港股,包括先私有再重新上市、双重主要上市及二次上市等形式。

在回港前,金山云在资本市场连遭重挫,7月27日收盘,金山云报3.47美元,较股价最高时已经缩水逾95%。当然,这背后更多是整体美股和中概股的低迷。

不过在逆势中,金山云仍然保持了营业收入的持续增长。一方面,是源于宏观环境,让更多企业加速部署云上战略,金山云的部署成本相对较低,在中小企业中有更强的接受度;另一方面,金山云转换了战略思路,从企业云到行业云,更加深耕行业场景和非互联网客户,开辟了一小片新天地。

此次回港上市,金山云披露了一些新的变化,能否让这只独角兽再次加速奔跑起来?

成本高企,但规模化成效开始显现

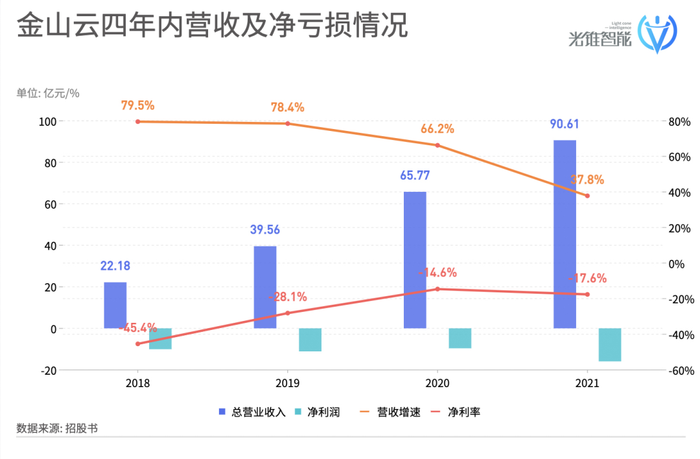

招股书中披露,2019-2021年间,金山云总营收分别为39.56亿元、65.77亿元及90.61亿元,2020年和2021年的同比增长分别为66.2%及37.8%。增速的趋势和云计算大行业一样,都在放缓。

2019年-2021年净亏损分别为11.11亿元、9.62亿元、15.92亿元,净亏损率在2020和2021年有所收窄,净亏损率分别为28.1%、14.6%、17.6%。

虽然,在云服务赛道上,能实现盈利的厂商是凤毛麟角,尤其对于中小云厂商来说,没有“豪门爸爸”的支持,要想盈利更是犹如蜀道之难,光锥智能也曾在2020年判断,云厂商“寒门再难出贵子”。

目前来看,头部厂商已经迈过盈利大关。2022Q1亚马逊财报显示,亚马逊云科技营收184.41亿美元,同比增长37%,营业利润为65.2亿美元;2022财年,阿里云EBITA盈利11.46亿元;腾讯云也开源节流,立下了2022年实现扭亏为盈的目标。

通过全球三大云巨头的数据来看,云服务市场马太效应持续加剧,头部厂商冲破盈利大关,意味着规模化部署,以平摊高昂前期投入的路径已经成功。

而当下的金山云仍然在持续投入的阶段。招股书显示,近三年金山云的营收成本在逐年增加,分别为39.48亿元、62.20亿元、87.09亿元,占营业收入95%以上,营业成本投入增速在40%以上。

其中,为支持业务扩张而增加的互联网数据中心成本占大头。由2019年的28.56亿元增至2020年40.58亿元,进一步到2021年51.01亿元,分别占收入成本的71.7%、65.2%、58.5%,逐年收窄。IDC运营成本中主要包括机房电费、带宽成本、折旧费用、机房建设摊销、机房租金、物料消耗和人力成本等,其中机房电费大约能占到总成本的一半左右,所以我们看到许多数据中心都建设在贵州、新疆等电力成本低的地区。

不过,IDC费用的占比降低,说明金山云规模化的成效开始显现。上月,金山云首个大型自建数据中心金山云(天津)逸仙园云计算数据中心项目一期已经建设完成。金山云2021年报显示,金山云还参与了十个国家数据中心集群之一的甘肃庆阳数据中心集群建设,并在“东数西算”枢纽地区中的粤港澳大湾区和长三角地区进行相关项目的布局。

从企业云到行业云

为了覆盖高昂的“硬成本”,从上市至今的两年时间里,金山云也在不断地寻找出路。

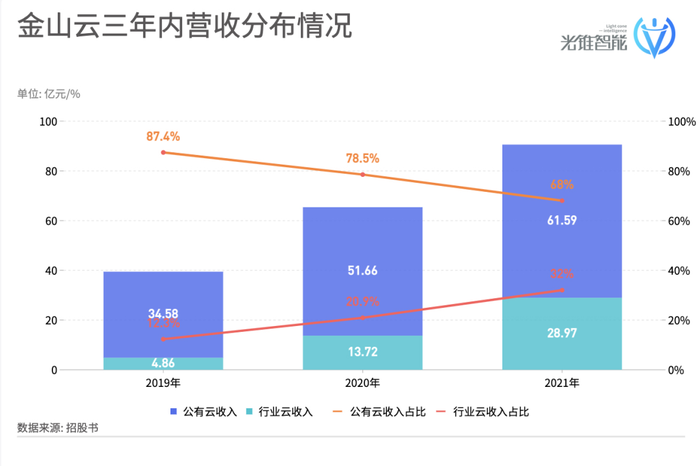

其中一个明显的变化是,主营业务从“公有云+企业云”的组合,转换至“公有云+行业云”。

虽然当下金山云的主要收入来源仍为公有云服务,但行业云的部署和商业化正在加速。2019年、2020年和2021年,公有云收入占比为87.4%、78.5%及68%。行业云收入占比12.3%、20.9%及32%,截至2022年3月31日,行业云收入占比36.5%。

行业云发展步伐的加快,或许能为金山云创造新的增长点。

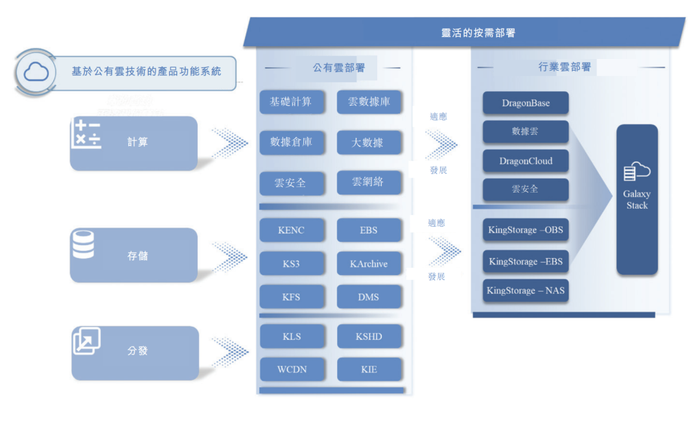

招股书中显示,面对行业云客户,采用项目制收费模式,提供云产品和解决方案,并在客户本地部署,主要针对非互联网企业和机构,提供定制化服务,尤其针对传统企业和公共服务机构,金山云将超大规模计算和大数据等底层能力作为云解决方案的一部分,打包卖给客户。

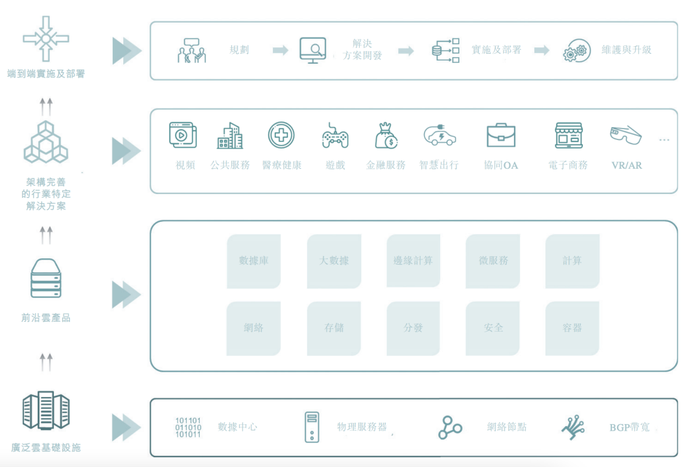

(图源招股书)

押注行业云服务,一方面,由于公有云市场上,中小云厂商相比云巨头的竞争实力偏弱,无论是资金还是客户资源都杯水车薪,从而导致在公有云市场增速放缓。不止金山云,包括优刻得、青云等云厂商,都面临着公有云市场增长乏力的困境。

2022年第一季度,青云营收同比下降9%,优刻得营收同比下降25.73%。优刻得成营收下降主要系云分发业务规模缩小导致,甚至公有云产品线营收无法覆盖成本。

值得注意的是,招股书中金山云提到,行业云服务对资本支出有较低的要求,底层设备和云资源(例如IDC建设服务及服务器)的成本由客户负责,而金山云只需要根据经验提供解决方案开发和实时能力,这在一定程度上,减轻了成本压力。

另一方面,则是经历了十余年的发展,中国云市场已经进入下半场,“我帮你上个云”的时代已经过去,靠互联网驱动的上云模式增长乏力,政企、产业和下沉市场成为了新一轮的必争之地。

据了解,目前金山云覆盖医疗、金融、政务、游戏、音视频等领域,但未形成体系化的建设,相比于阿里云、腾讯云已经拉出数条行业线的“行业主战”模式,显得有些单薄。

即便行业云是下一个增长点,但现在金山云仍未摆脱大客户为主要收入来源的模式。招股书显示,2020年前五大客户收入占营业收入的61.5%,其中小米排名第三,占比10%,2021年前五大客户占比50.5%,小米并不在列。同时,前五大客户仍为互联网行业客户,这意味着转型需要一个漫长的时间。

云计算下沉,小厂商是否有春天?

事实上,2022年上半年以来,各大云厂商都开始“近地飞行”。

7月开始,各大云厂商扎堆发布了下一步战略。阿里云开启了“百城计划”,华为云用军团模式勇闯行业线,字节火山引擎发布“六大行业增长计划”,百度云升级“开物平台+区县大脑”,京东云首发“数智供应链”。

这意味着,不止金山云,现在各大云厂商也都盯上了“这块蛋糕”,并且都使出了看家本领。对于云厂商来说,当下比拼的不再是IaaS基础设施能力,更多是在物联网、人工智能。数据分析等领域的PaaS和SaaS服务能力。

(金山云结构)

2021年8月,金山云宣布收购企业管理软件柯莱特(Camelot),这是金山云服务转型的关键一子。通过整合柯莱特在中国主要城市(包括北京、武汉、南京、上海等)的全国项目执行能力和资源,金山云正在加速实施ECS(云服务器)项目,降低成本,提高效率。

招股书中多次提到,与Camelot整合后,将Camelot业务并入行业云业务中,Camelot的核心的高级管理人员加入金山云,带来行业经验,其庞大的客户群和长期客户关系,交叉销售金山云的产品和解决方案,以及降低成本和提高项目部署效率。这批高级人员在柯莱特工作了15-29年。在柯莱特之前,他们曾在IBM、BearingPoint工作。

据了解,2020年,柯莱特的重复收入率(重复客群贡献收入的比重)约94%,这预计将提升金山云ECS发展。柯莱特提供的专有技术解决方案,特别是在互联网、技术、金融服务、制造等行业,有着近213家优质客户和行业落地应用。

当下,金山云已经走过了10年,背靠金山集团和小米集团,也算是根正苗红的“富二代”,虽然一直没能冲进第一梯队中,但在to B的生意中仍然有自己的一席之地。

夹缝中生存不易,不过随着政府和企业上云意愿越来越强烈,尤其是当云计算蔓延至三四线城市,下沉市场或许是中小云计算厂商的“新洼地”。

评论