董宇辉用诗和远方带火了自家的直播带货,另外一位新东方出身的吴雷,则真的将大件国货带向了海外远方。

由吴雷创建的大健云仓,是一家专注于家居等大件商品跨境B2B的平台公司。7月9日,大健云仓向美国SEC递交了上市招股书。

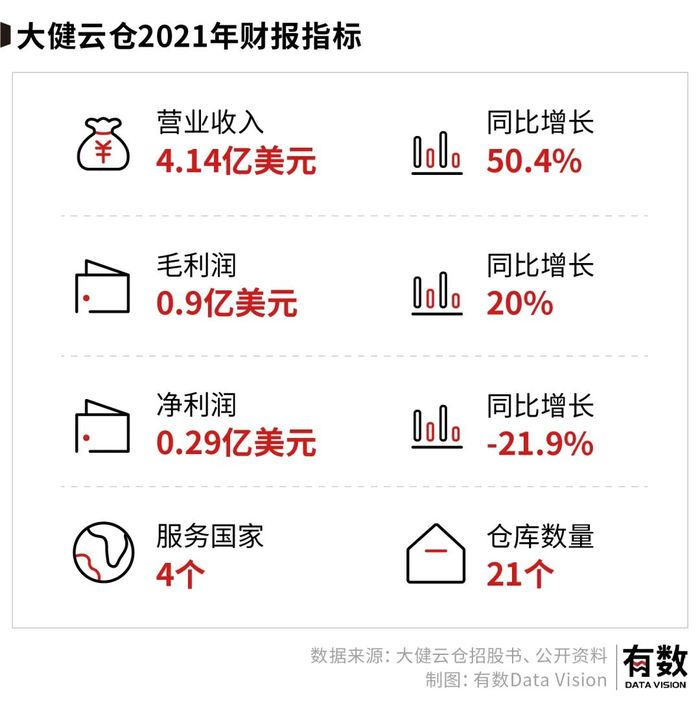

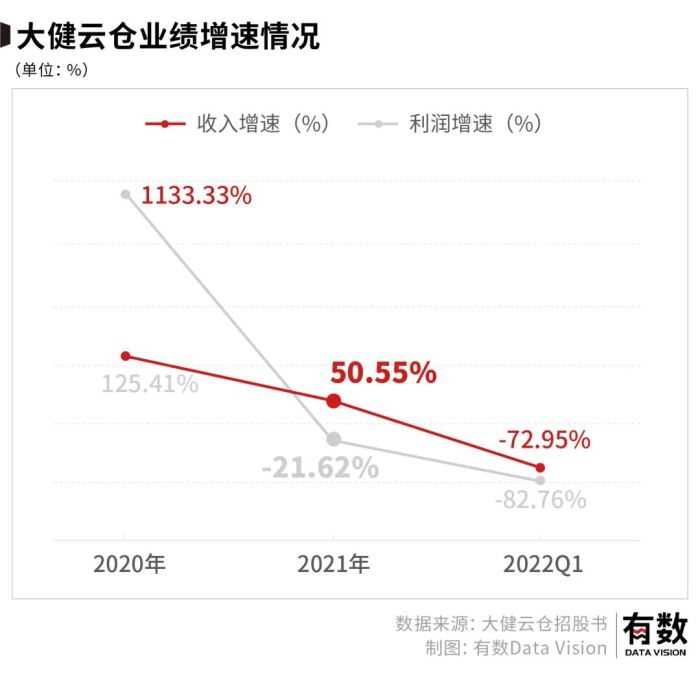

招股书显示,大健云仓2019-2021年营收分别是1.22亿美元、2.75亿美元和4.14亿美元。同期,净利润分别是290万美元、3750万美元和2930万美元。

2020年净利润翻了超11倍的情况尤为出色。而2021年收入增长的情况下,盈利能力却有所下滑。

透过大健云仓招股书,我们来研究三个问题:

1. 所谓的大件商品跨境B2B运输是做什么的?

2. 公司2020年业绩亮眼的原因在于什么?

3. 公司未来可能会遇到怎么样的问题?

01、跨国纽带

随着国家大力扶持“中国品牌”出海,国内企业家们的目光也转向了庞大的海外市场。

大健云仓也是大件商品跨境出口B2B的交易平台,将发现、支付和物流工具等一切整合到一个平台。简单来说,平台主要将在亚洲的制造商,以及主要在美国、亚洲和欧洲的经销商连接起来,而大健云仓也提供了相应的海运和海外仓储能力。

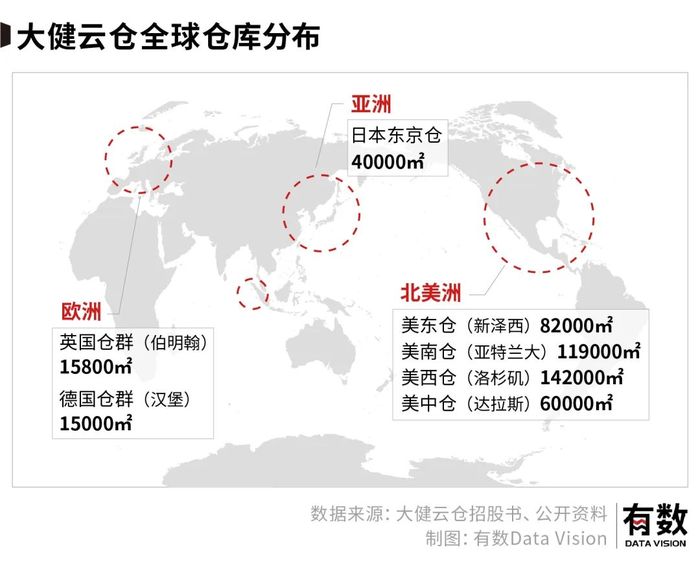

大健云仓在北美、欧洲和亚洲的四个国家设有仓库,美国是他们最大的市场。这里值得一提的是,根据网经社数据显示,2021 年我国跨境电商出口TOP1的国家就是美国。

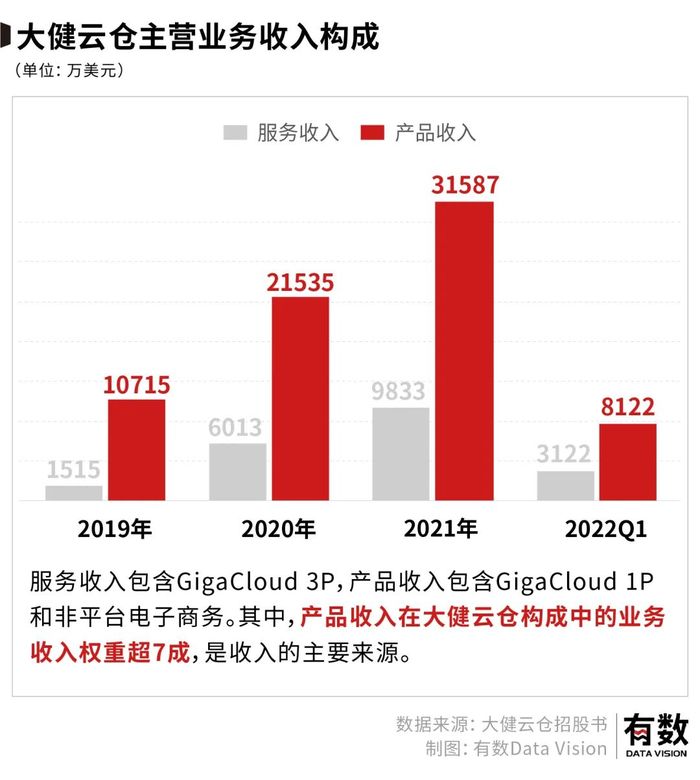

从主营业务来看,大健云仓的业务收入有以下三个来源:GigaCloud 1P、GigaCloud 3P以及非平台电子商务。其中,GigaCloud 1P所代表的产品收入占比超过7成。

这里简单讲解一下GigaCloud 1P和GigaCloud 3P业务:

1P(第一方)商家又名供应商。大健云仓是从供货商手中直接买入产品,然后再卖出去,赚的是中间的差价。可以类比京东自营,平台决定营销方式与销售价格,商品归属权转移给大健云仓。

3P(第三方)商家又名卖家。在这个模式中,大健云仓只是属于搭建平台,撮合交易,事成后拿交易佣金。卖家控制定价,要设置库存管理、营销和客户服务。这种方式可以类比成淘宝,做的是货架式的平台生意。

两者占比悬殊的原因,也不难理解:对商家而言,大健云仓提供的1P服务,是直接从自己手里买货,后面的事情就和自己无关了,卖东西这件事成为了平台需要操心的事情。而在3P的模式下,商家还要自己操办卖货的事情。

也就是说,大健云仓完全不涉及产品的设计、生产环节,只做中间商赚差价。

通过大健云仓披露的财务数据,公司2019-2021年营收分别是1.22亿美元、2.75亿美元和4.14亿美元。同期,净利润分别是0.03亿美元、0.37亿美元和0.29亿美元。

净利润2019年的0.03亿美元到一年后的0.37亿美元,这背后发生了什么?

02、疫情这把双刃剑

吴雷曾担任新东方高管,2006年离开创业。2010年,他将公司从人力资源公司转型,并在日本开展电商业务。在选择赛道的时候,为了与传统跨境电商企业展开差异化竞争,公司选择了大件商品跨境运输,且以家居物品跨境作为起始点。

大件产品的跨境运输与仓储要比小商品困难的多,成本也高。赛道的玩家并不多。且美国的B2B细分领域具有很强的增长潜力。据Frostand Sullivan估计,美国B2B电子商务销售额在2020年已达到1.3万亿美元,预计到2025年将达到2.2万亿美元。

如果用一句话概括公司2020年业务的暴增以及之后净利润下降的话,那么便是:成也疫情,败也疫情。

2020年,新冠疫情的爆发致使各地港口运营受限,海外零售商陷入了全球供应链危机,同时叠加本地防疫政策限制开工,迫使他们寻找可以有现货的企业来保持供应与交付能力。

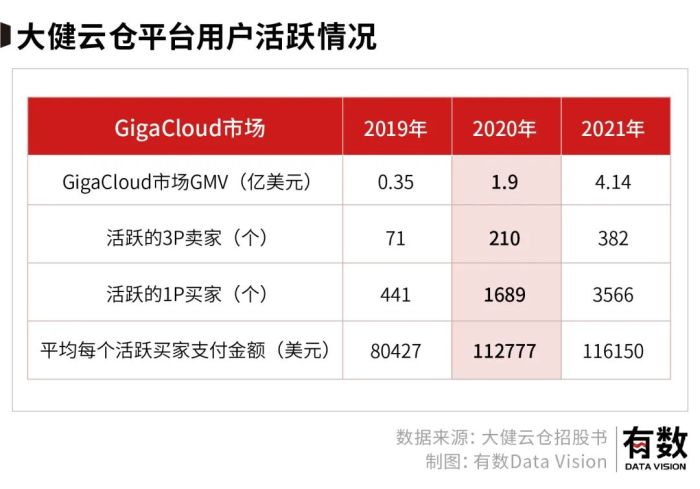

大健云仓由于发展1P模式,有“现货”在海外仓库可卖,致使业务暴增。2020年第二季度,大健云仓GMV同比增长了122.9%,是公司历史最高点。当然,还有低基数的原因。

从用户数据方面也可以得到进一步证实,2020年大健云仓平台活跃的买家从441个增长至1689个,平均买家支出超11万美金。

然而,2021年却出现了增收不增利的情况,且收入利率增速均下滑。2022年第一季度呈现负增长。

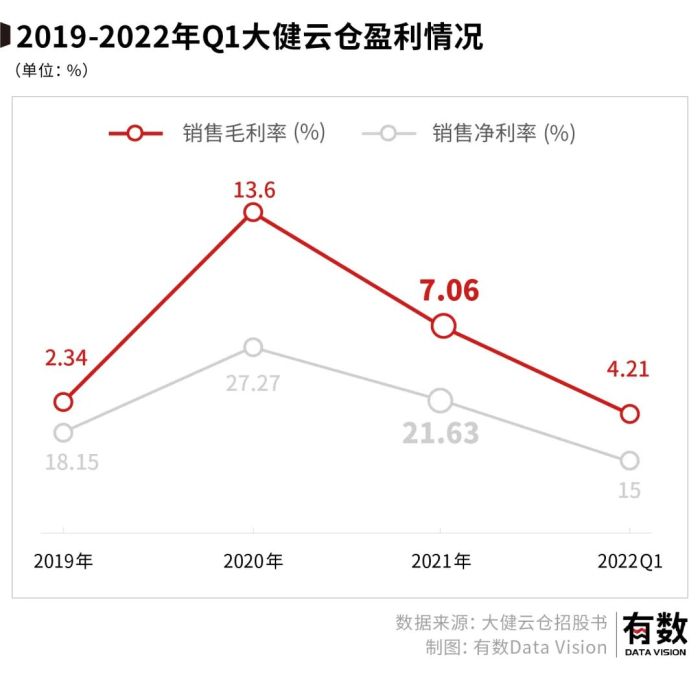

可能有人会说,增速在公司业务收入达到一定规模,很难在保持高速的增长,有所下滑也在所难免。那我们进一步探究一下,企业的盈利能力是否保持住了?

通过数据的进一步分析,2019-2021年大健云仓毛利率、净利率均呈现出了较大的波动,经历2020年业绩上扬后,盈利能力呈直线下滑态势。

主要是因为租赁成本和海运成本吞噬了利润。

截至2022年3月,公司在全球有21个大型仓库,主要从第三方公司租赁,租赁仓库货架每年交付租金,计入了公司的产品成本;此外,公司的跨境运输业务主要是通过与航运、卡车运输和货运服务提供商合作,海运成本也是公司的支出部分之一。

2020年下半年,全球的需求反弹造成港口拥堵,2021年更是发生了苏伊士运河阻塞事件,船公司联合哄抬价格,以及美国港口卡车司机罢工,集装箱滞留港口等均影响了中国跨境出口的航线运输,带来海运成本的不断飙升,使得跨境公司在物流成本上承压。

一个40英尺的集装箱,从中国运往美国西海岸,2020年年初需要1500美元,而到了2021年9月,运费涨到了2万美元以上[4]。中远海控2021年第一季度的利润,比过去10年加起来的还多。

于是,2021年大健云仓成本的增速要高于收入的增速。

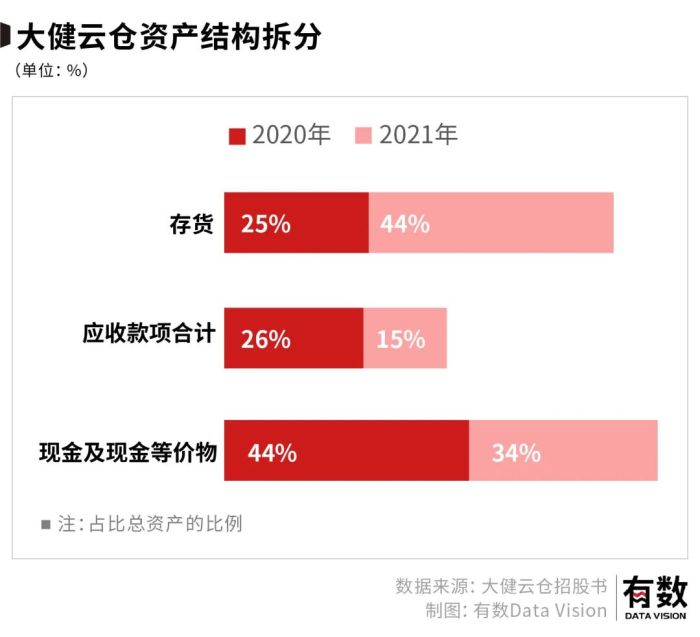

另外,在1P经营模式,公司先从国内的制造商手中购买商品,拿到国外的仓库中,等外国的零售商下单来买。这种经营模式带来的风险在于需求下降后的存货的积压。随着积压,仓储成本逐步计入产品的成本当中,进一步侵蚀公司的利润空间。

反映到数据上,是公司2021年存货占比总资产扩大,由2020年存货占比总资产26%上升至2021年的44%。

在公司的股东中,我们发现了熟悉的身影:京东是大健云仓第三大股东,占比11.3%。此外,公司还获得了红星美凯龙、知名美元基金DCM等股权投资。

公司账面现金流充裕,现金占比资产的3-4成,然而钱一直在账面上,对于公司来说并不是一个好现象。

对于公司来说,银行账面上的现金不是会下金蛋的“母鸡”,相反还会拖累了公司的总资产报酬率,如2021年,同样做跨境电商的准备上市的子不语,现金占比资产不足一成,总资产报酬率有87%,而大健云仓ROA却只有35%。

钱只有用于生产活动中“滚起来”,才能给公司带来源源不断的利益。

03、被跳过的中间商

回到大健云仓本身,3P模式下淘宝式的货架平台,是相比1P的自营更理想的模式,因为这块模式省去了物流和仓储。

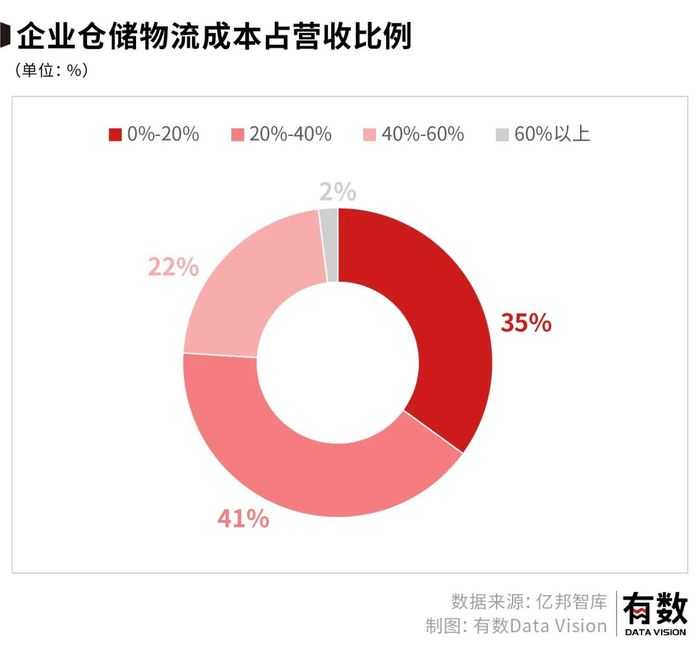

从目标客户,也就是B2C跨境电商的角度来看,物流和仓储也确实是它们的难题。根据亿邦智库的数据显示,有4成的跨境电商企业的仓储物流成本占营业收入的20%-40%,有2成以上的企业占比在40%-60%。

目前,全球B2C跨境电商出口市场上,主要玩家平台是阿里巴巴速卖通和亚马逊,亚马逊业务市场主要在欧美市场,也是我国主要的跨境出口地。而由于在第三方平台上销售,商家对产品营销能力不足,对市场把握程度不高,常常遭遇侵权投诉等问题困扰。

但问题在于,为了摆脱物流和仓储的困扰,跨境电商不指望借助大健云仓这样的平台,而是直接用独立站的方式。

所谓独立站,就是商家自己的站点,运营规则想怎么搞就怎么搞,你可以十个页面只卖一件衣服,你可以把logo放在每个角落,可以让用户购买时填任何你想要的信息,可以让用户直接导入私域。总而言之,随心所欲,同时当裁判和运动员。

这样的结果是,独立站可以自由控制产量,因此也就不用面临仓储库存的难题。

独立站成了2022年跨境电商的风向标,从数据上看,2022年1月Shopify自营网站数量达到388万个。SHEIN、Anker等独立站的发展壮大,品牌出海的独立站模式成为了跨境行业的新趋势。

尤其是在亚马逊的“关店”潮重挫了中国卖家后,越来越多的跨境商家选择开自己的“独立站”,直接面向境外的消费者,一方面效率更高,另一方面,也能输出品牌。

另外,海外消费者的行为也更适合独立站的建立。同样是买鞋,国内消费者很可能是去淘宝京东,而国外消费者很可能通过品牌官方网购。

亿邦智库发布《2021跨境电商金融服务报告》显示,2021年,28.5%跨境卖家建设了独立站,8.6%跨境卖家表示销售额最大的渠道是独立站。

然而对于大健云仓而言,独立站意味着大健云仓这个中间商环节被去掉了。

跨境电商下定决心,脱离亚马逊,自己搞起独立站,又怎么有理由再次投入另一个亚马逊的怀抱呢?

[1] 大健云仓招股书

[2] 2021跨境电商发展报告,亿邦智库

[3] 2021跨境电商金融服务报告,亿邦智库

[4] 集装箱供给暂处不平衡,海运价格回归未来可期,现代物流报

编辑:周哲浩

视觉设计:远川设计部

责任编辑:周哲浩

研究支持:张泽一

评论