文|野马财经 于婞

编辑|武丽娟

“集团层面赌未来十年的,就是金山云。”雷军曾在2013年6月的一次访谈中这样说过。

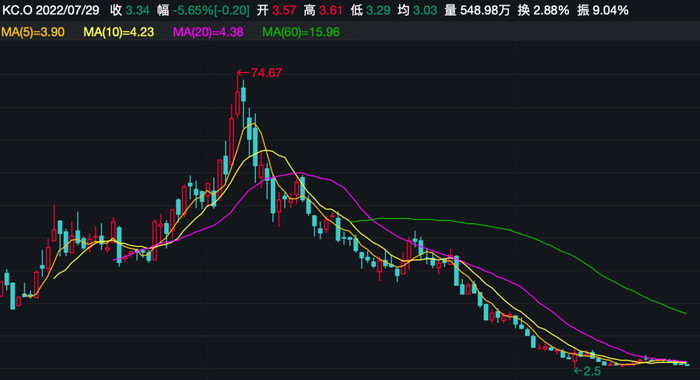

2020年5月,金山云登陆纳斯达克,上市首日涨超40%。然而,半年后,金山云的股价走势就来到了拐点,并急转直下,较高点跌超95%。

来源:wind

如今,距离十年赌约仅剩不到一年,金山云却尚未实现盈利,美股股价跌至3.28美元/股,较发行价跌超80%,总市值不足10亿美元。

2022年7月27日晚间,金山云在港递交《招股书》,拟港交所主板双重主要上市,中金公司、摩根大通和瑞银集团担任联席保荐人。

3年亏损40亿,金山云“不差钱”

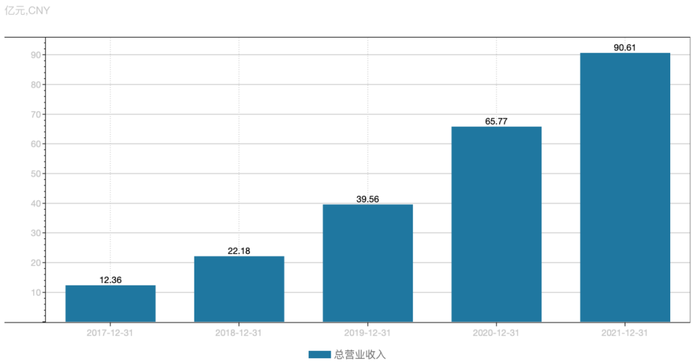

其实金山云的营业收入增长还不错,《招股书》显示,2019年、2020年、2021年营收分别为39.56亿元、65.77亿元、90.6亿元,即将突破百亿大关。

把时间线拉长,过去5年,金山云的营收也在稳步增长。

来源:wind

但和大多数云计算公司一样,金山云尚未能实现盈利。过去3年,其运营亏损分别为11.43亿元、12.07亿元、18.12亿元;净亏损分别为11.11亿元、9.62亿元、15.92亿元。2022年第一季度,尽管金山云的营收同比增长两成,达21.74亿元,但亏损高达5.33亿元,同比增长五成。

2019年-2022年第一季度,只看报告期内的三年多,金山云的净亏损已经达到40亿元。

对于持续亏损的原因,金山云认为,净亏损主要来自营业成本及为发展业务而作出的投资。并且预计随着金山云业务的持续增长,公司的成本及费用绝对金额将增加。此外,金山云拟在可预见的未来继续进行大量投资,以扩大基础设施、改进技术以及提供更多的解决方案和产品,这预计将导致公司的营业成本和研发费用的绝对金额持续增加。

但金山云的亏损并非行业个例,云计算领域具有周期长、投入大的特点,所以多数厂商一直在烧钱。零壹研究院院长于百程指出:“金山云的主要业务是公有云。公有云业务相对标准化,投入高,竞争激烈,在具有明显的规模效应之后就形成了门槛,才能实现盈利。国内公有云龙头阿里云经过13年后,在2022财年才实现了EBITA首次盈利。金山云属于公有云市场的中小玩家,受制于价格战和规模效应不足等因素,目前亏损是普遍现象。”

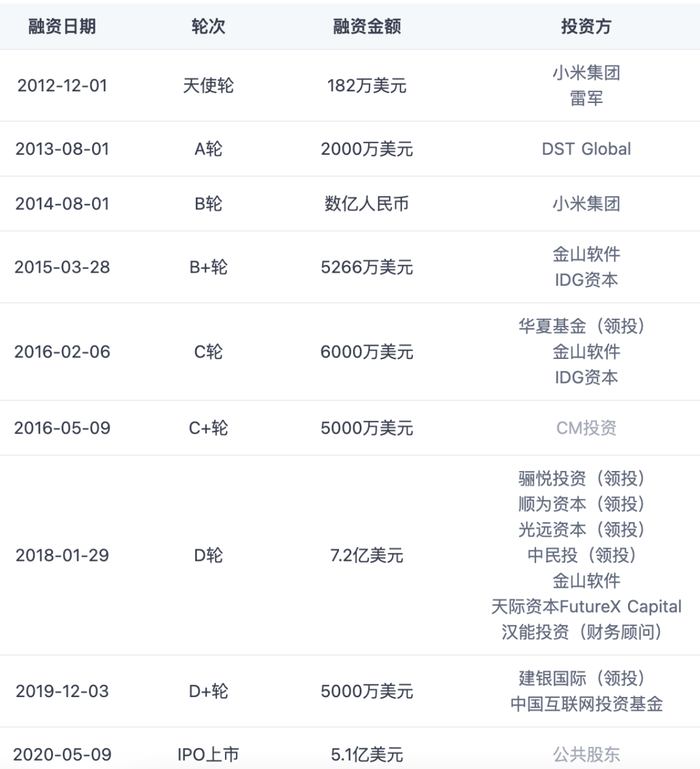

虽然尚未能实现自我造血,金山云也“不差钱”。IT桔子数据显示,2012年成立至今,金山云共经历了9轮融资,合计不低于人民币100亿元。

来源:IT桔子

《招股书》显示,截至2022年5月31日,金山云的现金及现金等价物以及短期投资为人民币54.31亿元。

未来,金山云表示,此次募资拟用于未来24个月用于升级技术基础建设;未来24个月用于技术、产品及解决方案开发;未来36个月用于通过战略合伙及投资拓展公司的生态系统。

依赖大客户,市场份额跌出前五

根据“弗若斯特沙利文”的资料,按2021年的收入计,金山云是中国最大的独立云服务商,2019年至2021年的收入复合年增长率为51.3%。“公司致力于为不同行业的企业及机构提供优质云解决方案,向战略性选定的垂直行业的客户提供全面、可靠及值得信赖的云服务。”金山云在《招股书》中表示。

值得注意的是,金山云特别强调了“战略性选定的垂直行业的客户”。

“巨头做云服务,因为他们很强,他们愿意做大而全,我们是精选一些头部企业,然后精益求精地把这些客户服务好。”雷军接受“8号楼工作室”访谈时曾说。金山云又称这一部分客户为“优质客户”。

金山云成立之后,先后经历了从个人云存储业务、面向个人和企业的云存储平台、剥离个人云存储业务、企业级云服务等多个阶段的转型。

从数据来看,截至2021年12月31日,金山云有7951名客户遍及多个垂直行业,如视频、公共服务、医疗健康、游戏及金融服务等。其中,公司的优质客户总数由2019年的243名增加至2020年的322名,并于2021年进一步增加至597名。

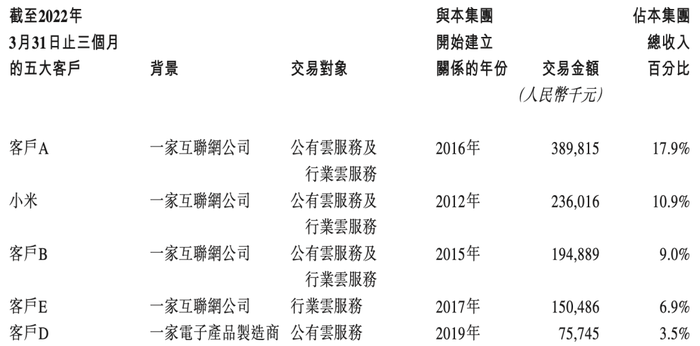

客户和优质客户看起来都不少,但实际上,金山云的主要营收多半都是由前五大客户贡献的。《招股书》显示,2019年-2021年以及截至2022年3月31日止三个月,金山云的前五大 客户合共分别占其总收入的65.7%、61.5%、50.5%及48.2%。其中,最大客户分别占金山云总收入的约30.9%、28.1%、21.9%及17.9%。

来源:金山云《招股书》

从最近三年的前五大客户来看,金山软件集团在2020年退出前五客户之列,小米则是一直稳居前三名的位置。此外,前五大客户中,最晚也是从2019年开始合作,近两年没有新增的客户能挤进前五。

2020年,字节跳动跃升为金山云第一大客户,收入占比达到28%,远超长期大客户小米和金山集团的贡献。但也是在2020年,字节跳动正式上线火山引擎,随后宣布进军IaaS服务(基础设施即服务,是一种云计算服务类型),逐渐将业务从第三方云供应商迁移至自身平台。

业内人士表示,大客户流失会一定程度上影响未来金山云收入成长性,这对金山云依赖大客户的习惯是“致命伤”。2019-2021年,金山云公有云服务优质客户的净客户收入留存率分别为155%、146%和114%。

坚守的大客户策略在未来怎么走,是金山云亟待思考的问题。而从市场份额来看,金山似乎正在不断扩大的云计算市场中慢慢掉队。

根据调研机构IDC发布的跟踪报告,2017年上半年,金山云在中国公有云IaaS中的份额约为6.5%,排名位居第三。前两名是阿里云和腾讯云,市场份额分别是47.6%和9.6%。

经过数年的发展,到了2021年第三季度,IDC跟踪报告显示,金山云的市场份额就已经下降至2.89%,位列第八。第一名依然是阿里云,市场份额37%;华为云后来居上,以18%的市场份额位列第二;腾讯云依然守住了前三的位置,市场份额16%;此外,百度智能云、三大运营商等也纷纷赶超,所占的市场份额不断逐渐超过金山云。

在刚刚创立金山云时,雷军说:“云服务和互联网不同,作为基础服务中国需要三家到五家,我们不一定要是第一,但是我们一定要待在前三、前五名。”

如今市场份额跌出前五,金山云还会有转机吗?零壹研究院院长于百程认为:“目前公有云市场格局初步完成,数据显示,阿里、腾讯、华为、天翼、AWS等已经占据大部分份额。云计算市场依然处于需求高增长的过程中,因此金山云等其他玩家,通过行业云等进行服务下沉,形成差异化的竞争,寻求市场空间。”

All in云服务

雷军在一开始就认清了云服务是巨头的游戏,他觉得,“像我们金山软件这么大的规模不一定干的了”,于是经过反复考虑以后,雷军和他的团队做了一个大胆的决定,就是“all in cloud”。也就是说,金山愿意拿出它几乎所有的资源赌这件事情。

“只有all in,才有一线的胜出的机会。”雷军在接受“第一财经”采访时表示。

来源:“第一财经”采访截图

因为这个决策,雷军兼任金山集团董事长第二年,就开始推动组建金山云。

金山云正式成立于2012年,是由金山快盘业务拆分独立而来的。当时的金山云分为两个板块:面向互联网企业、开发者的云存储平台和面向个人用户、中小企业的金山快盘。如今,金山云专注在其选择的几个重要行业和优质客户里面。

虽然市占率稍有下降,但能有现在的成绩,也是倾注了雷军多年的心血。

从发展历程来看,成立之初,金山云就拿到了来自雷军联合小米集团的182万美元的战略投资。两年后,2014年,小米集团又注资数亿人民币,购入金山云1.62亿股优先股,持股增至20.76%。

除了小米外,作为金山软件的董事长,雷军还拉着金山软件多次为金山云“供血”,分别于2015年、2016年、2018年三次投入数亿美元。

“后来算了一下家底,我觉得我们最多只能输血10亿美元。”雷军说,经历高层会议、董事会议以及股东大会之后,这个策略最终获得了所有股东投票支持。

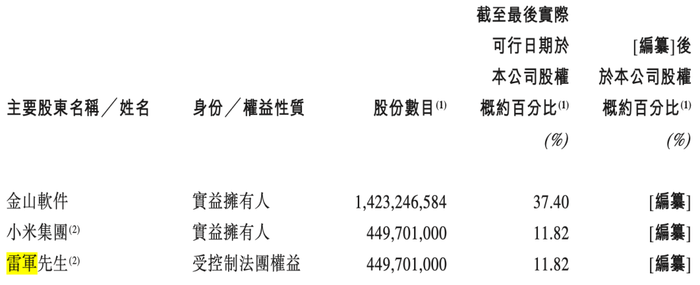

截至目前,金山软件、小米集团以及雷军是金山云的前三大股东,分别拥有的股权占比达到37.4%、11.82%及11.82%。

来源:金山云《招股书》

除了财力,雷军还从人力上为金山云拉来了多名大将。

2013年1月,王育林在雷军邀请下正式出任任金山云的CEO。当年3月,金山云就推出了企业用户市场快盘商业版和云服务平台,正式启动了金山云商业化进程。

2021年8月,金山云宣布收购企业管理软件柯莱特(Camelot),柯莱特的联合创始人、总裁和其他核心高级管理人员等纷纷加入金山云。截至2021年7月31日,柯莱特的在手订单约为38亿元。

如今,金山云已经走过了10年,从不被看好到登陆纳斯达克再到如今折价回港,金山云享受过荣光,挑战也一直都在。

“今年以来,越来越多的中概股以‘双重主要上市’的方式登陆香港。双重主要上市,即在原有上市地继续保持上市交易地位同时,在港交所也申请主要上市,同时满足两地对上市公司的各项监管要求。相比二次上市,其门槛和合规成本等更高。”于百程认为,“中概股面临在美国资本市场可能退市的监管风险情况下,通过双重主要上市的方式,一方面规避了中概股相关风险,另一方面这种方式使得两个交易所的股价表现也可以相对独立,一定程度上有利于摆脱中概股在美国市场的低估值,另外双重主要上市公司的股票符合条件也有可能成为沪港通与深港通标的,便于内地投资者投资。”

今年3月,金山云宣布公司正在探索在港交所双重上市,到如今正式递表,一旦金山云申请港股双重主要上市地获批,雷军在港股将拥有三家上市公司,包括金山软件、小米集团以及金山云。

双重主要上市会为金山云带来转机吗?十年赌期将至,All in的故事能否迎来好的结局?评论区聊聊吧。

评论