该论断回应的是,欧洲央行董事会成员Isabel Schnabel曾表示“意大利的政治危机在经济意义上不属于基本面问题”。

7月21日,意大利总理德拉吉因执政联盟瓦解而宣布辞职,在引爆了意大利政治危机的同时短期内大幅推高了德意两国国债收益率利差。德拉吉的离去虽然并非经济事件,但意大利长期的政治不稳定却很难用“市场投机”去解释。

瑞士盈丰银行首席经济学家Stefan Gerlach则表示,将意大利从不负责任的政客手中拯救出来,不是欧洲央行的任务。

欧洲央行的章程规定,该行职责为维护欧元区的金融安全、避免欧元国家的破产,而类似日本银行无限量购买本国债券为成员国政府融资则明确不在范围内。这也为欧洲央行和TPI的实施带来了法律风险,并导致欧洲央行在TPI细则上始终选择模糊化处理。

另一个令TPI承受批评之处在于TPI过于宽松的捆绑条款。

事实上,欧洲央行的工具箱之中还有上一轮欧债危机高潮时推出的“直接货币交易”(Outright Monetary Transactions,OMT)。OMT本质上与TPI十分类似,并聚焦于无限量购买某成员国债券。最大的区别在于,OMT与欧洲稳定机制(ESM)的财政改革条款绑定,TPI则仅仅与极其宽松的新冠复苏基金条款挂钩。

OMT工具因其“丧失财政主权”的特性至今从未使用过。随着TPI工具的问世,促进成员国财政改革的OMT几乎没有被动用的可能。

国际金融协会(IIF)首席经济学家Robin Brooks就认为,TPI的存在将削弱高负债欧元国的改革积极性,并将葬送欧元区财政纪律。

新冠之下无人在意的财政纪律

早在6月15日,欧洲央行就召开过一次关于新金融工具(即日后的TPI)的非常会议,但会议当晚未能达成共识或发表任何声明。

相比于德国央行对于反金融碎片化工具的批评,南欧各国的实权派对TPI皆持欢迎态度,包括意大利央行行长Ignazio Visco、欧洲央行行长拉加德,以及副行长西班牙人Luis de Guindos。意大利央行行长更是自信地表示:“德意的(10年期)国债利差仅从基本面考虑最多就150个基点”。

这一欧盟内部南北矛盾的背后,是各国关于债务规模与财政纪律的争论。

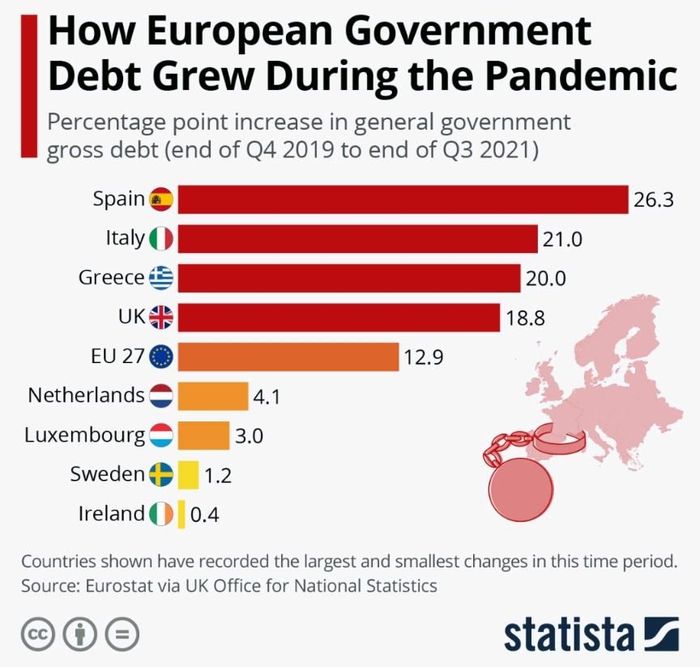

一方面,在有TPI工具兜底的情况下,严格遵守财政纪律而享有国债低收益率优势的国家认为,央行压低高负债国家国债收益率是让其为南欧国家买单;另一方面在新冠大流行之后,已经变得常态化的“紧急状态”使得各国本已略有收缩的债务规模在最近三年迅速膨胀。

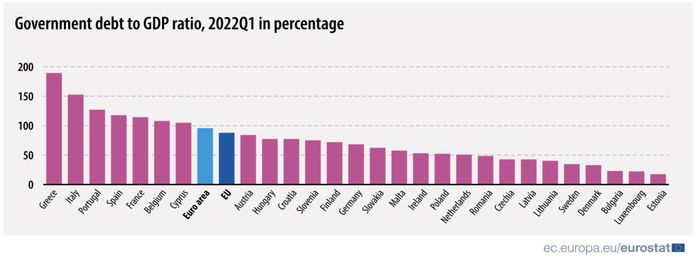

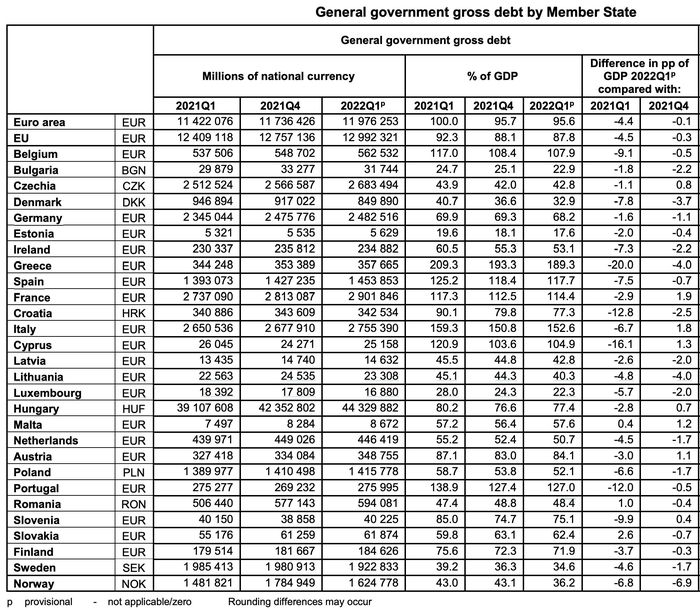

目前欧元区核心国德国与法国的债务规模分别占GDP的68.2%和114.4%,而南欧四国西班牙、意大利、葡萄牙和希腊这一比例则分别为117.7%、152.6%、127%和189.3%,整个欧元区和欧盟的总债务规模则占GDP的95.6%和87.8%。

按债务与GDP之比计算,希腊仍然是欧盟负债率最高的国家;按债务绝对规模计算,则有着2.755万亿欧元负债的意大利则冠绝欧洲,占到了整个欧元区债务的四分之一。

值得注意的是,即便是已经陷入国家破产的斯里兰卡以及债务违约“专业户”阿根廷的政府债务规模也分别仅占GDP的105%与78.6%。

欧元区国家的债务规模在欧债危机10年改革之后反而愈改愈多,总债务从10年前的9万亿欧元攀升至如今的12.4万亿欧元。即便去除掉新冠疫情之后各类临时性暂不计入债务的2.5万亿欧元刺激政策,剩余的9.56万亿欧元仍然高于10年前的水平。

以上轮欧债危机的导火索希腊为例,2009年的债务规模为GDP的127%,远低于目前的189.3%。

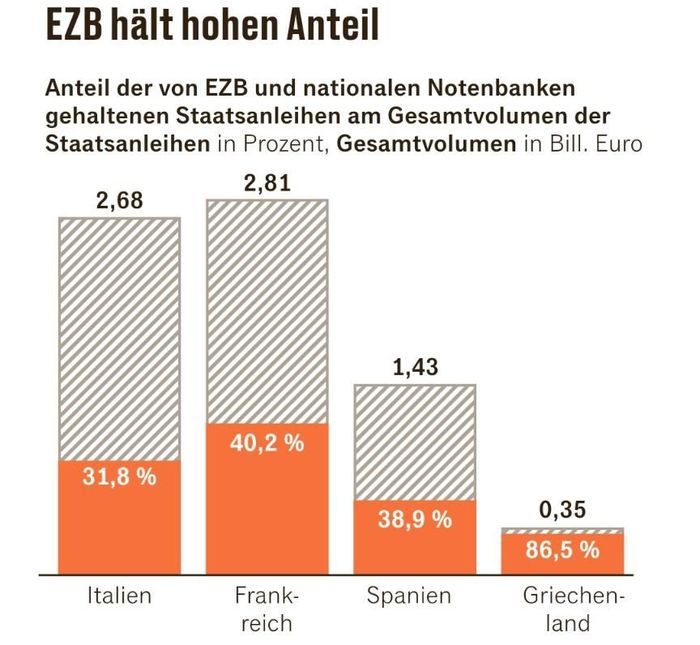

随着APP(资产购买计划)、PEPP(新冠大流行资产购买计划)等无限量购债金融工具的施行,欧洲央行的资产负债表规模同样在过去10年内翻了五倍,达到8.8万亿欧元,以占GDP比例计算已超越美联储,在发达经济体之中仅次于特立独行的日本银行。如今欧元国家债务近三分之一的债权人是欧洲央行。

考虑到欧洲各国在高通胀与能源危机的双重打击之下,已经推出了一系列减税、补贴的惠民政策,并以高价在国际市场上大手笔抢购液化天然气,四处需要用钱的欧元国家债务规模在短期内难有收缩的可能。

这无疑使得《马斯特里赫特条约》中关于债务规模不应超过GDP 60%的财政纪律条款愈发缺乏效力。

目前欧盟27国之中仅有13个遵守了该条财政纪律,其中传统意义上的高度发达国家仅有丹麦、卢森堡、荷兰和瑞典,即便是吹毛求疵的德国也无法达到60%及格线。

欧委会已经宣布暂时停止该条财政纪律直至2023年底。德国商业银行首席经济学家Jörg Krämer认为,欧委员已经在债务问题上对成员国采取了“两只眼都闭上”的态度。

无法得到控制的巨大债务规模,叠加伴随着加息升高的再融资压力,均使得外界对于欧洲高负债国家的偿债能力出现了担忧。

根据高盛以七年期作为国债期限结构均值的计算,西班牙将在欧洲基础利率升高至5.5%之后无法削减债务规模,情况最糟糕的意大利则在利率升至2.75%之后将陷入恶性循环。

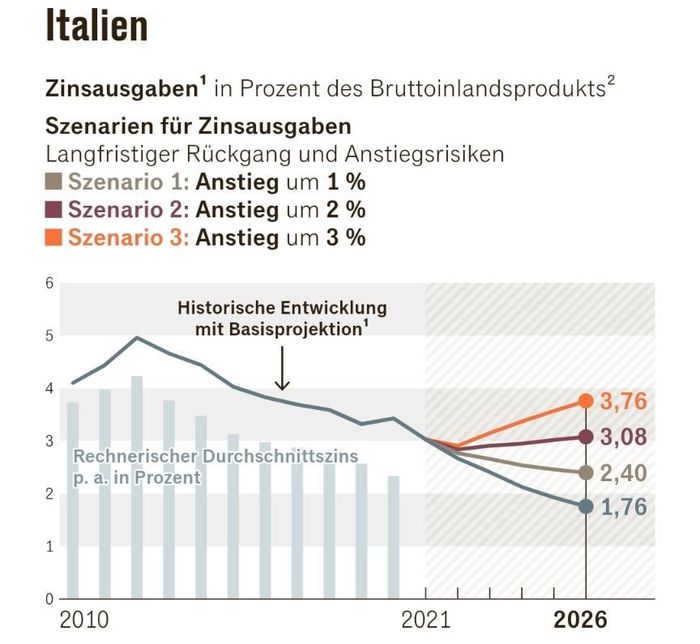

若欧洲关键利率提高2%,意大利每年的国债利息款项就将占到GDP的3.08%;若利率提高3%,意大利的国债利息款项将占GDP的3.76%。此前斯洛伐克央行行长Peter Kažimír曾透露欧洲央行的中性利率将逼近2%。

欧洲有信心避免欧债危机2.0

不过,金融机构的忧虑并未动摇官方的乐观态度。

德国财政部长林德纳在6月的欧盟财长峰会时就表示:“没有理由为任何人担忧,欧元区是稳定的”。法国财长勒梅尔亦表示:“我不感到担忧,欧洲是强大的,我完全信任拉加德”。

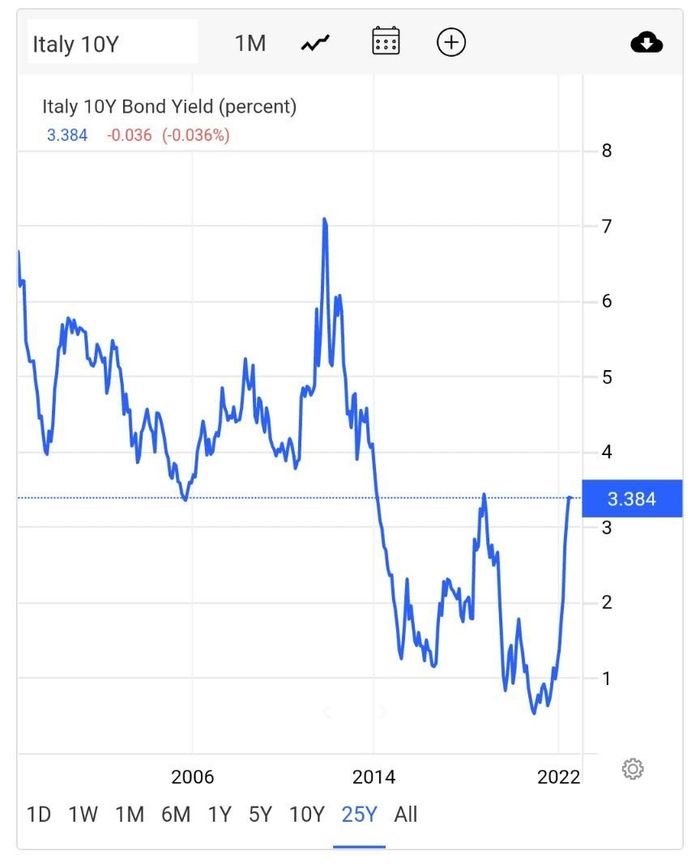

事实上欧元区目前的财务状况、尤其是涉及利息支出的现金流较10年前更为稳健。即便是10年期国债收益率已经攀升至3.38%的意大利,其融资情况也远比10年前更为乐观。

根据彭博社和M.M.Warburg的计算,意大利在2023年底之前将有5100亿欧元债务到期,其中约3400亿欧元到期后需要再融资。即便以最悲观的4%再融资利率计算,意大利总债务的平均利息也仅会从目前的略高于2%提升至2.3%,即便是再融资利率高达垃圾级债券的6%,意大利总体债务利率也仅会升至2.6%,距离2016年时债务平均利率的3%以及2012年欧债危机顶峰时的4%相去甚远。

相较于10年前近500个基点的峰值,被外界广泛关注的德意10年期国债利差目前也处于低位。

至于债务规模占GDP比例极高的希腊,该国的债权结构也较10年前发生了巨大变化。

在欧洲各国的注资与纾困之下,目前希腊75%债务的债权人为包括欧洲央行在内的各个公共机构,其中大部分债务不仅利率锁定在负利率时代的低位,甚至有相当部分债务到期日为遥远的2070年。希腊政府目前还拥有3940亿欧元的储备金,足以确保该国在不增加债务的前提下至少三年的再融资需求。

希腊总理米佐塔基斯的首席经济顾问Alex Patelis表示,希腊未来20年内债务综合利率仅为1.4%。希腊央行行长Yannis Stournaras也表示:“在实际GDP 3%的增长和1.3%的财政盈余情况下,我很自信希腊不会出现债务危机”。

8月21日,希腊将正式从欧委会的“强化监管框架”(Enhanced Surveillance)中解放,也意味着希腊10年来重新获得了财政的自主权。

而曾经的“欧猪国家”西班牙与爱尔兰表现更为亮眼。

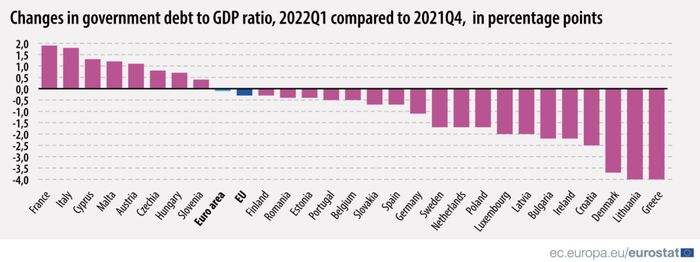

即便在经历了几次下调之后,欧委会预计今年西班牙仍将有4%的经济增长。该国债务规模与GDP之比从2021年第一季度的125.2%迅速控制到今年一季度的117.7%,其最大支柱产业旅游业更是在6月刷新了疫情前的历史纪录。马德里方面预计2025年之前该国就能将政府赤字降到GDP的3%以下,债务规模降到GDP的110%以下,与法国基本持平。

爱尔兰今年第一季度的债务规模已经仅占GDP的53.1%,不再属于高负债国家。

正如欧洲稳定机制(ESM)总裁Klaus Regling所言,“关于新欧债危机的担忧被夸大了”。在他看来,欧元区相较于10年前有三点不同:以贸易赤字改善为代表的更良好基本面、更低的债务利率以及欧元区已经拥有以ESM为代表的金融机构与工具。Regling相信在未来5年内不可能出现欧债危机。

评论