文|新经济e线

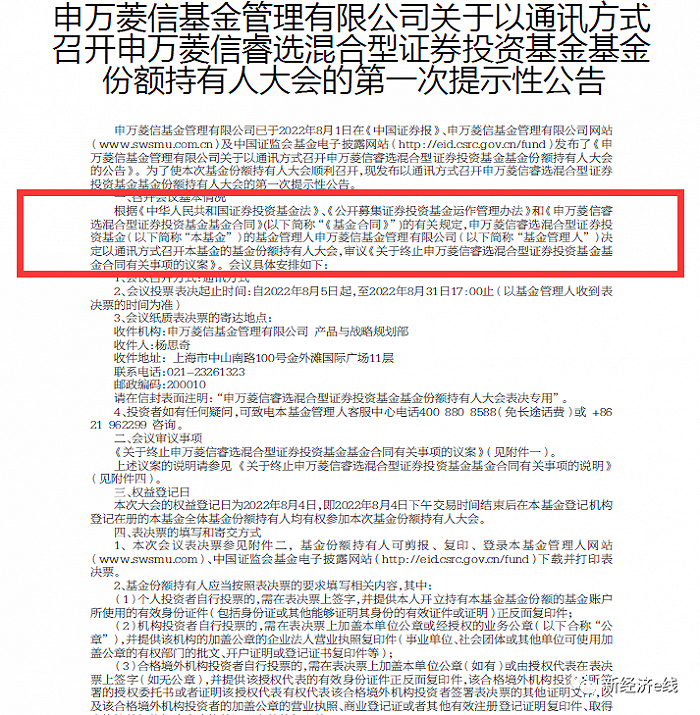

8月2日,申万菱信发布关于以通讯方式召开申万菱信睿选混合型证券投资基金基金份额持有人大会的第一次提示性公告称,公司决定以通讯方式召开本基金的基金份额持有人大会,审议《关于终止申万菱信睿选混合型证券投资基金基金合同有关事项的议案》。会议投票表决起止时间:自2022年8月5日起,至2022年8月31日17:00止(以基金管理人收到表决票的时间为准)。

来源:基金公告

新经济e线获悉,作为一只偏债混合型基金,申万菱信睿选成立于2021年9月23日。而公司决定基金清盘距离其成立时间尚不到一年时间,可谓是闪电清盘。基金业绩比较基准为,中债综合指数收益率*70%+沪深300指数收益率*30%。

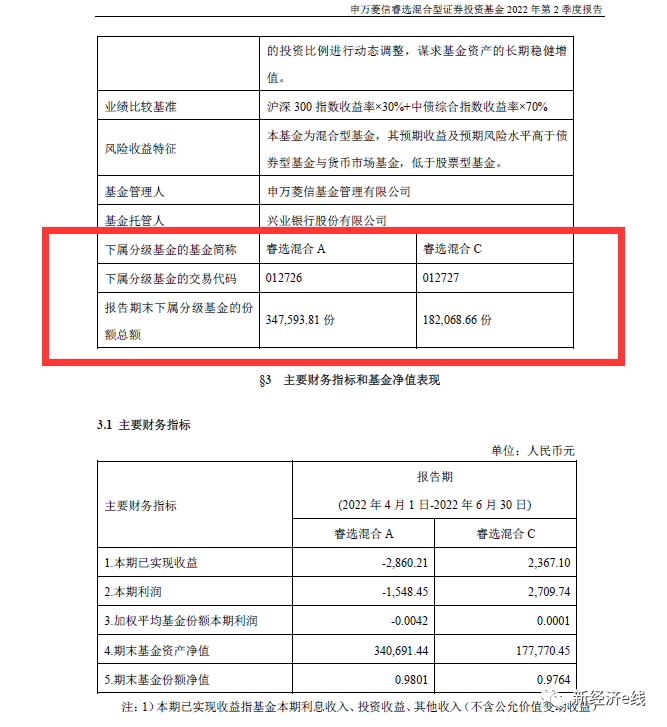

据申万菱信睿选今年二季报披露,报告期末,基金总份额仅剩下约53万份,是一只不折不扣的迷你基金。其中,申万菱信睿选A和申万菱信睿选C分别只录得34.76万份和18.21万份,对应期末基金资产净值分别仅34.07万元和17.78万元,合计仅约51.85万元。

实际上,迷你基金是当下基金管理人需要迫切解决的一个问题。有媒体报道称,近期监管要求基金公司上报新基金时,需要提供迷你基金情况说明、解决方案以及解决时间点,若解决方案中提到持续营销,还需要提供切实可行的措施。不过,对实力有限的基金公司而言,清盘恐怕是其唯一的出路。

机构资金撤退成导火索

新经济e线注意到,在申万菱信睿选闪电清盘背后,机构资金撤退成为了导火索。从该基金成立后份额变化情况来看,自去年四季度至今年二季度末,申万菱信睿选已持续遭遇机构资金巨额赎回。

来源:基金公告

早在去年9月,申万菱信睿选便是踩线成立。据基金生效公告披露,公司募集规模约2亿元,主要是C类份额,募集有效认购总户数603户,户均认购金额约13.17万元。一个月后的10月25日起,基金正式开放日常申购、赎回、转换、定期定额投资业务。

不过,等到去年四季度末,申万菱信睿选C类份额已基本赎回殆尽,当季赎回份额高达20016.9万份,期末仅剩下22.48万份。同期,申万菱信睿选A类份额也从期初的69.30万份减少至55.64万份,当季净赎回13.66万份。可以说,只等申万菱信睿选打开申赎,机构资金便开始全线撤退,其持有时间最长也不过三个月而已。

申万菱信睿选报告期内单一投资者持有基金份额比例达到或超过20%的变化情况也表明,一家机构仅持有约一个月时间,便悉数赎回了其所持的5000万份,另一家机构持有期更是只有短短二天,为去年10月26日至10月27日,其所持的1000万元也全部赎回。

今年2月17日,申万菱信发布公告称,因申万菱信睿选于2022年2月16日发生大额赎回。为确保基金持有人利益不因净值的小数点保留精度受到不利影响,经公司与基金托管人兴业银行股份有限公司协商一致,决定提高2022年2月16日本基金净值精度至小数点后5位,小数点后第6位四舍五入。

另据申万菱信睿选今年一季报披露,基金在本报告期内出现超过连续二十个工作日基金资产净值低于五千万元的情形。截至本报告期末,本基金资产净值未恢复至五千万元以上。基金份额变动情况表明,报告期期间申万菱信睿选C类份额总申购份额和总赎回份额分别为5455.74万份和5457.2万份,净赎回1.46万份。期末申万菱信睿选总份额仅录得61.01万份。

今年1月,有两家机构各申购了2035.62万份和2544.53万份,但持有期均只有短短一个月。截至今年一季度末,以上两家机构已悉数赎回所持基金份额。另有两位个人投资者于今年2月17日分别申购69.21万份和81.42万份后,旋即又于次日悉数赎回。

等到今年二季度末,申万菱信睿选总份额进一步缩水至52.97万份。该基金二季报显示,基金在本报告期内出现超过连续二十个工作日基金资产净值低于五千万元的情形。期间,总共有三家机构匆匆而过。其中,有两家机构均申购了2051.07万份,但持有期仅一个月,为2022年5月18日至6月19日,另有一家机构也申购了1025.53万份,但持有期更短,仅从6月20日至21日短短两天。

公开资料表明,申万菱信睿选基金经理范磊自2009年起从事金融相关工作,曾任职于深圳发展银行、安信证券、富国基金。2019年1月加入申万菱信基金。截至今年二季度末,范磊在管基金7只,在管规模合计约16.34亿元,管理规模普遍偏小,平均规模仅2亿元出头。

近四成产品跑输基准

此外,另据新经济e线调查发现,截至今年7月29日,按最近一年计申万菱信旗下122只基金产品(A/C分列)中,共计有46只基金跑输同期业绩比较基准,占比近四成。

其中,申万菱信量化成长A(004135)和申万菱信价值优利A(004951)分别大幅落后同期业绩比较基准14.92%和11.82%。前者为灵活配置型基金,后者为偏股混合型基金,都成立于2017年。

从净值回报来看,以上两只基金最近一年净值回报率分别为-18.84%和-15.74%,同期业绩比较基准为-3.92%。两只基金的业绩比较基准均为中证500指数收益率*75%+中证综合债指数收益率*25%,其投资策略均以数量化的方式进行投资。

据基金今年二季报披露,截至今年二季度末,申万菱信量化成长(A/C合并)总份额已缩水至3874.17万份,基金资产净值合计不到5000万元,仅4985.25万元,已跌破5000万元的清盘红线。基金在本报告期内出现超过连续二十个工作日基金资产净值低于五千万元的情形。

申万菱信量化成长自成立以来,基金份额持续下降,基金资产规模连下台阶。早在2017年3月11日,基金成立时的募集金额接近11亿元。但经过五年多的运作之后,基金规模已骤降104694.59万元,降幅高达95.43%。

而申万菱信价值优利正是靠着机构资金救场在今年二季度才幸免于沦为迷你基金。据基金二季报显示,报告期末基金份额总额6395.57万份。其中,A类和C类份额分别为9394.91万份和6580.48份。此前,自2021年12月16日起,基金新设C 类基金份额。不过,收效甚微。

新经济e线注意到,今年4月1日和4月22日,申万菱信价值优利有两家机构相继申购了5006.54万份和1309.52万份,期末持有基金份额占比分别高达78.28%和20.48%,合计高达98.76%。申万菱信价值优利在今年二季报中也自陈,在单一投资者持有基金份额比例较高的情况下,如投资者集中赎回,可能会给基金带来流动性冲击。

整体而言,今年来申万菱信旗下量化基金遭遇“滑铁卢”。不仅仅是申万菱信量化成长A和申万菱信价值优利A,申万菱信创业板量化精选C、申万菱信创业板量化精选A、申万菱信量化小盘C、申万菱信量化小盘A、申万菱信价值优先等5只量化基金净值也大幅回撤,大幅落后同期业绩比较基准。

截至2022年7月29日,申万菱信创业板量化精选C和申万菱信创业板量化精选A最近一年的净值回报率分别为-20.49%和-20.17%,落后业绩比较基准【创业板综合指数收益率*90%+银行活期存款利率(税后)*10%】6.23%和5.91%。

在申万菱信旗下基金净值跌幅排行榜上,跌幅居首的为申万菱信医药先锋A(005433),其最近一年净值大幅回撤33.48%,跑输同期业绩比较基准(中证医药卫生指数收益率*75%+中证综合债指数收益率*15%+恒生医疗保健行业指数收益率*10%)6.02%,在同类基金排名中亦大幅落后。

Wind统计还表明,截至今年二季度末,申万菱信旗下基金资产规模下降至719.14亿元,行业排名也进一步退后至67/149,较去年四季度和今年一季度末的管理规模均有缩水。2021Q4,公司基金资产规模和行业排名分别为786.95亿元和60/149。

评论