文|DataEye研究院

近期心动公司可谓是动作频繁,在上个月的游戏发布会上,携19家厂商一口气公布了26款产品。而在上周末,心动又举办了为期两天的TapTap 开发者沙龙。

从两场发布会来看,出海是心动以及TapTap平台接下来的发展重点。心动出海并不令人意外,上半年心动已在海外发布了两款自研游戏,而此前低调的TapTap国际版,看来这次是真要发力了!

而在6月末,心动CEO黄一孟发声计划移居海外,同时还称未来公司的海外业务比重也会变得越来越高,最终心动将成为一家跨越国家的全球化公司。

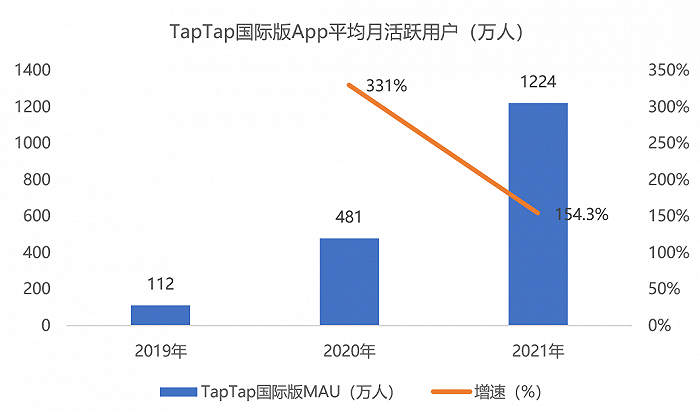

过去3年,TapTap国际版月活年复合增长率超120%,21年月活跃用户突破千万大关——这并不算太高。

3岁的TapTap国际版,对手游出海有什么影响?对心动公司自身呢?

TapTap国际版和传统手游渠道相比,优劣势如何?面临哪些机遇和挑战?

01 TapTap出海现状:主要依靠吃鸡类手游吸量,独占游戏仍未发力

1、TapTap国际版现状:热门吃鸡类手游贡献大部分下载量

数据来源:公司财报;游戏财经汇制图

注:TapTap统计的平均月活跃用户为各款网络游戏于某期间内的月活跃用户总数之和除以该期间内月份数,该统计方法可能导致TapTap平均月活跃用户被高估

TapTap国际版于2019年3月正式上线,2020年疫情之后,TapTap国际版月活跃用户量呈跳跃式增长。

财报显示,2021年TapTap国际版平均月活跃用户从2020年的481万增长至1224万,同比增长154.3%。

TapTap国际版月活保持强劲增长的原因是什么?

根据心动公司的统计方法,TapTap国际版平均月活跃用户实际上是各款游戏平均月活跃用户的加总,故TapTap国际版月活的增长主要取决于高MAU游戏,高MAU游戏数量越多,MAU增长越快,TapTap的月活也会随之增长。

那么,平台上面的高MAU游戏有哪些呢?

心动公司没有对外披露TapTap平台游戏的MAU数据,但是我们可以从游戏下载量、关注量以及评论数等数据中推测出高MAU游戏主要有哪些。

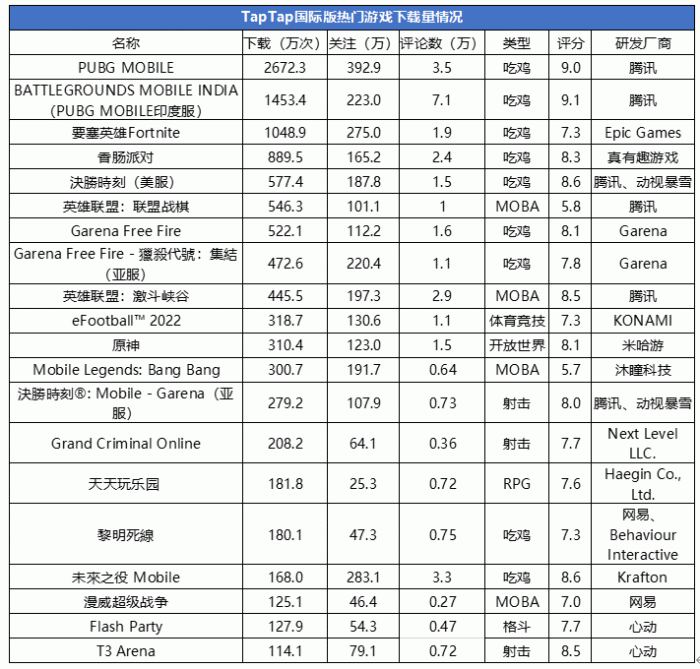

来源:TapTap国际版官网;游戏财经汇制图(不完全统计),统计时间截至2022年7月19日

游戏财经汇对TapTap国际版下载量靠前的游戏进行了梳理,发现高MAU游戏主要是市面上的热门游戏,如《PUBG MOBILE》、《堡垒之夜(Fortnite)》、《使命召唤手游》、《Garena Free Fire》等,平台独占游戏表现平平,仅有2款下载量过百万。

由此可以看出,独占游戏暂时扛不起用户增长的大旗,热门游戏才是拉动用户增长的主力军。TapTap国际版对于热门游戏特别是吃鸡类游戏患有“依赖症”。

在游戏品类上,射击类(吃鸡)游戏是拉动TapTap国际版用户增长的关键。高MAU游戏以射击类(吃鸡)、MOBA类为主,下载量TOP5均为吃鸡游戏,下载量TOP10吃鸡游戏占了7席。

这也不难理解,射击类(吃鸡)游戏一直是美国、欧洲、东南亚、中东等地最受欢迎的游戏品类之一,多款射击手游流水表现优异,如《PUBG MOBILE》全球收入已超80亿美元,《使命召唤手游》全球收入超15亿美元,《Garena Free Fire》全球收入超15.6 亿美元。

高下载量的游戏中,心动公司旗下游戏占了3席(下载量高部分部分得益于TapTap平台的大力推广),其中《香肠派对》系厦门真有趣研发、心动发行,其余两款系心动自研自发。从游戏类型来看,2款游戏属于射击类(吃鸡),1款属于格斗类。

目前卡通吃鸡手游《香肠派对》在TapTap国际版下载量排第四位,仅次于《PUBG MOBILE》和《堡垒之夜(Fortnite)》。

财报显示,《香肠派对》于2021年6月底登陆东南亚市场,上线30天内获得了超过1500万次下载,也是心动公司收入贡献最高的游戏。由此可以推测21年TapTap国际版月活的大幅增长很大程度上依靠《香肠派对》拉动。

从用户活跃度来看,TapTap国际版目前工具属性偏强,用户粘性暂时较低。如果对比“下载量/评论数”,TapTap国际版下载量TOP20的游戏平均每355次下载才会留下一条评论。用户粘性最高的游戏属《未来之役手游》,平均每51次下载就会留下一条评论。

游戏财经汇曾抽样统计过B站、TapTap中国版,这一指标分别约为30和81。这说明TapTap国际版工具属性较强,用户“用完即走”,用户粘性较低。

截至目前,TapTap国际版还没有实现商业化,主要原因是用户粘性较低,暂时还不适合商业化。

但值得关注的是,TapTap国际版虽然用户基数较小但保持高速增长。据TapTap公开披露数据,去年7月至今年6月,TapTap 国际版的新增用户评价数量为51.5 万,同比增长 100%,国际版的预约量达到 2980 万次,同比增长 91%。

2、平台独占游戏:数量较少,多数比较小众

一直以来,TapTap实行通过“独家内容来拉动新用户增长”的策略。

和国内版一样,TapTap国际版对于独占游戏也会标注「TapTap独家」这个标签。

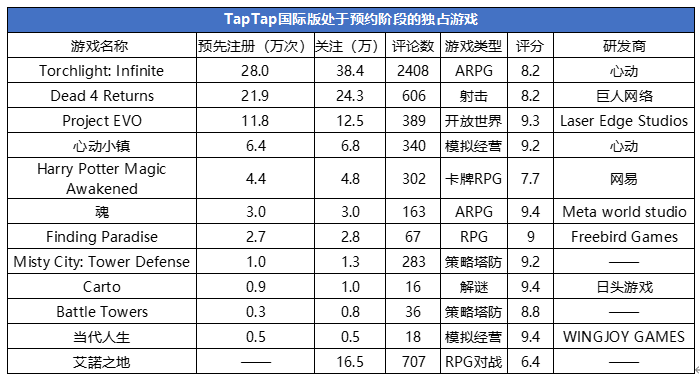

据游戏财经汇不完全统计,目前TapTap国际版共有不到40款独占游戏,其中一半以上处于测试或预约阶段,正式上线的独占游戏只有10余款(此处统计的独占游戏不包含独占期结束或下架、停服的游戏)。

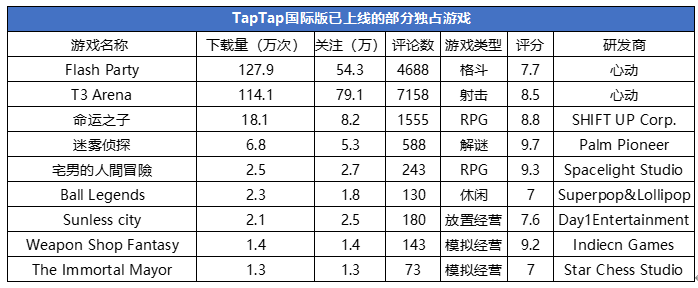

来源:TapTap国际版官网;游戏财经汇制图(不完全统计)统计时间截至2022年7月19日

来源:TapTap国际版官网;游戏财经汇制图(不完全统计)统计时间截至2022年7月19日

总的来说,TapTap国际版独占游戏多数比较小众,下载量偏低,大部分下载量不足10万。心动旗下两款自研游戏《Flash Party》、《T3 Arena》下载量相对较高,但也仅仅超过100万。

从游戏类型来看,TapTap国际版独占游戏以角色扮演、模拟经营、解密、策略塔防为主,射击(吃鸡)、MOBA等高MAU的游戏寥寥无几。而前文提到,TapTap国际版的用户尤为偏爱射击(吃鸡)类游戏。

虽然独占游戏TapTap评分较高,但评论人数较少(部分游戏评分人数仅几十人),故评分的可信度大打折扣。

从用户活跃度来看,独占游戏的用户粘性强于非独占游戏。如果对比“下载量/评论数”,TapTap国际版9款已上线的独占游戏平均每148次下载会留下一条评论,11款处于预约状态的独占游戏平均每245次预注册会留下一条评论。

从游戏背后的研发商来看,大部分独占游戏出自国内独立游戏工作室,来自大厂的独占游戏数量较少(网易、巨人网络、韩国厂商SHIFT UP各有一款独占游戏上线TapTap国际版)。

这说明TapTap国际版目前以服务国内游戏厂商为主,特别是独立游戏工作室,主流游戏大厂暂时没有把游戏的安卓独占权交给TapTap,这也导致TapTap在获取爆款游戏独占权上仍然存在一定难度。

游戏财经汇推测,一方面由于TapTap国际版起步时间较晚,也没有做过大规模的广告推广,导致海外市场的知名度远不及国内;还有一个重要原因是,不同于国内市场,海外市场没有华米OV为首的“硬核联盟”,手游上架谷歌和苹果应用商店比较容易,加上TapTap国际版流量和谷歌苹果商店相差悬殊,大厂暂时没有选择将独占权交给TapTap这个新兴渠道。

总的来说,虽然TapTap国际版的平均月活用户已接近中国版的30%,但TapTap国际版仍处于起步阶段。公司最为看重的指标——“独占游戏数量”,国际版无论是质量还是数量均远不及国内版。

独家游戏数量一定程度上代表着平台的竞争壁垒,如何让游戏厂商心甘情愿的把游戏独占权交给TapTap,这是TapTap国际版接下来要重点攻克的问题。

需要强调的是,虽然TapTap已出海3年但近期大幅发力,因此目前数据不足以形成定论,TapTap国际版仍有较大增长空间与发展潜力。

小结:

经过拆解,我们发现TapTap国际版月活的增长主要取决于高MAU游戏,高MAU游戏数量越多,MAU增长越快,TapTap的月活也会随之增长。目前高MAU游戏大多为射击类(吃鸡)、MOBA类等市面上的热门游戏,平台独占游戏整体下载量偏低,能拿得出手的寥寥无几。

02 TapTap国际版面临的机遇

1、商业模式:让利开发商是TapTap最大的利器

TapTap是海外市场为数不多实行零分成的游戏分发平台。TapTap“不联运零分成”的模式对于中小厂商具有较强的吸引力,目前谷歌和苹果应用商店的抽成比例在30%左右。

竞核数据显示,TapTap是研发者毛利最高的渠道,研发商毛利率高达60-70%,而传统联运模式下研发商毛利率只有10-20%,让利开发商也是TapTap最大利器。

TapTap 国际版已经有能力帮助开发者解决几个痛点:比如预约系统。App Store 和 Google Play 并没有针对游戏预约的特点进行优化,比如预约时间最长只有半年,且必须提供完整的包体。而TapTap 国际版对于预约时间、包体约束条件没有这么严格,且以当前 TapTap 海外用户规模和质量,已经足够帮助游戏进行早期测试。再比如,海外支付问题。TapTap国际版将推出聚合支付服务 TapTap Payment,为接入的开发者提供统一的支付接口,从而可以极大便利地将海外支付接口统一。

随着全面出海时代的到来,TapTap国际版有望吸引越来越多的游戏厂商入驻。

2、产品层面:洞悉海外用户真实需求

全面出海阶段,了解真实的海外用户,成为出海成败的关键。TapTap国际版,可以帮助中小游戏厂商理解海外用户。

除了提供TapTap开发者服务,TapTap国际版还推出了一款免费的数据分析工具TapDB,平台注册开发商能够实时监控其游戏的表现,比如注册用户数、用户保有率、日活跃用户、月活跃用户及月付费用户等,可以帮助开发者识别运营问题及优化游戏。

TapDB还推出了开发者“自定义事件分析”功能,开发者可以在后台自己定义需要监控的指标,可以帮助开发者了解更细“颗粒度”的数据。比如,玩家喜欢玩哪个英雄;喜欢2V2还是1V1;喜欢和朋友玩还是和路人组队;玩家流失原因是什么;礼包不买的原因是什么等。

经过3年的发展,TapTap国际版已经沉淀了大量的游戏用户行为数据,这些数据可以为厂商前期用户调研、产品立项等工作提供数据支持。

游戏财经汇了解到,目前TapTap国际版正在整合游戏数据和TapTap社区及商店数据,提供给开发者进行分析。比如,访问详情页的玩家是从哪些入口来的,下载转化率多高等。

此外,TapTap国际版今年还计划推出一款崩溃分析的产品。

理解海外用户,是游戏厂商出海成功的关键,上述工具可以帮助中小厂商更深刻的洞悉海外用户的需求。

3、竞品层面:TapTap在海外同类竞品较少

TapTap国际版在海外市场几乎没有竞品。海外PC端游戏平台有Steam、Epic,但移动端游戏平台屈指可数,至于零分成的移动手游平台几乎没有。

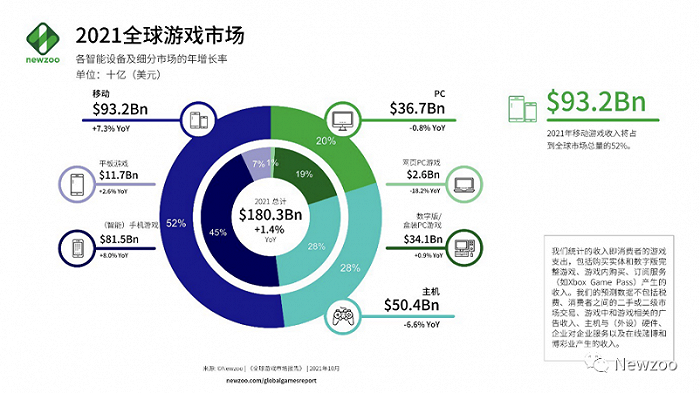

从用户增长来看,移动游戏市场增长潜力更大。2021年全球移动游戏收入达到932亿元,占比超过一半。Newzoo报告显示,PC、主机游戏增长出现滞缓,移动游戏成为推动全球游戏市场持续增长的唯一驱动力。

虽然TapTap国际版目前海外月活不高,用户粘性较低,但TapTap在海外的竞争对手不多,海外增长空间巨大。

4、营销层面:正式发力广告营销

出海前三年,TapTap国际版在广告投放上显得比较佛系,更多依赖自然增长,而非外力推动。

游戏财经汇了解到,TapTap国际版近期已经开始加大买量力度。在大规模买量下,TapTap国际版有望迎来高速发展。

据了解,TapTap国际版今年发展重心是英语地区,日本、韩国、东南亚等地区属于第二顺位的发展区域。主要由于《PUBG MOBILE》、《香肠派对》的上线,帮助TapTap获取了大量的东南亚用户,但东南亚语言环境更复杂、语言种类更多,心动希望TapTap国际版前期语言更为集中。

03 TapTap国际版面临的挑战

1、研发层面:母公司心动公司自研实力还有待市场的验证

作为心动公司旗下的游戏垂直社区,TapTap和心动公司旗下的游戏是相互促进的关系,双方可以相互导流。

心动公司研发或者代理爆款产品,可以提升TapTap平台的月活,TapTap月活的提升以及持续的全球化发展有助于心动获取更多的独代产品,亦能提升心动的海外发行能力。

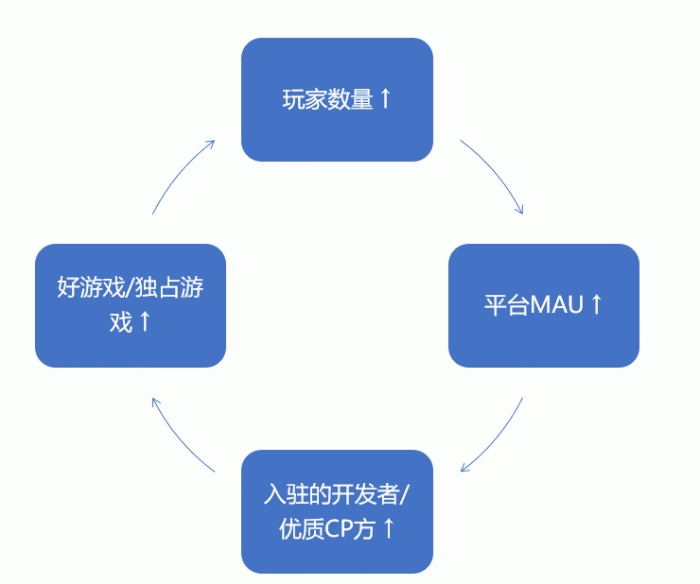

TapTap用户增长逻辑:好游戏/独占游戏↑——玩家数量↑——平台MAU↑——入驻的开发者/优质CP方↑——更多好游戏/独占游戏↑

图:TapTap用户增长逻辑;游戏财经汇制图

目前,在TapTap国际版较难获取爆款游戏安卓独占权的情况下,需要仰仗心动公司的自研游戏获取第一波玩家。心动公司也意识到这个问题,所以死磕研发,2年投入近20亿押注自研产品。

上半年,心动在海外上线了两款自研游戏,从数据表现来看,两款游戏表现一般。

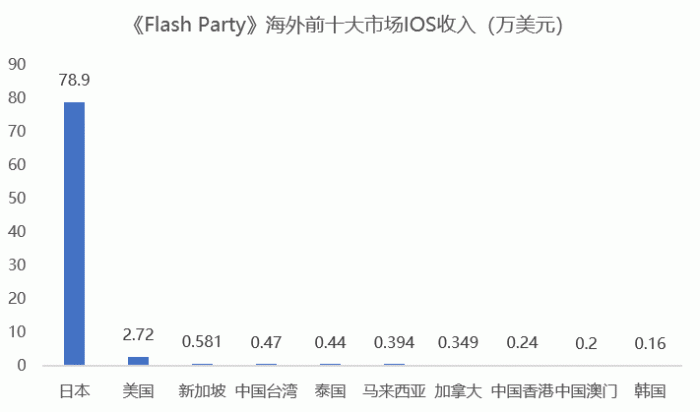

其中,平台格斗游戏《Flash Party》于今年2月在海外市场上线,前十大市场累计收入约84.5万美元(折合约570.5万人民币),累计下载量约176.8万次。日本单一市场贡献9成以上收入。

数据来源:data.ai;游戏财经汇制图,统计时间截至2022年8月2日

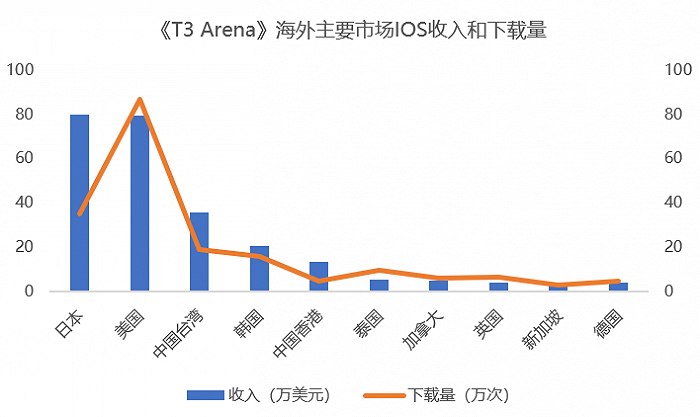

另一款射击游戏《T3 Arena》于5月上线,总体表现要优于《Flash Party》。前十大市场累计收入约249.6万美元(折合约1687.67万人民币),累计下载量约189万次。

《T3 Arena》收入分布更为均衡,日本、美国和中国台湾是收入前三大市场,合计贡献近8成收入。

数据来源:data.ai;游戏财经汇制图,统计时间截至2022年8月2日

游戏财经汇了解到,目前心动公司内部的研发策略是:一半精力放在大DAU产品,还有一半精力放在高品质的商业游戏,公司会选取相对没那么拥挤的赛道,然后做产品差异化。已上线的《T3 Arena》和《Flash Party》,分别属于大DAU和商业游戏,显然符合上述立项思路。

除了已上线的两款自研游戏,今年四季度,心动预计还将上线《火炬之光:无限》、《铃兰之剑》两款游戏。

回溯前辈Steam的发展历程,长生命周期、大DAU的爆款产品对用户增长和活跃度拉动作用巨大。

从TapTap平台发展的角度,心动公司至少要有一个拿得出手的自研爆款产品,如果自研爆款迟迟难产,那意味着TapTap只能依靠第三方独占游戏。

2、代理层面:如何拿到优质的独占游戏

在国内吃到了独占游戏甜头的TapTap,在海外市场拓展独占游戏时并不顺利。目前TapTap国际版拿不出太多能吸引玩家的爆款游戏。

TapTap在国内凭借《原神》、《江南百景图》、《帕斯卡契约》等热门的安卓平台独占或限时独占的游戏获取了一大批用户,但在海外市场目前仅有《堡垒之夜(fortnite)》等几款热门独占游戏(Epic在和苹果谷歌闹翻后,旗下《堡垒之夜(fortnite)》手游版选择了上线TapTap国际版)。

首先,海外市场没有华米OV为首的“硬核联盟”,手游上架谷歌和苹果应用商店比较容易,此外,TapTap国际版流量和谷歌苹果商店相比不具优势。

这也意味着,中小游戏厂商乃至独立游戏工作室或将成为TapTap国际版能获取到的第一批用户。

独占游戏对平台发展至关重要,无论是Steam还是Epic,其平台用户的爆发都离不开热门独占游戏。

TapTap并非不明白这个道理。TapTap国际版在海外投放广告时也主推“独占游戏”这个标签(想玩《fortnite》,TapTap国际版是除官网外的唯一渠道)。

上述服务对小厂商或者独立游戏工作室比较有吸引力,但对腾讯网易等头部大厂的吸引力还远远不够。

在公司自研爆款出现之前,如何拿到优质的、让路人有下载欲望的独占游戏是公司需要考虑的一个问题。

3、运营层面:如何提升用户粘性和时长,推进产品商业化

由于TapTap平台采取“不联运零分成”的模式,收入主要来源于游戏厂商在TapTap平台投放的广告,也就是说TapTap赚的是广告费。

而影响广告盈利能力的是用户活跃度,用户活跃度重点关注“月活跃用户数MAU”,“单用户价值ARPU”等指标。

截至21年末,TapTap国际版还没有实现商业化。

游戏财经汇了解到,目前心动内部对TapTap国际版商业化计划暂缓,最起码近几个月不考虑商业化。其中一个原因是国际版用户相对分散,粘性较低,暂时还不适合商业化。

如何将用户留在TapTap平台,提升用户粘性,而不是“用完即走”,这是TapTap国际版面临的一大挑战。游戏财经汇了解到,目前TapTap国际版DAU是10-20万,今年DAU目标是10-50万。

TapTap国际版今年发展重心是英语地区,公司希望提升英语地区月活数量以及用户粘性。如果TapTap国际版没有如期完成任务,商业化又要被搁置,这对于整个公司会带来一定的财务压力。据了解,心动公司计划于22年底或23年初实现单月盈亏平衡。

04 总结

TapTap国际版的一系列工具:比如给签独占的出海产品提供免费的云服务、流量扶持、游戏推广和市场宣发等服务,对小厂商或者独立游戏工作室比较有吸引力。这一定程度上是中国游戏出海的新捷径。

出海的第三个年头,TapTap国际版自身也面临一些机遇与挑战。

1、机遇:

第一,商业模式层面,让利开发商是TapTap最大利器。TapTap“不联运零分成”的模式对于中小厂商具有较强的吸引力,随着全面出海时代的到来,TapTap国际版有望吸引越来越多的游戏厂商入驻。

第二,产品层面,TapTap国际版所提供的多项工具可以帮助中小游戏厂商理解海外用户,洞悉海外用户真实需求。而能否了解真实的海外用户,是游戏厂商出海成败的关键。

第三,竞品层面,TapTap在海外市场几乎没有竞品,海外增长空间巨大。

第四,营销层面,TapTap国际版近期已经开始加大买量力度。在大规模买量下,TapTap国际版有望迎来高速发展。

2、挑战:

第一,研发层面,母公司心动公司自研实力还有待市场的验证。从TapTap平台发展的角度,心动公司至少要有一个拿得出手的自研爆款产品,如果自研爆款迟迟难产,那意味着TapTap只能依靠第三方独占游戏。

第二,代理层面,如何拿到优质的独占游戏。在自研爆款出现之前,如何拿到优质的、让路人有下载欲望的独占游戏是公司需要考虑的一个问题。

第三,运营层面,如何提升用户用户粘性,尽快推进TapTap国际版产品商业化。

TapTap平台的盈利点是广告收入,而影响广告盈利能力的是用户活跃度,继续拆解就是“月活跃用户数MAU”和“单用户价值ARPU”等指标。截至目前,TapTap国际版还没有实现商业化。原因之一是国际版用户相对分散,粘性较低、时长较短。

如何将用户留在TapTap平台,提升用户粘性,而不是“用完即走”,这是TapTap国际版面临的一大挑战。

评论