文|酒讯 子煜

7月28日,百威亚太披露2022年上半年业绩显示。截至今年上半年,公司实现营收34.53亿美元,同比增加2.7%,实现净利润6.25亿美元,同比增长24.25%。营收、净利双升却也难缓解渠道带来的忧伤。百威亚太首席执行官杨克坦言,“我们依然相信夜店是很有吸引力的渠道之一,但的确在近两年发生了变化。”

值得一提的是,曾经风光无限的中国市场正在百威亚太业绩表上呈现疲态。从数据来看,今年上半年,百威亚太中国区销量下跌5.5%,收入下跌3.2%。受国内多数地区管控措施影响,百威亚太最为重要的夜场渠道“受伤”颇深。在此情况下,百威亚太想在渠道上做出“动态”变化。然而,酒讯走访北京部分终端市场发现,这种改变或许还在路上。与此同时,华润雪花、青岛啤酒等国内酒企越追越近,曾经断层领先的啤酒巨头百威亚太优越感减弱。

01 “动态”切换渠道

今年上半年,全国多地娱乐场所关停,对于叱咤夜店渠道的百威而言,日子过的并不愉快。于是切换渠道的想法再次出现在百威亚太最新业绩说明会上。杨克在2022半年报业绩交流会上表示,百威亚太向零售渠道和更多渠道进行了部分资源转移。公司仍然相信,夜场是很有吸引力的渠道之一,但也看到了近年发生的变化。未来,公司可以在不同销售渠道之间动态地转移资源。同时,公司还将继续发挥在电商平台优势,深化与电商平台合作,拓宽销售渠道。

这并非百威亚太第一次动调整渠道的念头。百威亚太在今年一季报中提到,公司灵活调整受疫情影响地区的商业投资,将资源重新分配至受影响较小的地区及渠道。

酒讯就渠道动态调整相关细节咨询百威亚太方面,截至发稿,对方暂未回复。

百威调整渠道第一个便想到了餐饮。然而,酒讯通过走访发现,京城餐饮渠道仿佛对百威亚太不太热情。从餐饮端看,小型餐饮店主要以国内啤酒为主,百威因其价格定位基本聚焦中高端餐饮这一细分渠道。酒讯走访发现,百威通过“买店”形式在四季民福、沪小胖小龙虾等餐饮店销售单一品牌旗下多款产品。

如果说餐饮渠道热情不高,那么商超渠道则显得四面楚歌了。一位永辉超市啤酒区工作人员表示,从今年啤酒旺季来看,燕京啤酒、雪花啤酒的大量铺货,以及精酿、预调酒等细分品类的更多酒类产品出现,百威啤酒的销售优势不再如前几年那般明显。

与线下开拓困境不同,百威啤酒在线上渠道表现较好。酒讯在某电商平台搜索百威啤酒、华润雪花及青岛啤酒,只有百威啤酒的两款产品月销超一万,而另两个品牌产品最高销量分别是3000+笔和2000+笔。

广东省食品安全保障促进会副会长朱丹蓬认为,夜场是百威的主流核心渠道,受消费意愿、消费信心、消费频次等方面降低的影响,夜场渠道销售下滑是必然的。在这种情况下,百威亚太通过涨价进行业绩弥补。所以营收增加其实是基于提价的结果,从各项数据可以看到百威的疲态。

02 业绩略显疲态

2019-2021年,百威亚太中国区销量分别同比变化-3%、-10%、9.3%,收入同比变化3.2%、-11%、18%。从近年数据来看,百威亚太走出2020年的“至暗时刻”,到2021年实现销量营收同增。但值得注意的是,营收上升很大程度与百威不断提价有关。据了解,百威亚太分别于去年5月、12月及今年5月提出旗下多个品牌涨价。

业内人士认为,百威涨价一方面是因为原材料成本上升,这也导致整体啤酒企业都在进行涨价动作,另一方面也是百威持续高端化的一种形式,通过抬高价格稳住营收,并达到高端化目的。

尽管百威亚太通过涨价保住了业绩,但放眼整个啤酒行业,百威亚太业绩并不亮眼。百威亚太在公告中指出,中国市场渠道调整以及不利地域组合严重影响了业务,表现逊于行业水平。

从整体行业来看,目前仅珠江啤酒公布了2022年半年度业绩预告。数据显示,报告期内珠江啤酒预计归股净利润3.11亿元至3.42亿元,去年同期为3.11亿元,同比增长0%至10%。而百威亚太今年上半年盈利则下跌7.3%。

此外,今年一季度,百威亚太营收同比增长1.5%,盈利同比增长7.6%。而国内啤酒企业营收及净利增长普遍超过百威亚太。青岛啤酒、燕京啤酒、重庆啤酒营收同比增长分别为3.14%、11.66%、17.12%;净利润同比增长分别为10.2%、100.8%、15.33%。

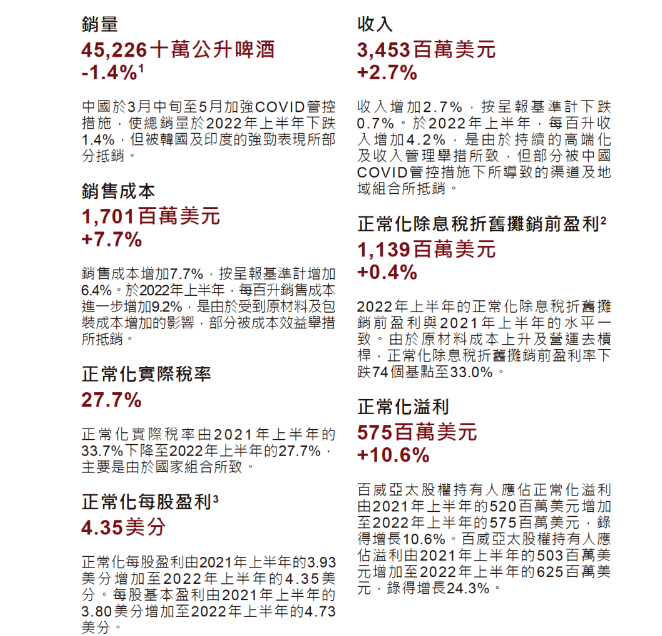

图片来源:百威亚太半年报截图

03 高端优势收窄

从高端、超高端啤酒市场看,百威一直稳坐中国市场头把交椅。2018年数据显示,百威在高端、超高端市场份额达到46.6%,远超青岛啤酒、华润雪花等企业,但近年来国内酒企开始不断发力高端市场,向百威亚太的王座发起冲击。

酒讯梳理发现,2021年,华润雪花高档及以上产品销量达186.6万千升,同比增长27.8%;青岛啤酒高档以上产品就实现销量52万吨,同比增长14.2%,百威则在年报中提到超高端及高端品牌组合均实现双位数增长。除此之外,2021年,百威亚太、华润啤酒、青岛啤酒净利率分别为14.00%、13.73%、10.46%,已经基本上不存在差距。

招商证券香港在研报中指出,受新冠疫情影响,百威亚太销售流水和利润率均低于预期,这是由于原材料成本增加以及高端/超高端产品销售贡献率降低。

朱丹蓬认为,百威啤酒原来在高端化战场几乎是一枝独秀,但随着嘉士伯的大力开拓反击,以及在青岛啤酒、华润雪花、燕京啤酒等酒企在高端产品的发力,百威的高端产品矩阵受到较大的蚕食。

酒讯注意到,就高端化中精酿产品这一特殊形态来说,很多国内啤酒大厂已经开始在困境中寻找新的销售路径。酒讯走访北京部分社区发现,不少青岛啤酒精酿专营店、燕京酒號开进社区,多种新鲜的多种口味的精酿啤酒直达消费者家门楼口。除了在渠道上动脑筋,在产品端啤酒企业纷纷把千元级超高端产品作为卡位产品推向市场。去年起,华润啤酒、青岛啤酒、百威啤酒相继发布“醴”“一世传奇”“大师传奇”,单瓶售价从500元飞跃到1588元。

业绩总体上升,高端化策略顺利,市场份额仍在排头,眼下的百威看起来一切都还不错。但后面的国产啤酒企业紧追不舍,且在渠道、产品上都找到了稳定的支点,百威在夜场失意的情况下,如同站在一个十字街口,看似选择的方向有很多,但如何选是个大课题。

评论