文|解码Decode 袁喜乐

2020年,元气森林的管理层在公司的内部年会上做了一个“巨头如何才能把元气森林弄死”的讨论。这种带有强烈忧患意识的内部讨论,往往意味着企业当下或未来要进行不对称的残酷竞争。

随后的两年,元气森林就被农夫山泉和可口可乐带头围剿。今年一季度唐彬森对外宣称,因为疫情原因,2021年销售目标没有达成。

进入2022年,元气森林尝试给自己换一个牌面,从官网撤下「互联网+饮料公司」,换上「中国食品饮料企业」。挤干互联网水分的同时,元气森林也在疯狂的投放冰柜、线下营销和管控经销商,而这些由虚向实改变的大背景,却是营收增速被限定在50-60%。

将自己定义为一家传统饮料公司的元气森林,不可避免的要直面传统巨头,比如农夫山泉。

两家的对峙有很多刺激讲法,比如段子手味儿的:今年农夫山泉旗下功能饮料尖叫与奥特曼的合作,被解读为「奥特曼打小怪兽(外星人)」;也有刘华强味儿的:在河北的一家夫妻店,两家销售因为货架陈列问题爆发了肢体冲突。

两家斗争如此激烈,说到底还是饮料市场的渠道高度集中导致的。

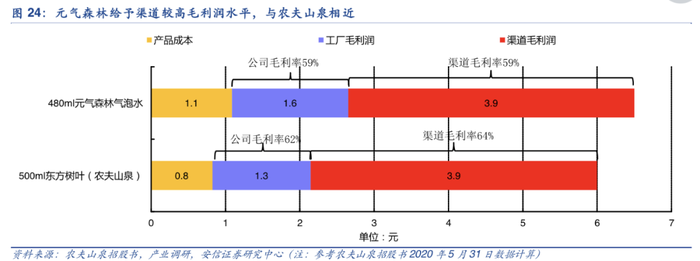

同为饮用品,对比啤酒,饮料的渠道结构有92.4%来自流通渠道。也就是说,以即时性、便利性为本的饮料,对渠道的依赖性更大。这就导致元气森林和农夫山泉的主要竞争点,不仅围绕产品,还有渠道,甚至包括摆在杂货店里的冰柜。

01 开环竞争

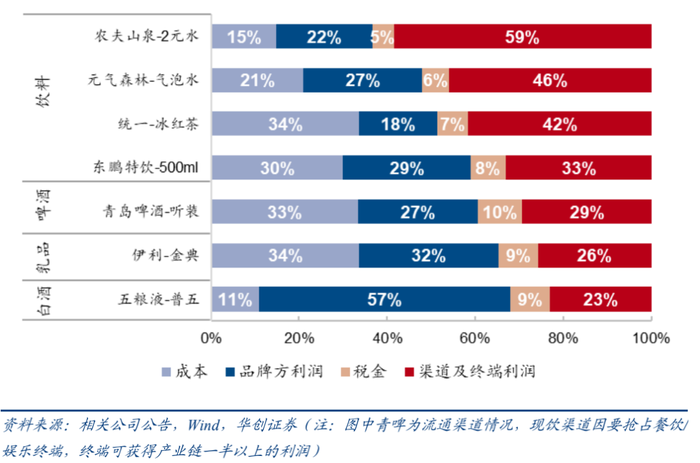

有一个鲜为人知的事实是,杂货店里只卖2元的农夫山泉瓶装水,反而是利润最丰厚的饮品。2元的零售价中有59%是渠道及终端利润,远高于啤酒的29%、白酒的23%和乳品的26%。

导致如此结果的内因离不开快消市场绕不过去的一个词汇——动销。

白酒自身往往具备强品牌力,乳品需求相对刚性且头部品牌优势突出,啤酒存在区域市场割据特征,故三者自身的自然动销相对较强。而消费者对饮料的口感需求相对多变,且因为饮料解渴便利性的基础定位和「进店再决策」的消费习惯,导致其具有明显的开环竞争特性。

尤其是口味型饮料,品类间差异较小,自然动销相对较弱,故饮料企业往往给予渠道更高利润以强化渠道推力,包括广泛布局网点、并在单个网点内获取更多货架份额。

因此,饮料企业对货架份额争夺尤为激烈,给予渠道较高的利润是一方面,货架陈列、瓶身营销都是激烈竞争的具体表现,当然也包括最直接的——加大冷柜/暖柜等终端设施投放。

饮料搭配冷柜售卖最早出自可口可乐,其最早的销售场所就是当地药房的冷饮柜,以至于可口可乐的家乡亚特兰大也被称为「一座冷饮柜台城市」。

如今,可口可乐公司在全世界拥有超过 1000 万台冷柜和自动售卖机。多年来,可口可乐开拓市场的路径从未改变——在某个地区建厂,接着将印有可口可乐标志的冰箱运输过去。

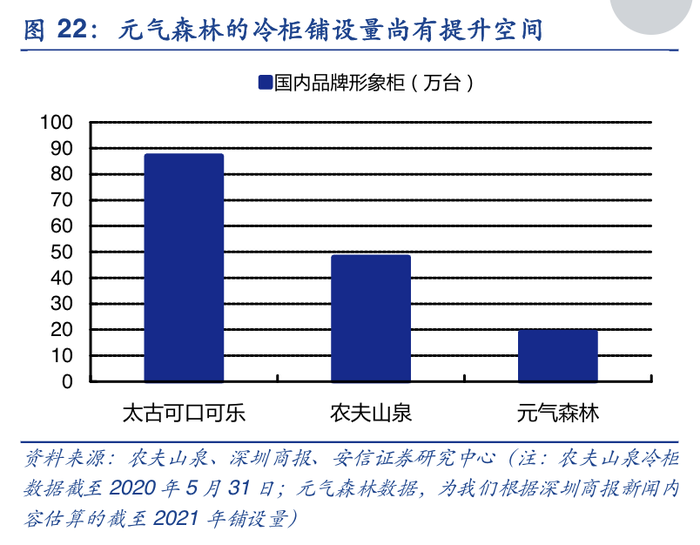

在中国,可口可乐拥有数量最多的冷柜,达129万台,在它身后是康师傅(含百事可乐)76.8万台、农夫山泉约65万台,统一企业是最少的,近40万台。

而元气森林的冷柜数量存在三种说法,一种是根据深圳商报新闻内容估算的结果,2021年元气森林铺设了约18万台,另一份数据是,2020年元气森林投了2.5万台,2021年投放了9.5万台,加起来有12万台。还有一种说法是2022年1月,元气森林第10万台冷柜正式下线。

无论哪种数据为真,甚至三种加在一起也才刚好与市场第四名的统一相当,可见其对可口可乐及农夫山泉的威胁暂且不足。但元气森林可怕的地方在于,进攻的速度令巨头感到不安。

决定投放冷柜的2020年,元气森林营收只有27亿元,而今年4月元气森林对外披露,2021年营收是前一年的2.6倍。照此计算,2021年其营收为70亿元。另据《财经》数据,元气森林2021年销售回款金额为73亿元。

接近三倍的营收增长,很难说其中没有冷柜大规模投放的功劳。

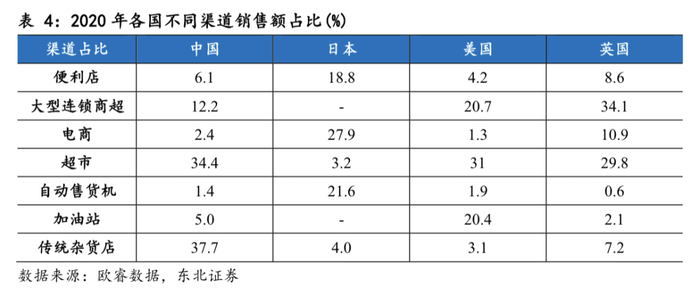

东北证券的一份调研显示,中国饮料市场的主要销售渠道中,以夫妻杂货店为代表的传统渠道销售额占比最高,2020年达到37.7%,而各家的冷柜投放也正是集中在该渠道。

这种基于「进店再决策」而来的货架份额之争,逐渐演变为冷柜投放的规模之争,而最终的目标则是希望当消费者进店之后,目光所及的地方都是自家产品。

02 智能冰柜之困

在去年11月,唐彬森接受「晚点」采访时,被问及“有哪些事是农夫山泉会做但你们不会做的?”。

他的回答是:“我们自己研发智能冰柜,它可以提醒业务员没货了去补,而不用到现场去验。农夫没做这些。”

唐彬森口中的智能冰柜在门体上嵌有摄像头,用来观察统计产品购买情况,同时也可保证柜子中自有品牌饮料摆放在前三层(自上而下)。

元气森林的设想是,智能冰柜可以精准到每个终端的数据,每个终端消费者的画像,让便利店、现代商超等渠道的消费者形象更具化。这样的理论听起来十分动人,但理想很丰满,现实却很骨感。

一方面,智能冰柜没有太高的技术壁垒,元气森林能投放,农夫山泉、可口可乐等其他品牌同样也能。去年底,农夫山泉董事长钟睒睒就宣布,将斥资20亿全力推进4门及3门智能冰柜在终端的应用,而且已经向智能冰柜厂家下了3万余台的订单。

另一方面,具象的数据或许无法产生具体的回报,却让冰柜采购投放成本大幅增加。亿邦动力在一篇文章中援引知情者的话称,元气森林的冰柜比市面上贵十分之一,仅硬件部分就多出300-400元成本。若按10万台体量计算,该部分成本或将为3000万-4000万元。

不过,硬件成本和数据回报还不是元气森林最大的阻碍。

根据相关报道,元气森林给今年制定的回款目标是100亿元,较之前300%的增速出现大幅下调。

增速下调很难说是主观意愿还是客观所迫,王烈写给元气森林的信中,有一条就是元气森林或将死于增速过快。原因在于激进的销量目标,问题不在销量目标本身,更不在产能和原材料的配合——真正的大问题,来自由此引发的销售组织混乱和渠道失控上。

如果从另一个角度看,在投放10万台冰柜后就遇到竞对的疯狂围堵,以及元气冰柜自身的高成本问题,下调增速也未必全是主观意愿。

但为了刺激市场信心,既然智能冰柜投放代价太大,元气森林索性押注一个竞争对手没有完全占领的赛道——无人售货柜。

今年5月底,国内自动售货机「一哥」友宝赴港上市,其招股书披露中国前五大无人零售运营商中,公司A以10亿元销售总额、3.5%市场份额,成为其最大的竞争对手,这家公司就是农夫山泉。

农夫山泉此前的招股书披露,其在中国近300个城市投放了近6万台售货机,其中部分组合类售货机更名为「农夫山泉芝麻店」。另据报道,目前元气森林已铺完1万个无人售货机,到年底这个数量将达到5万个。

03 庞氏结构

王烈在他的信中提到一种庞氏结构——资源前置,超大力度投入,透支明天的钱,赌未来会高速发展。明天再透支后天的钱,这要有不断增大的销售基数。和庞氏骗局相似的是,如果未来不能产生预期的销量,这个泡就要破。泡必须不能破,于是:

1)加大力度,死死盯住,开弓没有回头箭,必须完成销量目标;

2)多元化投资,说自己在另一个地方又挖到矿了,元宇宙饮料了,第二第三战场了,总之一定要有想象空间。

据此再去看过去一年元气森林的布局,就会发现多少有些暗合王烈的说法。但并非说元气森林就是庞氏结构,有矿瓶装水、无人零售柜等,可视为元气森林为造想象空间而做出的一种努力,这种努力一旦成功就是销量的保证。

而这些努力的背后,是元气森林从一家轻资产公司向重资产公司转变的必经之路。说白了,以互联网+为手段打出名头后,「产供销」的功课该补补了。

一边是,元气森林出圈的气泡水,在决定产品生命周期的需求稳定性中属于最低档的口味型,低于包装水和功能型。

口味型饮料产品生命周期较短,近年来爆款快速放量,2-3年便走完生命周期,即使娃哈哈营养快线、康师傅冰红茶、可口可乐美汁源等产品凭借强大的渠道优势仍维持50亿元左右的零售体量,但也趋于下行或难以增长。

这个时候再去看有矿包装水和最近传出的可乐气泡水,就不难理解元气森林的目的:拓展需求性更稳定的产品,延长生命周期。

另一边是确保这些产品能够触达消费者的渠道,无论是冰柜或者无人零售柜,都必须有所作为。

从目前来看,冰柜仍是元气森林需要死磕的一场持久战。最起码,据元气森林提供的数据,去年3月,其销售力相对无冰柜的销售力平均增长了118%。此外,对比传统冰柜半年的统计,智能冰柜单柜销量平均提升74%,增长效率提升472%。

但冰柜战也有躲避不了的掣肘,尤其对元气森林而言,需要花更多的钱入驻,并且保证更高的渠道分成,才能在可口可乐和农夫山泉把持的传统杂货店里抢到地盘。

所以说,高端的商战往往是最粗暴的手段更有效。

参考资料:

[1] 中国饮料行业深度报告:变中求进,百舸争流,华创证券

[2] 农夫山泉深度报告:多元化的软饮行业巨头,富途证券

[3] 农夫山泉:匠心独运,水到渠成,东北证券

[4] 冰柜成了它们的战场,冯仑风马牛

[5] 复盘:千亿元气森林的反围剿与货柜“雄兵”,亿邦动力

[6] 元气森林暗战农夫山泉,电厂

[7] 快消企业多年的套路,元气森林也没躲过,快消

[8] 宝洁王烈给元气森林的一封信,王烈

[9] 便利店的冰柜里,东北大板元气森林可口可乐终有一战,IC实验室

[10] 农夫山泉斥资20亿,只为阻击元气森林?,快消

[11] 海容冷链381家便利店与夫妻店的大样本分析:冷藏柜,下一个赛点,安信证券

评论