文|美商研究

作为需求稳定、消费粘性、溢价效应显著的可选消费品,美妆一直以来都表现出较强的增长韧性。而在美妆的大盘下,数据表明,美妆细分领域的「防晒品赛道」表现强劲,景气度不断提升,市场潜力不断释放。

市场规模方面,中国防晒市场规模迈入百亿俱乐部门槛。数据统计,2021年中国防晒市场规模约达到167亿元,约占全球防晒12%的市场份额,预计到2022年将达到200亿元。

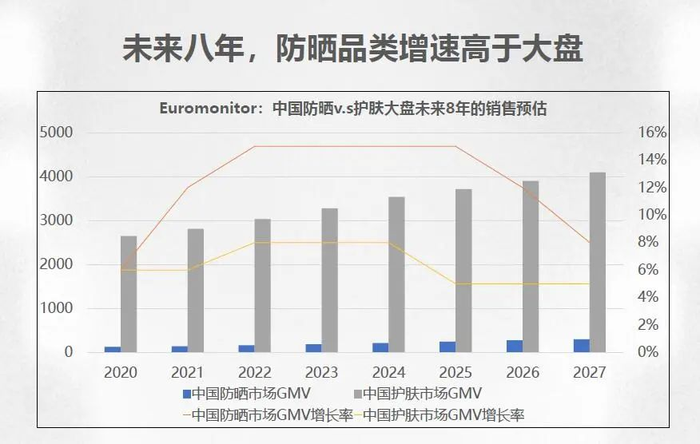

行业增速方面,中国防晒品类增速有望跑赢美妆大盘。据Euromonitor欧睿数据预测,未来八年中国防晒品类增速将远高于护肤大盘增速,更乐观的估计,中国的防晒市场到2027年甚至可能突破10%的护肤占比,贡献整体护肤增长的23%。

那么中国防晒品类增速有望跑赢美妆大盘,这一底气何来?

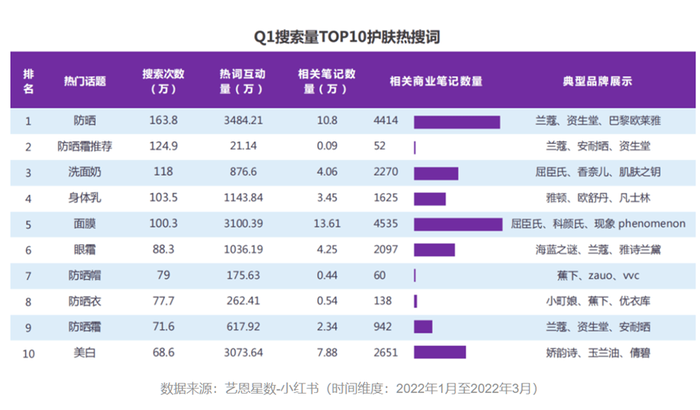

这一底气主要源于,消费者关注度及需求呈正向增长趋势。据美丽修行大数据显示,2019年到2021年,消费者对防晒品类的搜索量从577万次上升至4953万次,提升了7倍。2022年第一季度,防晒搜索量高居护肤热搜词榜首,无论是搜索量、笔记数量上均远远超过其他品类,成为消费者进行护肤进程的“必修课”,进而消费潜力的释放催生“防晒经济”不断上行。

此外,人们对防晒化妆品消费需求发生了转变。首先,消费者对防晒化妆品消费设计的要求也从UVB(长波紫外线)防护发展到兼顾UVA(中波紫外线)的防护;其次,防护概念也已经从面部的保护发展到对暴露于日光的人体其他部位的保护,从防晒黑晒伤到抗衰老的基础护肤理念逐步被消费者接受,这一消费需求转变导致了防晒化妆品的市场需求持续提升。

国外品牌“吃肉”,国产品牌“喝汤”,国货品牌呈崛起之势

防晒赛道上游厂商主要分布在欧洲及亚洲地区,例如德国老牌企业的巴斯夫、德国的德之馨、荷兰的帝斯曼、中国的科思股份及中国的美峰化工。而就国内企业而言,随着规模提升和类型的丰富,国内龙头正开始由代工身份向品牌化身份转变。

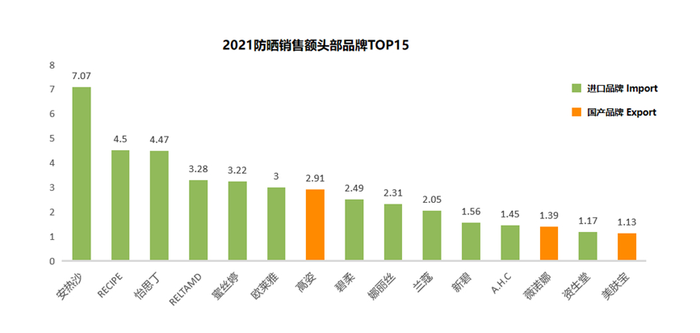

防晒赛道中游头部品牌主要有国外品牌安热沙、RECIPE、蜜丝婷、欧莱雅、兰蔻、资生堂等,国内品牌高姿、薇诺娜、美肤宝等品牌。

来源:大麦星球

从2021年防晒销售额头部品牌排名来看,防晒市场份额主要呈现以国外品牌“吃肉”,国产品牌“喝汤”的特点,且短时间这一格局无法撼动。

不过,从增长潜力方面,国货品牌正在呈崛起之势。Euromonitor的统计数据显示,薇诺娜市占率从2020年的1.9%跃升至3.3%,首次进入中国防晒市占率前十。

招商证券行业分析指出:“在国内防晒市场,外资品牌虽占据主导,但市占率有所下滑。国货凭借技术升级、高性价比、电商渠道及营销红利,市占率快速提升。”

防晒品类赛道消费需求趋势,呈多功效、细分化演变

《解码中国消费者新防晒时代》报告指出,2019年,养肤功效型防晒产品增速明显,金额增长率为19%,是防晒品类整体增速的2倍。CBNData的《白皮书》也显示,线上“养肤型”防晒渗透率近三年逐年提升。此外,据用户说数据显示,2021年养肤防晒霜声量增速高达 95.8%,养肤防晒霜市场规模超过13亿,防晒霜养肤渗透率达到16%。

可见消费者需求已不仅仅满足于防晒,还希望在防晒的功能上多些其它的功效。这一诉求源于消费者对呵护皮肤状态的迫切需求。中国医师协会2017年调研数据显示,在4万网民样本中健康皮肤人群仅占14.2%,72.1%的人群认为自己有皮肤亚健康情况。因此,“多功能性”防晒产品是在防晒产品内卷时代下脱颖而出的必备“法宝”。

除了功能多样性,防晒消费需求还呈品类细分化、人群细分化、场景细分化趋势演变。

在防晒品类上,除了防晒霜,防晒产品还有有防晒喷雾、防晒乳、防晒啫喱、防晒棒等产品形式,甚至防晒精华、防晒散粉、防晒唇膏、防晒眼影等全新品类产品也陆续走进消费者视野。

不过从市占率方面,仍以防晒霜为准。数据显示,防晒霜市场占有率达78.6%,防晒喷雾市占率达10.4%,其他品类则占11%。

在场景上,随着运动类型多样化、运动场景日益多元化,大众对防晒产品需求更加专业化及细分化,抗污染、防摩擦等新需求不断涌现。例如,选择户外场景,消费者更偏于选择SPF50的防晒产品,而如果是室内场景,消费者更偏向于选择SPF30或者SPF15的防晒产品。

在人群细分上,母婴产品防晒消费比重也在不断提升。据不完全统计,市面上销量前20名的防晒品牌中,有45%都推出自己的婴幼儿专属防晒。

总之,随着中国化妆品市场多元化的发展趋势,以及防晒市场增量迅速,防晒品类在全场景、功能多样化、消费人群等层面上,都呈现出了新的发展趋势。

参考资料:

《防晒剂黄金赛道,景气持续向上,国货崛起新阵地》

《美妆新焦点,2022年防晒市场仍在持续升温》

评论