文|动脉橙果局

在刚刚过去的7月,虽然全国天气都非常炎热,但这样的热度似乎并没有延伸到当下被资本一致看好的早期医疗市场。

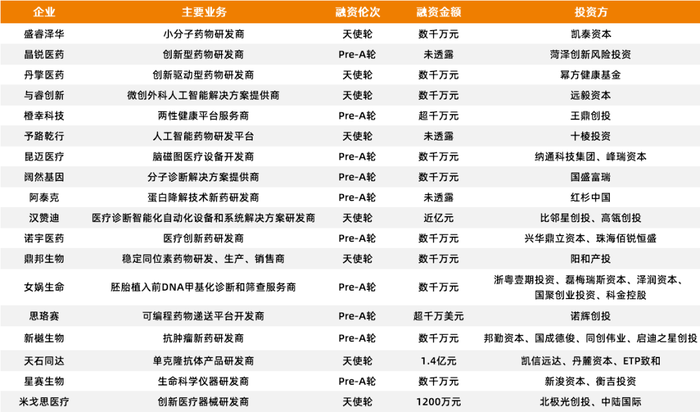

2022年7月早期医疗融资情况梳理

据动脉橙果局不完全统计,我国医疗健康领域7月共发生18起早期投融资事件,融资总额约为13亿元,与上半年平均每月20起投融资事件数和平均每月融资总额15亿元相比,两项数据均有所下滑。

但实际上,投资机构对于今年下半年的早期医疗市场普遍持乐观态度,在年中汇报里,他们都明确表示要在下半年加大对早期医疗项目的投入。

那么为何会出现现实与理想的偏差呢?是投资存在滞后性?还是投资机构对早期医疗市场的态度回归了理性?另一方面,对于初创企业来说,面对眼前的资本寒冬,又该如何“脱颖而出”呢?为回答这些疑问,动脉橙果局将从7月早期融资数据中一窥究竟。

两大特点:复合背景、联合研发

数据从来都是说真话,把7月完成早期融资的18家初创企业作进一步分析,我们看到了两个显著的特点:一是创始人大多拥有复合背景;二是跨平台、跨领域的交叉研发成为初创企业的共识。

先说创始人画像。通过对18家初创企业进行更细微地观察,我们发现其创始团队大多不局限于单一领域的研发,而是拥有多领域的复合背景。

比如完成千万元天使轮融资的米戈思医疗,创始人李继伟教授不仅拥有中科院材料科学背景,还在外企、国内上市公司有着十多年的市场销售与投资并购经验。

除此之外还有在本月完成近亿元天使轮融资的汉赞迪,其创始团队不仅专注于科研,有着十多年生命科学产品研发经验和生物学背景;另一方面也精通市场化运营,深谙生命科学市场营销管理和商业创新模式。

事实上,创始人身份的多元化正在成为初创企业的“必要条件”,这是因为研发与创业有着根本性的不同,最核心的一点就在于研发是理想化的,而创业是趋于现实的,研发上的投入可以不计成本,但创业不行,创业是一个完全市场化的运作。

所以,创始人如果只具备研发能力,而缺乏基于市场的准确认识,即便是再好的技术,也会在推向市场的过程之中面临诸多局限性。

因此,我们看到了很多初创团队,在当下有意识地在吸纳有市场运营经验的合伙人;同时,初创团队自身也在通过各种各样的方式,弥补其市场化能力不足的劣势。

说完创始人画像,再把目光聚焦到研发模式。通过对18家初创企业进行分析,我们发现“联合研发”正在成为医疗领域初创企业的共性。

以完成数千万Pre-A轮融资的诺宇医药为例。据悉,在研发阶段,诺宇医药不仅与江南大学及其附属医院共建了核药临床转化中心,同时还与国内外多家顶尖医疗研发机构和高校开展合作,共同聚焦前沿核药研发及创新药筛选。目前,诺宇医药已有两项研究成果跻身全球性创新药领域first-in-class队列。

除此之外还有被红杉选中的阿泰克。为充分发挥ATTEC核心技术的潜力,阿泰克积极与全球领先的pharma和biotech建立广泛的研发伙伴关系,已在2020年和一家国际领先药厂建立了战略合作伙伴关系,共同开发分子胶新疗法。

从某种意义来说,“联合研发”模式在降低初创企业研发风险的同时,也打破了单一个体研发的局限性。跨平台、跨领域的交叉合作,不仅使各自优势得到最大限度发挥,同时也弥补了各自的短板。

阿泰克创始人丁澦教授表示,“通过和国际领先的pharma和biotech合作,推动针对高价值靶点的药物研发,优势互补,充分发挥阿泰克对ATTEC和蛋白降解药物研发的潜力”。

投资领域的“变”与“不变”

除了创始人画像和研发模式之外,在早期医疗项目中,初创项目所属细分领域也是一个焦点话题,因为它在一定程度上,预言了医疗市场未来的发展走向。

据动脉橙果局统计,在7月份完成早期融资的18家企业中,生物医药类企业占据大壁江山,共有10家,占比高达56%;医疗器械类企业紧随其后,共有5家,占比28%;另外3家均从属于近年来备受关注的数字医疗领域。

事实上,这样的细分领域比例划分已经成为早期医疗市场的共识,其大体可以分为三个基本点:第一点是优先关注硬科技初创企业;第二点是更倾向于生物医药类企业;第三点是开始重点关注有着新兴生命力和巨大市场前景的数字医疗初创企业。这被看作是投资方向的“不变”。

那么变的是什么呢?变的是初创企业核心产品的应用场景。

据动脉橙果局统计,在7月份完成早期融资的18家初创企业中,聚焦肿瘤治疗的初创企业有7家,占比39%,是投资机构最为关注的细分赛道。

以完成数千万元天使轮融资的丹擎医药为例,这是一家立足中国,面向全球的创新驱动型药物研发公司,致力于开发肿瘤精准靶向2.0时代 “全球首创(FIC)”靶点药物。目前,丹擎医药有5项全球首创(First-in-class)新药项目在研,已申请多项PCT国际发明专利。

除了肿瘤,眼科、辅助生殖等当前有着重度市场需求的细分赛道,也成为了7月医疗早期融资市场的焦点,18家初创企业中共有4家,占比22%。

先说眼科。以完成1200万元天使轮融资的米戈思医疗为例,这是一家以活性阳离子聚合生物材料技术为源头,聚焦于眼科微创的创新器械公司。

目前,米戈思医疗首款布局产品为青光眼微创手术器械,待GMP场地落地完成工艺和灭菌验证之后便会进入注册检验阶段,后续除青光眼领域外,在视光领域的ICL晶体也将是米戈思医疗的发力方向。值得一提的是,在不到一年的时间里,米戈思医疗已相继完成两轮早期融资,充分体现了资本对眼科微创器械赛道的青睐。

再说辅助生殖。自“三孩政策”出台之后,辅助生殖赛道的市场热度在近一年来一直居高不下,赛道里的诸多初创企业都乘着这股政策东风顺利完成了融资。

女娲生命就是其中的典型代表,在2021年7月20日“三孩政策”出台之后,拥有新一代辅助生殖技术的女娲生命,在短短一年的时间里已经完成了三轮早期融资,上升势头相当迅猛。

从这两个细分赛道的早期投资热度,我们也能看到一个新的趋势,即投资机构正在将目光聚焦到那些有巨大市场需求,但赛道还相对“年轻”的高价值细分领域。

投资机构的“百花齐放”

就投资机构而言,7月的早期医疗市场没有“领头羊”。

据动脉橙果局统计,在7月完成的18起医疗领域早期融资事件中,共有32家投资机构参与,但均只完成一轮早期融资。

在这些投资机构中,不仅有红杉、高瓴等头部机构,当然也有长期专注早期项目的北极光创投、比邻星创投和启迪之星等,除此之外还有地方政府支持基金——隶属于徐州市国资委的国盛富瑞。

投资机构的多元化也从侧面印证了早期医疗市场的热度。当前,“投资机构追着科学家跑”、“投资机构蹲在高校门口”、“投资机构疯抢科学家”等话语不断地出现在市场上,虽然略有夸张,但也大差不差了。

一位有多年早期项目投资经验的投资人告诉橙果局,“在疫情之前,关注早期医疗项目的投资机构真的很少,大家其实都不怎么看早期项目,因为觉得钱少、事多,而且风险也大。但就是在这一两年,自己突然就感觉竞争对手变多了,以前不投早期的开始投早期了,科研院所、地方政府也都在成立自己的早期基金,这个市场一下子就热闹了”。

那么,资本为何会选择在当下加注早期医疗项目呢?这必然是有原因的,通过与多位投资人进行交流,我们总结了以下三点原因:

第一点是医疗领域低垂的果实现在已经摘得差不多了,未来更多的机会必定是那些具有原始创新技术且能满足临床需求的创新型企业;

第二点是疯狂加速的二级市场正倒逼一级市场,投资界限变得不再清晰,以往只专注中后期的投资机构,很难再找到一个合适的点从中间切入,只能将目光聚焦到早期项目;

第三点是早期医疗项目正迎来巨大红利期,当前,政府、科研院校、上市企业、投行等都在重点关注医疗领域的初创项目,这使得初创企业比以往任何时候,都更容易成长,也更容易迸发出巨大的市场价值。

当然,这些被选中的初创企业本身也要具备一定的“硬”实力,所以,这就非常考究投资机构甄别和陪伴初创项目的核心能力。

评论