文|24潮

毫无疑问,中国新能源汽车产业已进入全面大爆发时代。

比如据24潮统计,2021年整个新能源汽车产业链约实现销售收入6800亿元,约同比增长了110.85%;而且17个细分领域全部实现高速增长,其中11个环节增长在100%以上!(上市公司所披露数据,具体详见“新能源车产业链17个细分领域中谁最赚钱?”一文)

在观察各细分领域关键数据变化时,“锂电铜箔”这一细分赛道引起了笔者进一步研究的兴趣,不仅是因为其2021年营收实现了150.87%的高速增长;还有其抢滩登陆资本市场的勇猛势头:2022年至今已先后有铜冠铜箔和中一科技两家企业成功登陆A股,而德福科技也进入IPO冲刺阶段。

在锂电池构成中,锂电池铜箔约占锂电池材料成本的5-10%,占锂电池质量的10-15%,它是锂电池核心关键材料之一,但其在整个新能源汽车系统中的地位并不显眼。

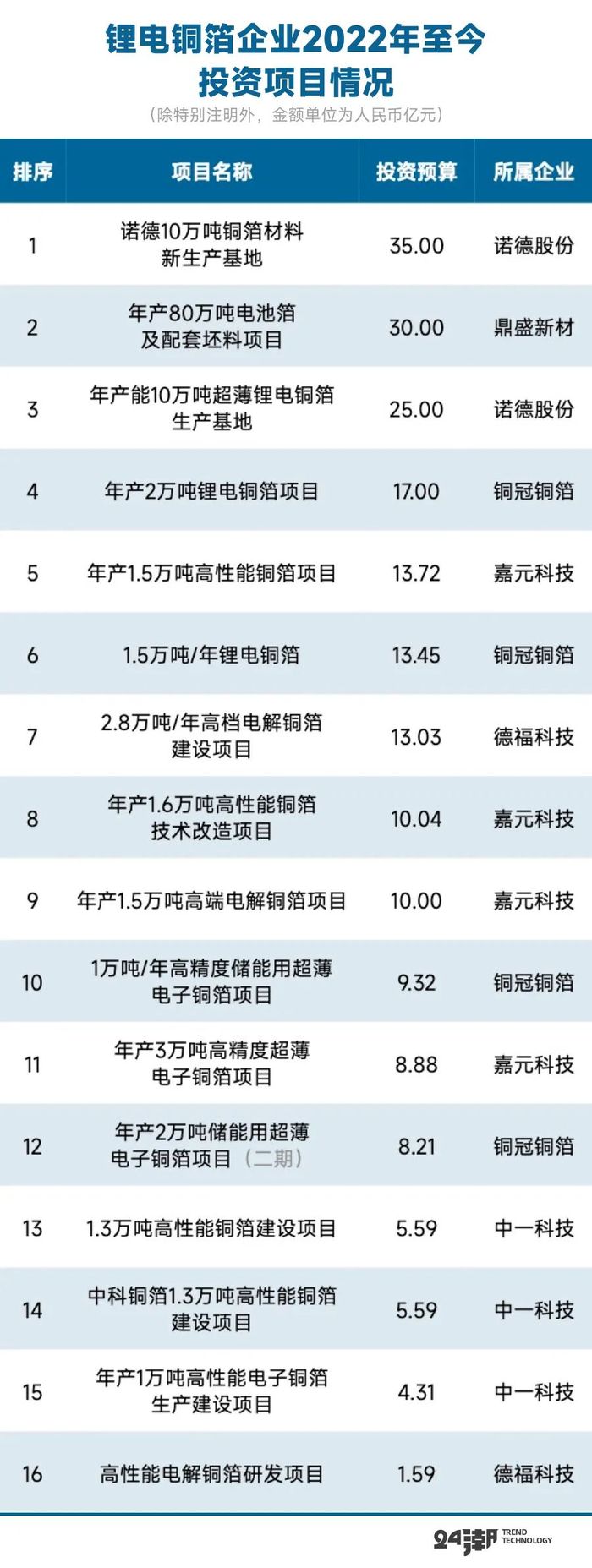

但就是这样一个细分赛道,也展现了凶猛的扩张势头,近一年时间里仅上市公司层面就公布了近20个扩张公告,项目总投资预算已近400亿元。

在一系列高光数据背后,这个赛道的钱景如何?当前与未来的竞争格局又将如何?

本文旨通过分析核心企业经营、投资、资本等关键数据,试图梳理出这个赛道中隐藏的新机会,以及可能面临的新挑战。或许这对读者的投资有一些的参考价值,本文仅是一家之言,不构成投资建议,欢迎读者进一步交流、批评。

在当前上市及IPO公司中,诺德股份、嘉元科技、中一科技、铜冠铜箔、德福科技等五家企业均以锂电铜箔作为主要收入来源,堪称锂电铜箔领域代表性企业,以下简称 “锂电铜箔五虎”,其核心数据的变化对我们进一步了解锂电铜箔赛道具有一定的参考价值。

2021年无疑是 “锂电铜箔” 产业发展史上最为风光的一年。

以 “锂电铜箔五虎” 数据为例,2021年这5家企业的 “锂电铜箔” 销售收入合计为113.87亿元,同比增长了150.87%。其中嘉元科技、诺德股份营收均实现了近十年以来最高涨幅,德福科技销售收入增幅更是高达472.56%。

此外,笔者统计发现,“锂电铜箔五虎” 全部刷新了有记录以来营收与净利润的历史最高纪录。

不过,由于下游动力电池领域已经形成寡头格局,我们应该警惕与重点关注锂电铜箔企业是否存在 “大客户依赖” 的现象及风险。

比如据高工锂电统计,2019年-2021年国内前五大动力锂电池厂商的市场占有率分别为80.3%、83.5%和82.4%;其中,排名前两位的宁德时代和比亚迪的市场占有率合计分别达到69.1%、61.9%和69.9%。

笔者统计数据发现,2021年嘉元科技、铜冠铜箔与德福科技前五大客户占比均在50%以上,均存在不同程度依赖大客户的现象及风险,详见下表:

其中又以嘉元科技对 “大客户依赖” 最为明显,2021年其对前五大客户销售占比高达83.99%,其对第一大客户的销售占比为54.89%。

从商业竞争的角度分析,过度于依赖某一方,往往意味着企业在商业谈判中可能失去一定的话语权。

从盈利角度看,尽管2021年五家企业 “锂电铜箔” 业务毛利率均实现在正增长,但不同企业间的 “赚钱能力” 仍有较大差异。

如下表所示,2021年锂电铜箔产品毛利率第一名为嘉元科技,毛利率为30.23%,这是最末名铜冠铜箔的1.73倍。

此外,笔者通常会采用 “净现比” 这一指标来衡量企业盈利质量的高低,“净现比” 指的是经营现金流量净额与净利润的比率。通常来讲,该比值略高于1为宜,比率越高,企业盈利质量越高。

据24潮统计,2021年只有诺德股份的净现比在1以上,达2.58。而其他企业净现比均在0.6以下,德福科技更是仅为-0.55,如何提升盈利质量,是企业管理层急需解决与思考的问题之一。

“极薄化将是锂电铜箔未来发展方向” 这几乎已是行业共识。

为促进新能源汽车产业的可持续健康发展,国家提高了对新能源汽车的补贴门槛,对续航里程等都提出了更高的标准要求,这进一步促使动力电池向高能量密度方向发展。

而铜箔由于具备导电性强、柔韧性好、电位适中、耐卷绕等特性,在锂电池结构中充当负极活性材料的载体和负极集流体,是锂电池中的关键材料。锂电铜箔极薄化则是锂电池提升能量密度和减小电池体积的重要基础之一。

一言以蔽之,即铜箔厚度越薄,单位质量电池容量越大,能量密度也就越高。

目前我国锂电铜箔以6微米、8微米为主。其中,不超过6微米的铜箔称为极薄铜箔,相较 8μm 锂电铜箔,采用 6μm 及以下锂电铜箔可提升锂电池约 5%-10%的能量密度。

因此,6微米及以下的铜箔的研发生产能力将成为未来锂电铜箔企业的核心竞争力。东莞证券研报亦测算,全球极薄铜箔与普通铜箔不同,处于供给明显小于需求的状态。如2021年全球极薄铜箔需求量、供给量分别为21.67万吨、9.94万吨,且这种供不应求的状态在未来三年仍将延续。

目前国内一线动力电池厂商宁德时代、比亚迪、国轩高科等已成熟应用6微米铜箔,其中宁德时代6微米铜箔渗透率超过90%,且已开始导入4.5微米铜箔。

GGII数据显示,2021年,≤6微米铜箔已成为市场主流,渗透率上升至 66%,其中4.5微米锂电铜箔渗透率提升至9%。在电池厂商提高能量密度及降低成本的要求下,4.5μm 锂电铜箔未来有望成为主流产品之一。

笔者还注意到,极薄铜箔尤其是4.5微米铜箔有明显的技术溢价。以中一科技为例,据其招股说明书披露:2021年1-6月,双面光4.5微米、双面光6微米、双面光7-12微米锂电铜箔的毛利率分别为39.70%、29.37%、21.47%。

2021年以来,锂电铜箔五虎均在加速锂电铜箔的产能布局,且极薄铜箔是未来投资的重中之重。

如下表所示,截止2021年末,五家企业锂电铜箔的在产产能合计约为18.95万吨,在建产能约为20.4万吨,筹建产能约13.5万吨。

2022年至今仅 “锂电铜箔五虎” 就约公布了15个重大投资公告,总投资预算约为180.73亿元,近乎全部都投向 “极薄铜箔”,详见下表:

如今还有更多的竞争对手跨界杀入极薄铜箔赛道,未来产业竞争将更加惨烈。

比如2021年11月,铜加工领域龙头企业海亮股份发布公告称,拟投资89亿元建设年产15万吨高性能铜箔材料项目, 项目产品主要为6μm、4.5μm锂电铜箔。

2022年5月8日,知名专业电线电缆制造商杭电股份也发布公告称,计划在江西省南昌市小蓝经济技术开发区投资约50亿元建设新能源汽车锂电池超薄铜箔项目。

另据笔者了解,由于全球各大锂电铜箔厂商均已纷纷加大扩产力度,以期快速解决市场供给问题,而目前制约锂电铜箔产能释放的主要原因是其生产设备的紧缺,国外锂电铜箔生产设备厂商已排产至 2026 年,国内生产设备厂商也已排产至 2024 年,“有场地无设备” 已经成为国内外铜箔产业需要解决的 “燃眉之急”。

所以,未来谁能更快的完成既定的产能布局,谁就更可能在产业新格局占据更有利的位置。

当然,上述一切扩张战略都还处于前期规划阶段,未来能否顺利实施还是一个未知数,当前最核心的问题钱从哪里来?

笔者统计数据发现,上述所有计划扩张的企业自身的资本储备几乎都很难完成既定的产能扩张战略,甚至部分企业还面临高达数亿元的资金缺口。

以2021年数据为例,锂电铜箔五虎中资本实力的嘉元科技资金净值(资金储备-短期有息债务)也仅为6.67亿元,而中一科技、诺德股份、铜冠铜箔的资金储备均不足以覆盖短期有息债务,其面临的债务及资金压力不言而喻。

所以,未来我们需重点关注企业资本运作手段及进展,其未来融资成败,可能事关全局战略得失。

评论