文|红周刊特约 胡昱琳

7月以来,市场对钒电池关注度快速升温,“钒电池指数”和“钛白粉指数”分别跑赢沪深300指数16.16和21.31个百分点。由于钒电池最核心价值部分-电堆和电解液的成本合计占比70%以上,因此板块中涨幅超20%的个股,如攀钢钒钛(47.83%)、振华股份(41.22%)、银龙股份(26.88%)、河钢股份(21.22%)等主要都集中在钒电池上游原材料环节。

政策明确储能电池要求,钒电池迎产业化契机

近期,国家能源局发布《防止电力生产事故的二十五项重点要求(2022年版)(征求意见稿)》,当中明确“中大型电化学储能电站不得选用三元锂电池、钠硫电池,不宜选用梯次利用动力电池”。此前,2022年2月,国家发改委和国家能源局联合发布《“十四五”新型储能发展实施方案》,将百兆瓦级液流电池技术纳入“十四五”新型储能核心技术装备攻关重点方向之一。

储能电池相关政策频出,主要缘于过往储能电站大多使用梯次利用锂电池,在高容量和多频次充放电需求之下,锂电池尤其是三元锂电池容易发生短路和爆炸,因此对储能安全提出了更高要求,未来具备相对安全性的磷酸铁锂电池(非梯次利用)、钒液流电池等在电化学储能中的占比或将进一步提升。

当中钒液流电池因安全性能高、循环寿命长、响应速度快、全生命周期成本低、国内钒资源储量丰富等优势成为国内政策新推动方向,未来或将成为大中型储能电站首选的方向之一,大概率开启规模化产业之路。

电化学储能快速扩容,当前钒电池渗透率仅为0.3%

从能量来源角度,一般将储能技术分为机械储能(例如抽水蓄能)、电磁储能(例如超级电容器储能)和电化学储能(主要是电池储能)三大类,其中电化学储能因其应用场景限制较少、综合性能出色等优点,成为近年来增长扩容最快的类别。

据统计,2021年全球电化学储能新增装机功率为6.9GW,同增48.1%,在累计装机中的占比提升2.8个百分点至10.3%;中国电化学储能新增装机功率为1.8GW,同增56.5%,在累计装机中的占比提升2.6个百分点至11.8%。预计到2025年,国内电化学储能年新增装机规模将达到12GW,届时累计装机规模将接近40GW,并于2030年接近110GW。

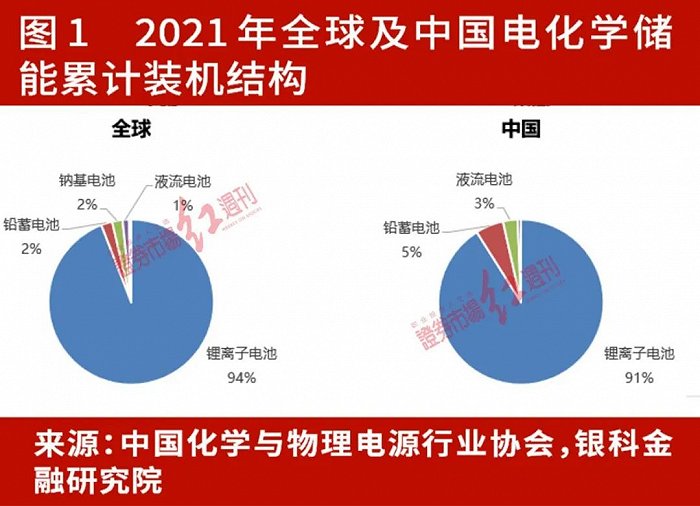

在电化学储能中,当前仍以锂离子电池为主,2021年全球及中国累计占比分别为94.1%和91.0%,其中磷酸铁锂电池因其能量密度高、循环寿命长、安全性能好等优势成为业内首选的电池类别。而铅蓄电池、钠基电池和液流电池的占比仍较小,在储能领域尚未开启大规模产业化进程。按照在电化学储能中渗透率10%计算,预计到2025年,钒液流电池装机规模可达4GW左右,年均复合增速在120%以上。

与汽车用动力电池不同,储能电池的关键性能指标在于安全性和循环次数,尤其是循环次数决定着储能电站的使用寿命及全生命周期成本。与锂离子电池相对比,钒液流电池具有安全性能高、循环寿命长、响应速度快等优势,其中充放电循环次数在16000次以上,接近磷酸铁锂电池的一倍,能够更好地适应长时大容量储能电站的需求。

但是,钒液流电池的性能缺陷也比较显著,主要体现在能量密度、功率密度以及转换效率相对较低等方面。此外,钒液流电池的初装成本较高,当前大约是锂离子电池的2倍以上,但平摊到电站的全生命周期来计算,钒液流电池的度电成本已经低于磷酸铁锂电池,未来随着技术不断进步和产业规模化落地应用,钒液流电池仍存一定的降本空间。

从资源端角度来讲,不同于锂资源高度依赖海外供给,中国钒资源储量相对丰富,居全球第一,可实现充分的自给自足。据统计,全球当前共有约2400万吨可开采钒金属储量,其中中国储量接近950万吨,占比约为39%;而中国当前锂资源储量为150万吨,全球占比仅为7%。

钒电池系统核心部件价值含量高,上游原材料长期具备更大弹性

电化学储能的核心部件是电池系统和变流器PCS,其中电池系统的价值量最高,占比在60%左右,其电芯质量直接决定了整个储能系统的运行效率;其次是储能变流器,价值量占比在20%左右,技术原理与光伏逆变器类似,但具备充放电、能量管理、离网运行、调频等更加多元化的功能,是储能系统中拥有智能化控制能力的环节。

在钒液流电池系统中,电极、电解液、隔膜等核心部件的成本占比在70%以上,其中电解液成本占比约为40%,以五氧化二钒为主要添加剂。单GWh电池对应五氧化二钒接近1万吨,需要消耗约5500吨钒金属。

当前,钒液流电池尚处于产业化导入初期,市场格局相对分散,且较多企业仍处于技术研发阶段。

投资层面,受前述政策及国内外储能需求大幅释放影响,市场对钒液流电池的关注度快速升温,

以2022/07/05为基期,至2022/07/22,钒电池指数(861457.EI)累计涨幅达10.56%,相对沪深300指数跑赢16.16个百分点;与此同时,受益于市场对钒电池概念关注度的提升,钛白粉指数(861217.EI)也有较强表现,期间累计涨幅达15.71%,跑赢同期沪深300指数21.31个百分点。

钒电池指数成份股共计16只,前十大成分股按自由流动市值合计占比接近90%,集中度较高,主要涉及产业链中价值量占比较高的电解液、电池系统、变流器、系统集成等环节。

个股收益率方面,在2022/07/05~2022/07/22期间内,有4只个股的累计收益率超过20%,主要涉及钒液流电池的上游原材料环节。

展望后市,在国内外储能需求快速释放以及政策大力推动的背景下,预计未来电化学储能项目将有所扩充,并带动磷酸铁锂电池和钒液流电池的需求量进一步提升,其中钒液流电池当前渗透率较低,政策利好带动产业从0到1,并会给相关企业带来更大的业绩弹性,利好产业链当中价值量较大的电池系统及其上游原材料、变流器等环节。

(本文作者系银科金融研究院资深行业研究员,银科金融研究院首席经济学家夏春对本文亦有贡献。本文已刊发于7月23日《红周刊》,文中观点仅代表作者个人,不代表《红周刊》立场,提及个股仅为举例分析,不做买卖推荐。)

评论