文|海克财经 许俊浩

每日优鲜的骤然崩塌让人们对国内广义生鲜平台有了超乎以往的强烈关注。

阿里旗下盒马的当前处境及未来去向即在重点探讨之列。

有关盒马的两组数据尤为值得提及。

据阿里巴巴集团8月4日发布的截至2022年6月30日止季度财报即2023财年第一季度财报,报告期内,阿里直营及其他收入同比增长8%至人民币647.14亿元,而这主要是由盒马、天猫超市、高鑫零售受惠于线上购买食品、杂货、快消日用品录得强劲增长所带动,其中盒马线上销售占比达到了68%。在财报发布后的分析师电话会议上,阿里巴巴集团董事局主席兼首席执行官张勇特别提到,该季度,盒马GMV同比增长超过30%。

时间再往前延展23天,路透社援引3位知情人消息,于7月12日发表独家报道称,盒马正在以60亿美元上下估值寻求对外融资,而这一数字相较年初曝出融资计划时的预期估值100亿美元已陡降四成。彭博社2022年1月14日所发报道中亦曾提到盒马彼时拟以100亿美元估值进行融资。盒马及阿里迄今均未对此予以置评。

业界很想知道侯毅的最新态度。

作为阿里集团副总裁、盒马创始人兼CEO,侯毅向来以话多敢说而闻名,近几个月则显得过于安静。

盒马初创时,侯毅曾说要“舍命狂奔”,盒马未来会开设2000家直营或合资店。从2016年1月15日上海第一家门店开始,盒马2016年开店6家,2017年开店18家,2018年与2019年开店数量均超过80家,速度惊人。然而,2019年5月,盒马关闭了苏州昆山吾悦广场店。第一次关店传递给外界的讯息是盒马并不像其宣称的那样乐观,在这之后盒马陆续有其他门店关闭。

盒马由此开始改“舍命狂奔”为“保命狂奔”,放缓了门店增速。2020年底盒马门店数量达246家,2021年底超过300家,2022年初又传出南京、广州、成都等地关店的消息。海克财经查询盒马官网数据得悉,截至2022年8月10日,国内共有27个城市开设了盒马门店,数量总计329家。随着阿里在2021年底推行多元治理结构下的经营责任制,盒马也开始了自负盈亏之路。侯毅在2022年1月4日发出的致员工内部信中表示,要勒紧裤腰带,从单店盈利变为全面盈利。

降本增效势在必行,而就当下而言,烧掉百余亿或将面临破产清算的每日优鲜教训惨痛。

因股价低于1美元而两度遭遇纳斯达克退市警告,又因涉嫌财务造假导致审计机构普华永道拒绝签字而迟迟未能如期发布2021年报,每日优鲜压力与日俱增终致无力回天,而这一切压力的源头正是该平台巨量砸钱却未能砸出盈利路径且未能让投资者看到希望。

互联网属性同样强烈也曾试水前置仓模式的盒马,尽管与每日优鲜多有不同且还在持续向上探索并在近期实现了阶段性强劲增长,但其压力同样不容小觑。目前摆在侯毅和盒马团队面前的核心而紧迫难题是如何在人们失去耐心之前打赢一场全面盈利的漂亮仗。

迷失在试错里

一如许多其他互联网企业,盒马最初烧钱毫不手软,圈地与业态尝试并行。

在2019年进驻22个城市的同时,侯毅提出了“一大四小”的门店体系来铺开盒马的辐射范围。3000-5000平方米的盒马鲜生标准店为“一大”,在核心商圈内提供“生鲜+超市+餐饮+外卖”服务,盒马菜市、盒马mini、盒马F2、盒马小站为“四小”。标准店开店成本高、周期长、选址要求高,不利于快速和大面积铺展。于是,盒马试图缩小门店面积以形成密集网络来覆盖更大地域。

盒马菜市对标传统菜市场,以生鲜为主要销售商品,蔬菜、水果、肉类等均可以散装称重,主打平价商品,试图从形式和价格上贴近下沉市场。2019年在上海开设的第一家盒马菜市还有熟食档口和理发、洗衣等生活服务区域,不提供标准店现买现制的餐饮服务,试图在提升坪效的同时突出菜市场属性。

据海克财经观察,盒马菜市与标准店在本质上并无不同,实际未能以选址、价格等差异化因素补充标准店目标人群以外的市场。有的盒马菜市干脆就是从标准店改造而来,比如北京红莲店,面积约3500平方米,运营成本与原先的标准店相比不会有显著变化。菜市仅部分散装商品价格稍低于包装商品,也很难比得上传统菜市场商品的新鲜程度和价格优势。一年之内在上海、北京、杭州、武汉等城市尝试以后,盒马菜市没有了后续声音。

盒马F2则是快餐与便利店的结合体,针对的是办公室人群。与7-11、便利蜂等传统便利店相比,盒马F2的餐饮区位置更大,餐食种类更多。目前仍在运营的上海两家盒马F2门店形式又有不同:星展店面积与一般便利店差不多,午餐、晚餐是打菜称重形式,一顿饭均价30-50元;白金湾店则有800平方米的面积,除餐饮区外还有海鲜区,经营成本显然高于一般便利店。相比于上海其他便利店快餐3个菜20-30元的价格,盒马F2并无优势。

而盒马小站是300-500平方米的前置仓模式。前置仓以仓为店,主打快速送达,消费者在线下单后由附近的前置仓取货配送,覆盖生鲜电商的“最后一公里”。侯毅尽管不认同前置仓模式,却同样希望靠它来快速圈地,曾计划在北京按照辐射半径1.5公里一家要开设几百个盒马小站。

为了保障配送时效,前置仓必须多设点,这意味着大额租金和大量人力带来的极高履约成本。不说每日优鲜,叮咚买菜同样连亏3年,从2019年到2021年加起来也亏损了近115亿元,2022年第一季度还亏损了4.77亿元。盒马亦感受到其成本高昂,难以盈利,于2021年停止了盒马小站的运营。

放弃盒马小站后,侯毅将希望放到了盒马mini身上,称之为完美商业模式,要以一年100家店的速度覆盖上海与北京的郊区。盒马mini类似于小型便利超市,一般面积为500-1000平方米,投资只需要标准店的十分之一,能适配郊区、城镇的下沉市场,为标准店查漏补缺。

但设想与现实显然有差距。2022年3月,位于上海马陆公园的盒马mini首店关闭,目前仍在运营的盒马mini仅22家,其中18家在上海,4家在北京,离全面覆盖的目标非常遥远。

盒马的尝试不止于此,还有盒马X会员店、与大润发合作的盒小马、社区团购形态的盒马邻里以及主打便宜临期商品的生鲜奥莱。盒小马原本计划在三四线城市以加盟形式扩张,但截至2020年底仅开出14家门店,2021年1月大润发收购另外的51%股权,完全控股。2021年中侯毅称盒马邻里是未来10年最重要的战略,但上线不到1年的盒马邻里已在北京、西安、成都、武汉撤点,仅剩杭州、上海、南京部分自提点还在运营。

先入场再快速迭代的互联网发展模式在生鲜行业似乎失效了。盒马往往迅猛开始,草草结束,哪一条路都没有走通。

拷问阿里新零售

根据盒马官方披露的数据,其部分门店早已实现了单店盈利。以2016年开业的第一店上海金桥店为例,开业一年半后,其年GMV约为2.5亿元,毛利率在18%-23%,日销售峰值为150万元。数据另显示,同期该店线上日均4600单,客单价超过80元,线上GMV日均约40万元;线下日均5000单,客单价约120元,线下GMV日均约60万元。

根据中国连锁经营协会数据,百强超市年平均平方米坪效在1.3-2.2万元之间,面积超过6000平方米的大型超市平均为1.3万元,2000-6000平方米的超市为1.5万元,小于2000平方米的社区超市为2.2万元。盒马上海金桥店约4500平方米,2018年平均平方米坪效为约5.5万元,的确远高于平均水平。

不过,以盒马2018年全体店面的140亿元营收来看,金桥店是个别优势案例,实际平均坪效应在2-3万元/平方米,部分门店甚至低至1万元/平方米。从单店看,这个数据到2021年仍没有太大变化。根据A股上市公司三江购物年报,2021年三江购物的5家宁波盒马门店坪效2021年同比减少26%,约为每年2.2万元/平方米。

宁波盒马业务由上海盒马网络科技有限公司授权,三江购物子公司全资投资和经营。经过改造后,从2021年12月到2022年3月,宁波盒马门店已连续4个月盈利。宁波门店的面积在2000-3000平方米左右,低于标准型盒马鲜生门店,小型店甚至不配置盒马标志性输送货物的悬挂链系统。运营开支的降低加上三江购物本身的仓储、物流配置,可以说有效减少了履约成本,提高了盒马的利润,因此即便坪效略降,宁波盒马仍步入了盈利状态。

与宁波情况截然相反的是海南和福州。

2019年5月,与盒马联营的大润发披露,其运营的海南盒马两家门店从2018年5月28日至年底除税后净亏损972万元。

福州则是盒马竞争对手永辉超市与朴朴超市的大本营。盒马2017年进入福州市场,与新华都合作成立新盒科技,2018年开店3家。然而,2018年新盒科技营收1.4亿元,净亏损5883.4万元,2019年上半年营收1.1亿元,净亏损4044.4亿元。2019年,盒马收回福州实际经营权。征战两年后,盒马于2020年5月宣布撤店,退出福州。

对比来看,店面盈利与否,不在于盒马宣称的新业态、新模式,而在于商圈、选址、运营成本、供应链这些老生常谈的要素。据盒马某区域门店负责人在接受《中国企业家》杂志记者采访时的表述,该店客单价120-150元,每单配送成本为10-11元,扣除成本后月销毛利约为23%。相比于叮咚买菜和每日优鲜的10-20%,超过20%的毛利尚可,但仍无法使店面盈利。该店经营状况不佳后,盒马将之改造为生鲜奥莱店。

根据招商银行研究院对面积1000平方米的盒马mini全链路成本估算,其日均订单量2000,客单价在95元左右,日销售额平均19万,单均毛利20.14元,商品毛利率21.2%。其履约成本占比约16.6%,净利润率-0.8%,算下来每单要赔8毛钱,这还是未计算引流费用的结果。一个盒马mini的投资成本约为200-300万元,一般SKU为3000,配送范围1.5公里,单仓却每月亏损5万元。

要知道,盒马mini成本低于盒马标准店尚且如此,标准店毛利23%而无法盈利也就不足为奇了。标准店3公里的服务范围大于盒马mini,但覆盖的区域仍旧有限。加之盒马平均超过六成为线上订单,如果选址不佳,周围客户不够,销售额自然不可能高,也就无法覆盖履约成本。即便部分门店能够盈利,依然无法带动其他门店,新店开设、供应链投入等成本更不必说。

对于盒马来说,靠互联网模式讲故事的时代已经过去,再优化算法也不可能超出零售行业的规律。

答案仍在风中飘

尽管以前的尝试多有偃旗息鼓,但盒马仍未放弃探索新的可能性。除了标准店外,盒马将当前重心放在了生鲜奥莱与X会员店上。前者以销售折扣过的临期、破损商品为主,后者对标Costco、山姆等会员超市。

盒马首家生鲜奥莱店于2021年10月落地上海,它是由此前的盒马mini店改造而成。其后,北京、青岛、南京、深圳等地陆续开出奥莱门店。这些门店大多选址在人口密集的成熟小区中间,有的覆盖了不少老旧社区,面积往往在300-500平方米。不少奥莱店开业后常常爆满,因为价格确实有竞争力,如1-2元的蔬菜、不到20元30个鸡蛋、3-5折的肉、水果、牛奶等。

尽管生鲜奥莱SKU一般在2000左右,不及标准店和盒马mini,但价格优势为其带来了不小的流量,还能消化其他门店整体链路中的部分损耗。比如原本盒马的自营品牌“日日鲜”主打新鲜,价格偏高且损耗率高,当日未售完就无法再销售,现在可以在商品未变质的情况下投入奥莱店二次销售。

据海克财经观察,不同品类和有效期的商品在奥莱店中折扣不同,但整体都低于超市一般价格。以北京太阳宫店为例,该店4月底开业,如今有时早上8:00营业时间前仍有人排队,因为较早能买到相对新鲜的蔬菜。店内面包、蛋糕均有折扣,最便宜的2-3元,面包保质期基本只剩一两天,蛋糕有的品相较差,但不影响食用。肉制品基本半价,以猪肉、鸡肉为主,也有部分海鲜。不过,由于夏季天气较热,不少消费者反映蔬菜、水果和肉制品有变质现象。

在经济形势变化的情况下,折扣店已成为零售业的新潮流,如HotMaxx好特卖、HitGoo嗨特购等品牌均遍地开花。但这些折扣店商品以包装食品和日化品为主,号称由工厂直接供货,省去中间环节以求低价,还有不少二线品牌商品,毛利约在25%-30%。大潮之中,盒马生鲜奥莱有这些折扣店不具备的生鲜商品,这是差异化优势。但如何在低成本情况下做好品控,避免变质商品损伤盒马品牌口碑,仍是其需要解决的重要问题。

相较于生鲜奥莱的下沉,盒马X会员店的品质和价格都在中高端水准,其用户与标准店部分重合,客单价比标准店更高。2020年6月,盒马在上海外高桥开出首家X会员店,同样是仓储式会员超市设计,据称开业两个月就已实现盈利,平均客单价超过1000元,日最高营收超过1000万元。

X会员店的设计是必须购买258元一年的X会员卡才能进店体验。2022年1月,苏州第一家盒马X会员店开业,门口以海报形式表明持有山姆、Costco超市会员卡的人可以进店体验,但下单仍需要盒马X会员卡,大有直面竞争的意味。Costco传出在上海、苏州等地拿地扩张的消息,盒马则表示要从1到10,快速复制。

虽然气势不输对手,但在实际交锋中,盒马除商品本土化以外,还没有更为明显的竞争力。部分商品对标山姆、Costco,如网红麻薯、烤鸡,价格基本一致,曝光度则不如后两者的品牌积淀。冰鲜、活鲜、食品等类似于标准店商品,只是加大加量,独特性不足。山姆、Costco会员卡在期限内仍可以退,但盒马退卡非常困难。有的消费者还反映,盒马X会员卡实际能享受的优惠非常有限,运费、折扣等条款难以令人满意。

而且,Costco以拿地开发、门店面积大及大批量采购的议价权来压低商品价格,商品普遍毛利不超过14%,七成营收来自会员费。尽管Costco开店较慢,盒马强调速度,但速度显然难以追赶Costco的其他优势。

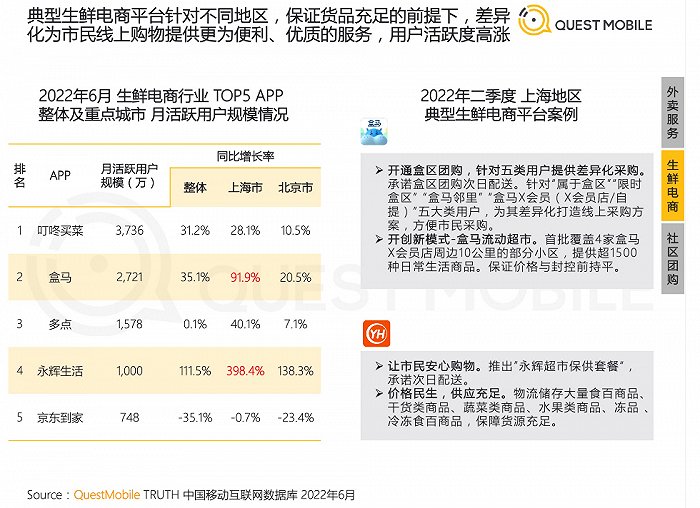

据QuestMobile数据,截至2022年6月,叮咚买菜、盒马、多点、永辉超市、京东到家依次以月活跃用户(MAU)3736万、2721万、1578万、1000万、748万,位列国内生鲜电商行业APP前五位。需要注意的是,叮咚买菜MAU超出盒马1015万,且其整体同比增速与盒马相差不多,前者为31.2%,后者为35.1%。

量级占优的叮咚买菜,上市以来备受考验,近日则再遭每日优鲜冲击波影响,截至海克财经本文发稿,其最新市值已仅剩11.2亿美元。线上端MAU不及叮咚买菜的盒马,挑战可见一斑。

线下门店329家亦没能看到预期的规模效应。在未全面盈利的情况下,盒马的投入也未停止。6月开出盒马夜肆新业务,主打超市内的夜市排档,7月启动第二座供应链中心,盒马独当一面以后还能负担这些成本多久尚未可知。

相比于2019年的一年4个业态,2022年的盒马无疑收敛了很多。或许如侯毅不再大嘴一般,盒马意识到与其寄希望于新店和新业务,不如沉下来打磨商品供应与门店运营,精细化带来盈利才是王道。

评论