文|港股解码 慧泽李

造车新势力如鲶鱼搅动一池春水,传统车企也奋力转型,以顺应汽车新能源化的历史潮流。

乘联会发布的数据显示,7月新能源车厂商批发渗透率已经高达26.4%,较之2021年7月16.6%的渗透率,提升了9.8个百分点,这其中,自主车企表现尤为抢眼,7月自主品牌新能源车渗透率已经达到45.9%。

乘用车是重头戏!7月乘用车零售达到181.8万辆,同比增长20.4%。其中新能源乘用车零售销量达到48.6万辆,同比增长117.3%。

关于传统车企的关注点有以下三个——

第一是新能源车产销量的走势情况;

第二是转型新能源的效率,即新能源车占总销量的比重(渗透率)的走势情况;

第三是对合资品牌的依赖度是不是在降低。

我们不妨把传统车企分为两大类,一类是国有背景属性,背后有国家或地方政府站台的企业,比如上汽、广汽、北汽;另一类则是民营车企,比如比亚迪、长城、吉利等。

我们先来看看“老三汽”(上汽、广汽、北汽)的表现。

01 上汽、广汽、北汽

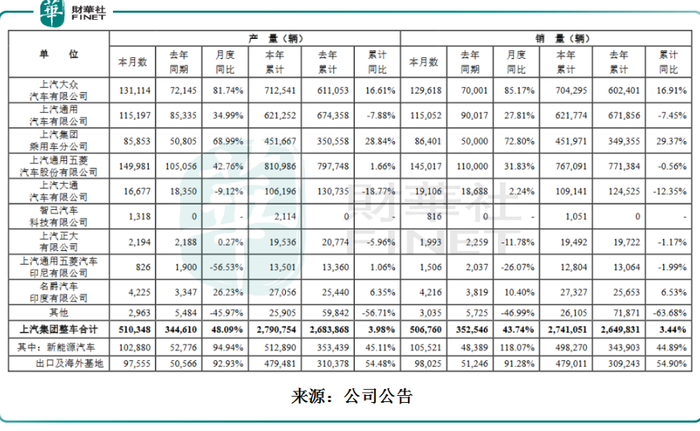

上汽集团(600104.SH)7月整车销量实现50.7万辆,总销量在“老三汽”中最高,同比增长43.7%,具体落到子公司、合资公司层面的销量如下所示:

由上表可以看出,上汽集团对合资公司(上汽大众、上汽通用)的依赖程度依然很高。

当初,合资品牌的诞生逻辑是“以市场换技术”,但那个前提是燃油车的时代,如今新能源车的主要技术,国内已掌握话语权,因此,合资品牌原本成立的逻辑被颠覆堙灭是顺理成章的事,比如东风集团已经看透这一点,陆陆续续的从合资品牌中抽身而退,全力扶持自主品牌。

新能源汽车方面,上汽集团7月销售新能源汽车10.6万辆,同比增长118.1%,创下历史最新记录,新能源渗透率为20.91%。这样的渗透率虽然是在在“老三汽”中最高,但与ALL IN新能源的比亚迪相比,依然任重而道远。

被给予厚望的智己汽车,却成了上汽集团扶不起的“阿斗”,7月的销量不足千辆,这给了上汽集团冲击高端化阵地方面沉重的一击。

眼下,上汽的问题有两个,一个是降低合资品牌的依赖,转移一部分精力扶持自主品牌;第二是如何在高端化方向杀出一条血路来证明自己。

根据上汽的年度销量目标,2022年将要冲刺600万辆的年度任务,从前7个月累计274万辆的完成情况来看,下半年仍要继续发力,才有可能完成这600万辆的销售目标。

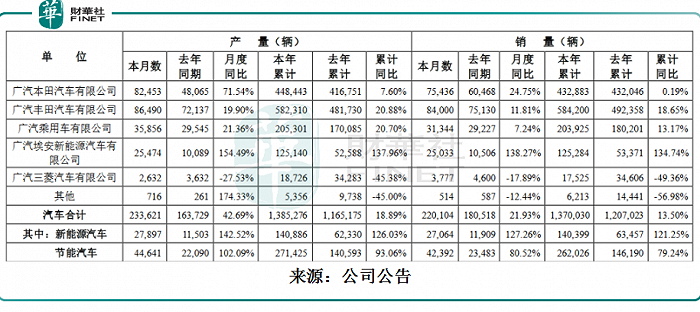

广汽集团(601238.SH)方面,7 月汽车销量为 22万多辆,同比增长 21.93%,其中新能源车销量为27064辆,新能源渗透率为12.30%。

广汽的弊病与上汽类似,也是对放不下对合资品牌的依赖,尤其是对“两亩田”依赖度最严重,广汽丰田、广汽本田在月度总销量的占比分别为38.18%、34.29%。

关于新能源车方面的战略布局,目前广汽的重心是在扶持广汽埃安的发展,这是一家自主品牌。

尽管广汽埃安的2.5万的月度销量在新能源车企排行榜中比较靠前的,而且不输给造车新势力,但就自身来说,较低的新能源渗透率说明广汽在新能源转型方面的效率并不高,毕竟造车新势力没有转型的负担。

关于广汽与上汽在新能源方面的PK,乍一看,上汽的10万销量是高于2.7万辆的,但别忘了上汽的新能源车销量中有一部分是A00级小型车,这一点体现在五菱宏光EV身上,该品牌的7月销量就近6万辆,而广汽埃安则是乘用车为主,包括SUV与轿跑。

北汽集团是在各方面均是垫底的。

北汽集团公布了旗下品牌的7月销量数据,但蹊跷的是,根据公司的公告,只提到7月在京产值达到261.8亿元,没有公开具体的总销量数据,或在“护短”。

细分到各个品牌或子公司,北汽蓝谷(600733.SH)7月销量为 3640 辆,同比增长 4.3%;本年累计销量为 10650 辆,累计同比增长 97.61%;

魔方上市后首月销量超过3600辆;北京越野7月销量同比增长17.4%;

合资企业方面,北京奔驰7月销售6.3万辆,同比增长97.5%,北汽福田7月销售33500辆,福建奔驰7月销量同比增长84.5%,北京现代伊兰特7月销售11226辆,环比增长30.8%。

与上汽、北汽如出一辙,北汽的短板也是对合资品牌——北京奔驰的依赖度过高,而且新能源品牌北极狐的表现也是一般。

通过对比“老三汽”,我们发现上汽、广汽、北汽还在吃老本,在新能源转型方面均相对落后于民营车企——比亚迪、吉利、长城。

02 比亚迪、吉利、长城

新能源车一把椅的位置,比亚迪(002594.SZ)已经坐实,7月共售出162530辆,同比增长183.1%,其中乘用车销售162214辆,同比增长184.7%,环比增长21.3%,目前已经挺进《财富》世界500强。

现在比亚迪的最主要竞争对手就是特斯拉了。二者的竞争也势必是全球性的竞争,因此不能只关注二者在华销量,还得看看欧洲、美日韩等其它国家的销量如何。

关于比亚迪,无需过多赘述,太过耀眼,相关报道很多。

其次是吉利汽车(00175.HK),近期也有了全面向电动化靠拢的趋势,7月吉利汽车共计销售了32030辆新能源车,新能源版块已经成为吉利汽车新的销量增长极。

吉利汽车旗下几何品牌已经连续数月交出了破万的月销量,前7个月累计销量已达6.8万辆,同比增长2.6倍。

另外高端品牌极氪也在持续上量,7月交付量已经突破5千辆。

此外,睿蓝(吉利汽车旗下的换电品牌)7月销量也突破了5千辆。

值得一提的是,7月吉利、几何、领克、极氪、睿蓝5个品牌的新能源产品销量共计32030辆,环比增长约8%,新能源渗透率达到26.1%,这一数字是高于“老三汽”的,但要追上比亚迪,依然有些路要走。

要知道,在过去的燃油车时代,吉利未必输给比亚迪,而切换到新能源车时代,吉利就显得落后了,由于在新能源车方面没有积累太多的功力,因此需奋起直追。

长城汽车(601633.SH)的表现差强人意,7月份销量101920辆,同比增长11.32%,其中,新能源车销量为10994辆,新能源渗透率为10.79%,比吉利要低很多。

其中哈弗品牌7月销售61279辆,目前哈弗已经推出哈弗神兽超级混动DHT、哈弗H6S超级混动DHT以及哈弗赤兔超级混动DHT等多款车型,而作为销量主力的第三代哈弗H6也计划推出DHT混动版本,近期已有实车曝光。或许对哈弗品牌来说,混动车型的加入会是销量增长因素之一。

长城汽车在转型新能源过程中研发了柠檬超级混动DHT平台,这一耗费诸多资金与精力的混动平台让其在混动市场跑马圈地,站稳脚跟。

DHT系统首先为长城旗下高端品牌魏牌所用,魏牌7月销售3034辆,环比增长5.09%。

坦克品牌7月销量12473辆,同比增长128.03%,值得注意的是,坦克品牌目前也在增加混动车型阵容,多款车型都已经提供混动版本,转向新能源的姿态同样明显。

作为长城销量数据报表内的唯一纯电品牌,欧拉汽车是目前长城汽车新能源业务的主力,欧拉品牌7月销售8829辆,同比增长21.76%。

可以看出,在新能源转型方面,长城汽车的任务依然很艰巨。

到此,我们发现民营车企的综合表现是要高于国有车企的,原因何在呢?

03 国有车企不如民营车企的原因

首先是有一定的历史根源问题。

改革开放以后,为了引进国外先进的造车技术,我国开始实行以市场换技术这项政策,但是这项政策其实是一把双刃剑,外资进入中国必须合资,并且合资的股权比例往往是1:1,比如北京奔驰,一汽丰田,一汽大众,上汽大众等合资品牌。

由于早期民营车企没成气候,合资之后的造车国企,缺乏竞争压力,且日子过得也算可以,外资方既然可以提供技术,在技术研发方面缺乏动力,自力更生的意识并不强。

当然,也有部分早早觉醒的国有车企,比如长安汽车、奇瑞等,比如造车国企之中相对比较出色的长安,恰恰是合资板块比较羸弱的。

其次是,国企内部决策效率偏低。

国企决策效率相对低,响应市场的节奏就比民营车企慢一些。

民营车企方面,比亚迪的王传福、吉利的李书福、长城的魏建军等都是能力极强,决策果断的领导者,国内优秀的汽车领军人物,但是在造车国企之中,相对较难看到这样的灵魂人物。

双碳目标下,新能源汽车发展任重道远,目前来看民营车企暂时表现领先,国有车企若想赶上,还需加把劲!

评论