文|投资界PEdaily 周佳丽 刘全

最担心的事情还是来了。

“我们正在募集的基金因为一家重要LP不能按约定打款,折腾了几个月,要黄了。”任职于深圳一家本土VC机构的募资合伙人张琳向投资界倾诉,“原本一些国资LP计划后续出资,结果看到前面LP出现状况,也打消了出资念头,折腾了一番,新基金还是泡汤了。”

这是所有GP在募资时最不愿看到的一幕。

“有的基金募着募着就变成了S基金,去为无法按时打款的LP找接盘侠。”在华东一家中等规模机构负责募资的杨欣感同身受:“募资十分不易,且每一家LP的流程都非常复杂和繁琐,一旦其中一家掉了链子就意味着全盘归零,从头再来。”

“现在大行情下,以前这一行最基本的品质是契约精神,现在都变得珍稀可贵。”在上周的第十六届中国基金合伙人峰会上,“契约精神”被一众VC/PE反复提及。在新的行业背景下,契约精神应是GP、LP之间最基本的品质,“大部分LP都是分期call款,而现在资金占比较大的国资LP又是等其他缴完再出资。哪怕一家小的LP不遵守契约精神,就会导致基金募资受阻。这对GP的伤害是非常大的。”

从一个案例说起:LP没有按时打款,募资夭折了

聊起这一段经历,张琳依然心情复杂——委屈、不甘甚至气愤。

她任职的这家本土机构总管理规模超过100亿元,成立至今也有十余年历史,典型的腰部机构,最近几年也投出几个不错的硬科技IPO。今年3月开始,团队开始筹备募集一支先进制造基金,募资对象多以机构LP和民营上市公司为主。

“每家LP都有不同的风格和各种各样的流程,前期沟通成本非常大,但不管对面是多大体量的LP,我们都很实在地坦诚交流。”张琳回忆,当时最先确定一家产业龙头上市公司为基石LP,后来与其他LP沟通时,对方也因基石LP的行业影响力表达了出资意愿。“在我们提供了基石LP确定出资的证明后,其他各位LP也陆陆续续敲定了投资意向。”一切看起来似乎很顺利。

但她万万没想到,临了,基石LP生变,打得团队措手不及,“这给我们的募资工作带来了非常大的困难。一来,洽谈好的LP要重新走流程,多了时间和沟通成本,耽误了基金的进度。更致命的是,一家LP临时撤资,有些LP见状也改变了主意,整个基金募资都要从零开始了。”

张琳的遭遇只是人民币募资圈里的一缕缩影。

“LP不按时打款,估计大部分GP都被伤害过。”杨欣聊起她的故事。今年年初时候,她所负责的基金已经投完了70%,进度还算顺利,于是按照原先的基金份额缴款约定,向一家上市公司LP发出了缴款通知函。

然而对方反馈称,二级市场行情不好,公司现金流紧张,实在没有办法缴纳剩余基金投资款。为了维持基金的正常运转,杨欣只好加班加点地去找替补LP来接下这一份额。“资深IR都会有一个经验,平时要多储备一些S基金资源,以备不时之需。”

惯例而言,投资机构可以与LP商定打款周期和比例,即分批call款,一般分2到3批打款。在“call款机制”下,GP可以按照基金合同约定或项目投资进展,向LP发出相应的缴款通知书。

但近两年来,受到宏观经济环境、新冠疫情等多重因素的冲击,加上存量项目的退出与亏损难题,本已艰难的一级市场募资环境更是雪上加霜。一线募资从业者更是感知到寒意,他们发现,目前民营LP和高净值个人出资受到影响最大,中断出资的概率越来越高。

“可能LP也没钱了。”北京一位市场化母基金合伙人说,很多基金已经出现了部分LP无法后续出资的情况,未来1-2年,来自民营LP的资金压力会很大。

于是,LP撤资或无法按时call款的现象也开始频频出现。这在一些消费基金身上正愈演愈烈,消费投资人黄鸣曾向我倾诉,今年消费赛道的热度降至冰点,他的一位民营上市公司LP以“赛道遇冷,行业前景不乐观”的理由选择中止出资,这让他差点丢了工作。

有的LP甚至提出——“先找项目吧,有了项目再出钱”。一位创投圈资深人士直接指出:“目前市面上官宣募资的GP,多半是所谓的call款,看似募了10亿、20亿的,实际账上一分钱也没有,项目到了才有资金。”

GP一把辛酸泪:“最怕国资LP换领导”

牵一发而动全身,一场募资难的蝴蝶效应也由此开始。

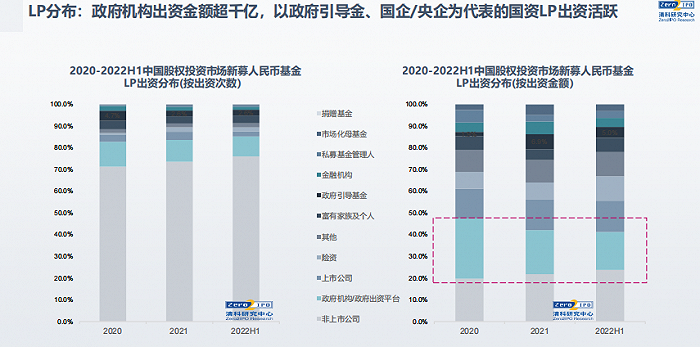

我们先来看一组数据——清科创业(1945.HK)旗下研究中心统计,从2022年上半年新募人民币基金的LP国资属性来看,以国企/央企、政府引导基金为代表的国资LP日渐成为人民币基金的重要募资方,上半年国资LP披露的出资金额超千亿元,占比已超70%。国资,已经成为人民币募资市场一个不可绕过的群体。

如今,没有哪家VC/PE机构在募资时不去国资LP“拜码头”。不过一般而言,政府引导基金会在出资顺序上有一个特殊要求——往往在社会资本出资完成后再出资,级别高的引导基金要在级别低的出资完成后再出资,比如市级的要在区级之后打款。

这意味着,GP需要紧绷着弦、用全盘的思维推进每一项流程,一旦中间任何一家LP出现问题,政府引导基金LP都有可能会泡汤,整个基金的募资都有可能随之崩盘。

事实上,政府引导基金答应出资,并不意味着一劳永逸,即便搞定了民营LP,国资LP也会猝不及防地“变卦”。一家早期投资机构就被国资LP“放鸽子”,该机构此前计划募集一支5亿左右的人民币基金,此前已经拿到了20%的某地引导基金出资,兴冲冲地弄完市场化募资后,该引导基金却以多个理由搪塞不打款。最终,该机构创始合伙人愤而拿出自己的资金,做起了“小而美”的精品VC。

杨欣也有过类似的经历,曾经跟进一家国资LP,走完了特别正规的合同流程,但从第一次call款就赖着不出资。她忍不住继续吐槽,“还有些区平台规模喊得很大,对接了各种机构尽调,来回折腾了大半年,最后因为发债不批没钱投,卡着协议不签。”

尤其是今年,不少地方政府因财政压力大而无法实现对GP的实缴。徐博的地方政府LP就曾在上半年暗示他:“今年投资节奏慢一点,回款我们可能想要挪到别的地方,派别的用处。”

更让GP募资人员感到心有余而力不足的,是与国资LP打交道的冗杂过程。不同于美元LP的成熟机制,国内每个人民币LP的诉求各不相同,GP从申请、审批、拟协议等要走很长的路,时间周期长,沟通成本高。

“如果国资LP换领导了,即便之前协议都谈好了,一切都得从头再来一遍,基金募资也充满了变数。”徐博调侃说,“现在做募资,最怕政府引导基金领导层有变动。”一些国资机构流程周期往往一走就要耗上一个月,GP等得心急如焚。此前,广州一家年轻VC机构就是因为引导基金决策层工作调动而导致募资出现困顿。

越是市场低迷,GP希望LP越是要敢出手

那么问题来了:LP撤资或不按时打款,难道就没有任何违约成本吗?

“理论上,LP是理亏的,你完全可以拿着协议去诉诸于法律,但实际操作中,还没见过哪一家GP因此会把LP告上法庭。”徐博解释,有钱的LP就那么多,撕破脸大家都不好看,而且对GP后续的募资也没有任何好处和帮助。不如好好商量对策,找到最合适的解决方案。”用他的话来说,“和气生财,来日方长。”

VC/PE似乎成为弱势的一方。“好比说,LP原定要认缴出资1个亿,但最后只能出5000万,但对方终究还是你的LP,大家不可能交恶。”况且,后续转让份额流程还需要LP的配合,所以在实际情况中,一旦遇上LP不能按时打款的情况,最终是GP默默承受一切。相比之下,美元基金发展历史较久,在这一点上规范性很强,因此较少看到LP不按时打款的现象。

因此,LP与GP之间坦诚的沟通,反而成为GP们的一种期待。

道彤投资创始管理合伙人孙琦坦言:“你有钱没钱,或者你对我有什么顾虑,直接简单地说,这样反而更好。”LP一定要把自己的核心诉求说出来,跟GP坦诚交流,双方才能更好地去评判一下合不合适。而在投资界的聊天中,大部分GP对当下部分LP不能按时打款表示理解,但需要对方能够将心比心提早沟通,务必要留给GP充足的时间应对。

“说到底,行业最基本的契约精神还是要有的,LP的背后也有LP,他们也会面临募资和call款的问题,如果大家都不遵守契约精神,那这个行业无法干了。”深圳一位资深IR合伙人慨叹,一旦破坏整个生态,最终受害的还是LP和GP。尤其当下,国资LP开始密集做起直投,有一天也会面临去募资,没有人愿意遭遇LP违约。

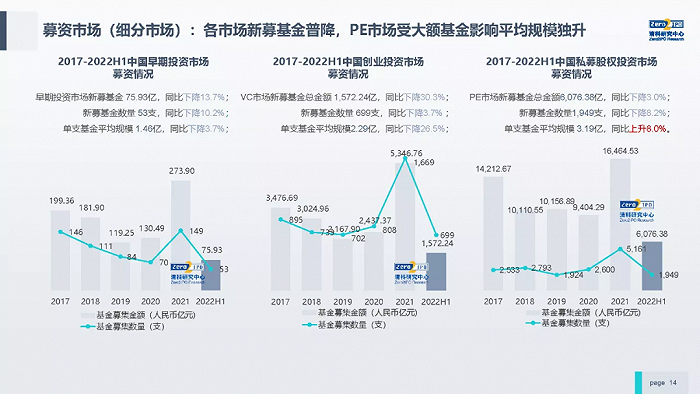

募资寒冬下已经足够冰冷。清科研究中心报告显示,2022上半年,在疫情反复、资本市场环境变化等因素的持续影响下,募资市场活跃度呈现走低趋势,新募基金数量2701支,同比下滑7.2%,披露募集金额7724.55亿元,同比下降10.3%。

同时上半年,人民币募资也出现了明显的分化现象——大额战略新兴领域产业基金、基础设施建设、政府引导基金频频设立,市场中小规模基金的数量占比居高不下,民营机构募资依然艰难。

站在行业崭新的交界口,势必有一批GP被淘汰离场。从LP的角度来看,现在中国股权投资行业需要改变,不仅仅是账面回报,更重要的是DPI。

千言万语,给LP赚钱才是硬道理。“如果整个行业的收益在不断走低,那这个行业还能不能吸引到新LP群体进入?”前海方舟董事、总裁陈文正坦言比较担忧这一个事情。

当然,越是市场低迷时期,GP希望LP越是要敢出手。正如孙琦说,二级市场凡是在高位发行的基金,净值都跌得很厉害,越是低位发行的基金,往往收益是更好的。现在,大概就是一级市场的低点。

(文中张琳、杨欣、徐博为化名)

评论