记者 杜萌

“进可攻、退可守”的固收+基金迎来明确的窗口指导。昨日,界面新闻记者从多家公募管理人了解到,公司日前收到了当地监管部门的窗口指导,要求公司以后在申报“固收+”产品时签署一份承诺书,承诺该类产品的权益资产比例不得超过30%。

这无疑是对“固收+”基金的权益/债券比例提出了明确要求。

“我们收到的窗口指导是权益资产投资比例超过30%的基金,不能以固收+基金的名义进行新产品申报和宣传,只有符合二级债基与权益资产比例在10%-30%范围内的持有期偏债混合型新基金,才能称之为‘固收+’产品。”北京某公募人士告诉记者。

“固收+只能算是一种投资策略,从营销的角度来看,用传统的固收产品+一点权益的仓位来宣传,更容易被投资者理解”。华南某头部公募人士表示,“今年以来,固收+产品遭遇了较大的回撤,投资者有很多吐槽和投诉,所以这一次的窗口指导也很及时,相当于直接给固收+化了一条线,权益类比例不能超过30%。”

自2019年以来,“固收+”产品的火爆,很大程度上源于投资者的稳健理财需求。

Wind数据显示,截至8月16日,共有1197只固收+基金(偏债混合、混合债券型二级基金、可转债基金),规模为2.08万亿元。

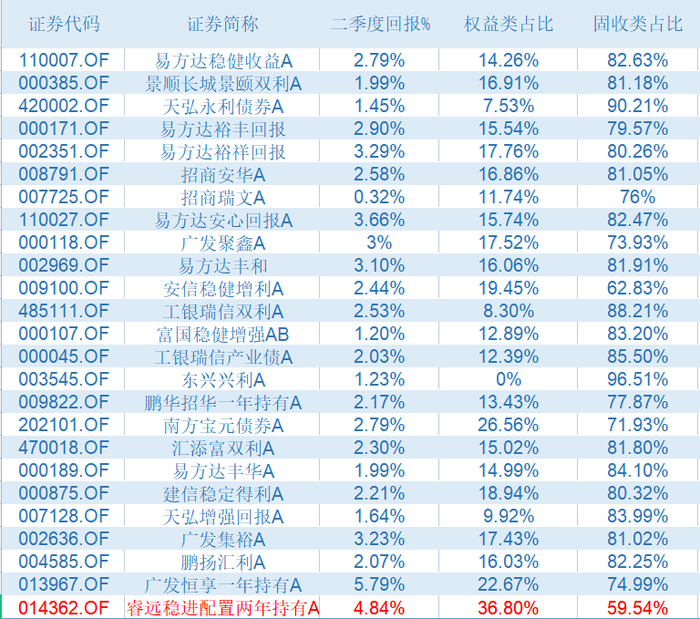

截至二季度末,共有25只固收+产品规模超过100亿。但从近一年来的业绩回撤来看,有11只百亿级别固收+基金的回撤超过了5%。其中,饶刚管理的睿远稳进配置两年持有,近一年来的最大回撤为9.17%。截至8月16日,该基金成立以来回报率仍为-2.84%。

这让“进可攻退可守”的固收+产品备受质疑。

界面新闻统计了上述25只基金发现,截至二季度末,除了东兴兴利股票仓位为0外,其余产品均配置了一定比例的股票仓位。其中,睿远稳进配置两年持有股票仓位占比最高,为36.8%。

除了传统意义上的偏债混合基金、混合债券型二级基金外,可转债基金是否属于固收+的范畴?可转债作为股债属性皆有的一种资产,又应该如何界定?

对于这个问题,多家公募给出的答案不一。

“我们公司是根据是较低风险、中风险、高弹性来区分产品线的,可转债基金是纳入到固收+的范畴的。不过在产品宣发上,我们会强调可转债基金配置的仓位高,算是高弹性的固收+。”北京某公募人士表示。

也有公募表示将可转债基金纳入了权益类统计范畴。“固收+,顾名思义,就是传统的债基等固收产品+一点权益类仓位。可转债的性质和股票更相近,我们内部不把它算为固收+范畴。”

评论