文|港股解码 虹小豆

2022年以来,光伏行业围绕“降本增效”不断掀起新的技术变革,紧随N型高效电池进入快速发展时期,无论是选择HJT技术还是拥有Topcon路线的公司,均在二级市场上实现股价飞速上涨。

作为光伏HJT技术阵营中的一员,海源复材便受到资本的万般宠爱,于2021年一度大涨超4倍。今年开年以来,虽受大盘行情震荡影响陷入调整,不过紧随市场反弹行情开启,海源复材再度“卷土重来”。

8月16日,海源复材(002529.SZ)异动拉升,收涨2.66%,报收23.97元/股。自4月27日至今,该股累计涨幅已达132%。

而就于前一日,海源复材披露公告称,拟斥资7亿元投建2.7GW N型高效光伏电池项目,旨在增强公司的市场竞争实力。

转战光伏“忙扩产”

海源复材成立于2003年,以压机及整线装备与复合材料制品业务起家。2020年,昔日光伏龙头赛维电力成为公司最大控股股东,同年公司收购了赛维电源,由此正式进军光伏产业。

自转战光伏赛道以来,海源复材便铆足劲加速布局光伏组件项目,2020年12月,海源复材在扬州投资105亿加速落地10GW异质结电池项目与10GW异质结组件项目;其后又火速牵手约国电投签署战略合作协议及产品采购协议,但最终由于非公开发行事项终止,该等合作项目也无疾而终。

不过,这并没有阻挡住海源复材前进的步伐,2021年11月公司与捷得宝签署设备买卖框架合同,计划共同完成 5GW高效异质结电池产能建臵项目。

2022年以来,继6月份宣告拟投建600MW HJT高效异质结电池生产项目之后,仅相隔两个多月时间,公司又再次计划投资建设2.7GWN型高效光伏电池项目。

针对本次项目,海源复材拟以全资孙公司新余赛维为投资主体,在江西省新余市国家级高新技术开发区投资建设,项目总投资7亿元,其中固定资产投资为6.2亿元, 铺底流动资金为0.8亿元。

项目周期上,预计分三期建置完成。第一期1GWN型高效光伏电池预计投产时间为2023年3月;第二期1GWN型高效光伏电池预计投产时间为2024年1月;第三期0.7GWN型高效光伏电池预计投产时间为2024年12月。

海源复材表示,待全部项目达产后,可实现年销售额30.4亿元,年利润达1.02亿元。

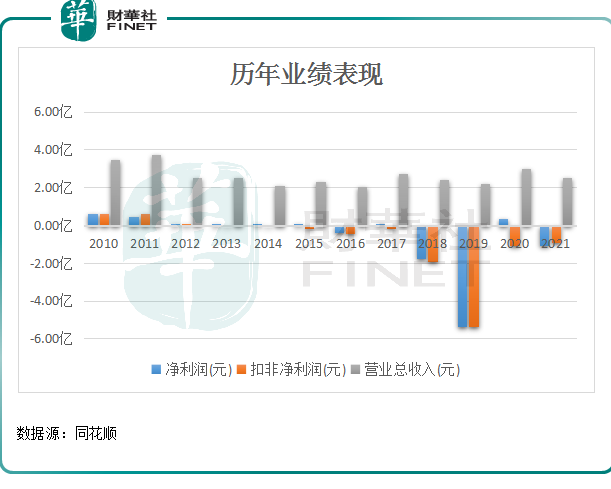

要知道,回顾历年业绩,海源复材最好的一年业绩(2011年)营收不过3.76亿元,所能实现盈利也不足0.5亿元。而如今仅一个光伏项目便有可能助力公司业绩“一步登天”,很显然公司“马不停蹄”加速转型光伏背后的野心不小。

据悉,海源复材董事长甘胜泉曾公开表示,随着光伏产能的提高,海源复材今年光伏业务收入将超过新材料业务。未来,海源复材将会成为光伏和新材料双主业公司。

赛道竞争愈加火热

其实,面对光伏赛道的火热行情,也不仅仅海源复材一家企业加码其中。据不完全统计,今年以来,包括金刚玻璃(300093.SZ)、华晟新能源、东方日升(300118.SZ)在内等公司纷纷布局较大规模扩产计划。

其中,金刚玻璃(300093.SZ)于今年6月份决定拟豪掷41.91亿元建设4.8GW高效异质结电池片及组件项目,延伸产业链布局,以扩大产量寻求利润增长点。

而东方日升作为国内较早进行异质结电池的企业之一,今年1月份,该公司再度加码152亿元,用于年产15GWN型超低碳高效异质结电池片与15GW高效太阳能组件项目。

可以见得,在光伏行业风风火火的扩产潮中,N型高效电池赛道的竞争愈发火热。国盛证券预计,2022年HJT市场扩产体量在20GW-30GW,行业有望加速跨越经济性瓶颈,实现规模化量产。

面对如此大体量的市场,同行业竞争者你追我赶,海源复材拿什么与之博弈呢?

客观而言,在产能方面,海源复材暂时并不具备优势,2021年财报数据披露公司相应产能正处于爬坡期。

值得一提的是,HJT技术的高成本是制约其大规模推广的主要瓶颈。为此,海源复材正以低成本为突破口,通过“铸锭单晶+铜电镀”技术切入赛道。

据悉,海源复材背靠大股东赛维,拥有世界首个旋式铸造单晶炉,同时深度绑定捷得宝,拥有铜电镀布局领先优势,有望大大降低光伏电池业务成本,且进一步提高电池效率。

中泰证券指出,根据测算,通过将120um的N型铸锭单晶异质结电池进行双面铜电镀,可将每瓦成本降至1元以内,性价比优势明显,且转换效率更高。

在转换效率方面,隆基绿能(601012.SH)、华晟新能源等相继刷新了HJT电池及组件的全球效率记录,电池最高转换效率达26.50%。未来,后起之秀海源复材的实际电池转换效率又如何呢,还有待时间来揭晓。

押注光伏赛道背后的无奈

回归业绩层面,近年来,海源复材原主业发展疲软,业绩也尽显萎靡。这或许是海源复材笃定光伏赛道重要原因之一,为公司谋求新的业务增长点。

财报数据显示,海源复材的归母净利润先后于2016年、2018年、2019年、2021年4次陷入亏损旋涡,而扣非净利润却是连续7年为负值,业绩成色实属难堪。

在业绩连连亏损之下,海源复材曾于2020年开始披星戴月,股票简称一度变更为“*ST海源”。直至2021年6月,公司才正式得以摘帽,原因在于公司易主甘胜泉后通过“卖方保壳”成功脱险,2020年归母净利润由此扭亏为盈。

无奈的是,2021年,海源复材还是没能逃离亏损魔咒。

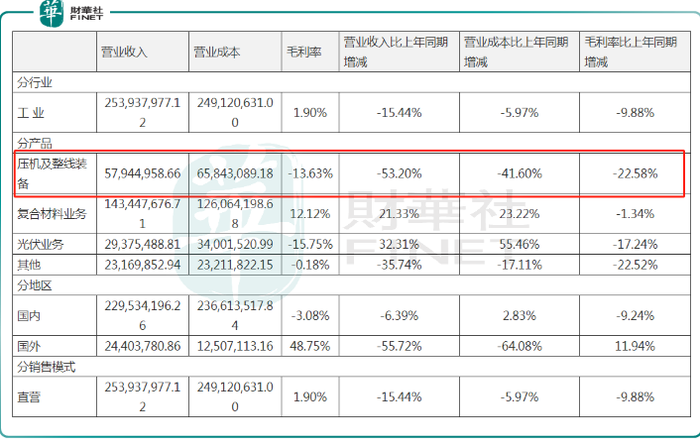

表现在业务上,受大宗商品原材料价格持续上涨影响,叠加机械装备业务市场竞争激烈,海源复材压机及整线装备经营收入较少,毛利率下滑明显。

报告期内,海源复材压机及整线装备业务实现收入0.58亿元,同比下降53.20%,产品毛利率下降22.58个百分点至-13.63%,直接拖累公司业绩。

此外,2021年,海源复材在光伏业务上已实现小部分营收,达0.29亿元,占营收比重11.57%。然而,并未能贡献利润,期内受硅料上涨及产业链价格传导不通畅,公司两头受压,饱受供应不连续和成本上涨压力,出现较大降幅,光伏业务产品毛利率为-15.75%。

来到2022年,光伏和新材料业务共同发力下,海源复材终于成功扭亏。

据海源复材半年报预告显示,公司预计实现归属净利润150万元至200万元,扭亏为盈;扣非净亏损1450万元至1500万元。

对于业绩的增长,海源复材表示,公司复合材料汽车轻量化业务及光伏组件业务营收较上年同期有较大幅度增长,呈现良好发展态势。同时也提出,受大宗商品原材料价格上涨及疫情防控影响,本期公司各业务板块营收和毛利都受到一定影响。

展望未来,海源复材又能否持续在光伏赛道上发光发亮,贡献新的增长极,有望持续观察。

评论