文|MedTrend医趋势

2022年上半年,各大牙科企业的营收增速出现了令人难以置信的“大跳水”——2021年还保持了至少+27%的营收增幅,到2022上半年,仅士卓曼营收增幅达到+20%,其它几家企业最高增幅仅有+2%,甚至3家企业呈现了下滑趋势。

从区域来看,一直以来作为营收重要增长引擎的新兴市场在2022上半年显示驱动力不足,中国市场上半年的疫情被多家企业“点名”。

伴随中国市场上种植牙集采落地的“板上钉钉”,市场格局变化在即。

“牙茅”通策医疗昨日收跌9.03%。今日继续下跌3%。

这种情绪的集中释放无疑与近日国家医保局办公室发布《关于开展口腔种植收费和医疗服务价格调查登记工作的通知》有关。

部分已经跟进发布相关公告的地区亦提到:这项调查的目的之一是“为实施种植体集中带量采购”做铺垫。集采落刀种植牙几无悬念。

所谓“金眼银牙”。疫情叠加集采,是否意味着,“银牙”迎来增速挑战?

01 风云突变!牙科陷入增长困境

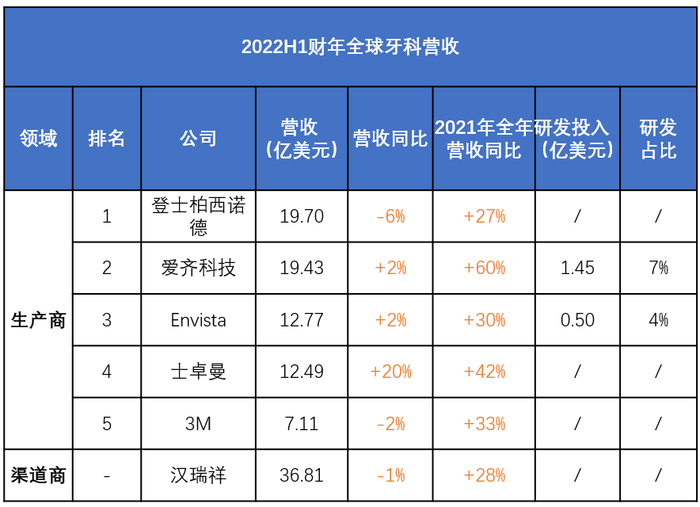

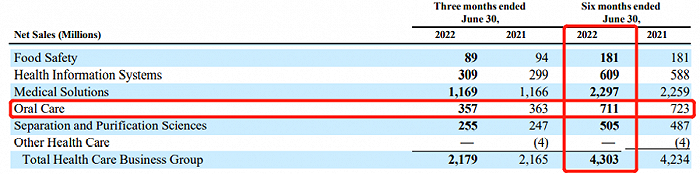

牙科企业营收数据

*按实时汇率,1瑞郎=1.06美元,士卓曼2022H1营收11.783亿瑞郎。

生产企业

登士柏西诺德营收19.70亿美元,仍位列第一。然而-6%的下滑幅度以及与排名第二的爱齐科技不足3000万美元的营收差,让其第一位置岌岌可危。

爱齐科技排第二。如果不出意外,2022年全球牙科市场第一位置将由爱齐科技占据。但仅+2%的增幅实在与去年全年的+60%增幅相形见绌。

Envista 排名第三,增速与爱齐科技并列第一(+2%)。

士卓曼以12.49亿美元占据第四,营收增速在各家企业中位列第一(+20%),与排名第三的Envista仅有2800万美元的差距。如保持现有势头,超越Envista就在今年。

3M 最近宣布将其医疗保健业务分拆成一家独立的上市公司,牙科即在其分拆的医疗保健业务之列。牙科业务营收-2%,受疫情影响较大。

渠道商

汉瑞祥牙科业务营收36.81亿美元,同比-1%。这意味在全球牙科业务局面惨淡的情况下,渠道商也未能独善其身,同样受到了波及。

全球:疫情后的“报复性消费”殆尽,数字化让企业更具承压能力

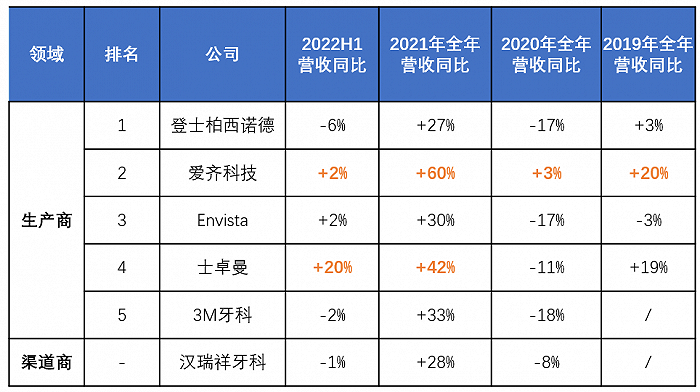

2019-2022H1 各企业营收增速

对比各企业2019年-2022H1的营收增速,2022年上半年的营收增长虽然不是最惨淡的,但也说明了两个问题:

1、疫情对于牙科行业影响力巨大。2020年,疫情第一年,除了爱齐科技以外,各牙科企业营收均大幅下滑。2021年,疫苗的普及让各地市场环境复苏,因为“报复性消费”且对比的是2020年业绩,各牙科企业的营收大幅增长,至少+27%。

2、疫情后的“反弹”消费,在2022上半年已经没有了。对比疫情前数据(2019年数据),2022上半年,各企业的营收增速2022上半年,各企业的营收增速只能说是恢复到了疫情之前。所期待的“报复性消费”在2021年已经消耗殆尽。

不过一路都保持增长的爱齐科技,还是为各大企业说明了“数字化”的承压能力有多强,数字化让其业绩无论风雨,都保持亮眼。爱齐科技除了着重强调了其全流程的数字化平台之外,也强调了其消费者品牌的力量。毕竟某种意义上,在疫情反复的情况下,更多的患者教育工作将转入线上。这也是其他牙科企业可以借鉴的点。

在2022上半年营收增速一骑绝尘的士卓曼,也在财报中强调了其数字化解决方案的双位数增长。

可以说,强化“数字化能力”将是各牙科企业对抗疫情反复的利器。

登士柏西诺德:受困于财务调查及疫情,营收同比-6%

近日,登士柏西诺德(Dentsply Sirona)表示:

公司董事会审计和财务委员会(“审计委员会”)正在就某些财务报告事项进行内部调查。调查仍在进行中,因此公司预计将无法在2022年8月9日截止日期前提交截至2022年6月30日期间(“第二季度10-Q”)的10-Q表格季度报告。

不过,登士柏西诺德披露了预计的2022年第二季度净销售额——超过10.05亿美元。结合Q1公布的营收(9.65亿美元),登士柏西诺德2022年上半年营收预计超过19.70亿美元,-6%。整体营收仍保持全球牙科生产商的TOP 1。但岌岌可危。

登士柏西诺德表示,营收同比下降主要是由于外汇的不利影响、包括由于新冠肺炎相关停产导致的持续供应短缺和在中国销售疲软。

需要注意的是,由于此次审查,登士柏西诺德预计将对之前公布的第一季度初步财务结果进行某些调整,目前正在评估2021财年报告的财务结果是否也需要调整。

区域营收

登士柏西诺德在美国看到了正常的经销商库存水平,并预期从最近的产品发布和定价调整中实现了收益。

在欧洲地区的稳定业绩和业务战略领域的需求(尤其是CAD/CAM、设备和仪器以及修复和预防耗材)推动实现了有机销售增长。

爱齐科技:与登士柏西诺德差距不到0.3亿美元,保持营收正增长(+2%)

2022上半年,爱齐科技营收19.43亿美元,+2%。而在2021全年,其营收增速为+60%。

爱齐科技列举了几个增长较低的原因,包括美元升值对国际销售的影响;新冠封锁的持续影响,特别是在中国;通货膨胀;供应问题;以及俄罗斯入侵乌克兰的影响。但这些宽泛的影响因素其他企业也同样面对。

从披露的业绩数据来看,比较明显的是,爱齐科技占比83%、且一直以来呈现高增长的隐形正畸业务在2022H1未能实现大幅增长。这或许是全球经济形势紧张的情形下,消费者对于费用较高的隐形正畸的兴趣度下降。

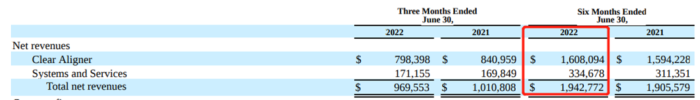

爱齐科技业务营收

隐形正畸业务:营收16.08亿美元,+1%。

2022上半年的增速受到Q2业绩下滑(-4%)的拖累。Q2隐形正畸案例同比-10%,青少年的隐形正畸案例同比-2%。区域上,国际市场隐形正畸业务下滑明显,达到-11%。

系统&服务业务(包括口内扫描仪、Exocad等):营收3.35亿美元,同比+7%。占比17%。

主要受影像系统和CAD/CAM服务业务增长驱动。

区域营收

美洲:营收8.51亿美元,+4%,占比44%。

瑞士:营收6.62亿美元,-3%,占比34%。

其他国际市场(含中国):营收4.30亿美元,+6%,占比22%。

Envista:正畸、植入推动+2%的增长

2022上半年,Envista全球营收12.8亿美元(+2%)。相比2021全年高达+30%的增长,增幅也是大幅缩减。

Envista表示:尽管公司运营的许多市场因业务恢复更规范而有所改善,但某些市场仍继续受到新冠相关的不利影响。2022年第一季度末,中国有关部门在中国部分地区(特别是上海地区)实施了与新冠肺炎相关的封锁、关闭和限制措施,对公司在华业务造成了影响。

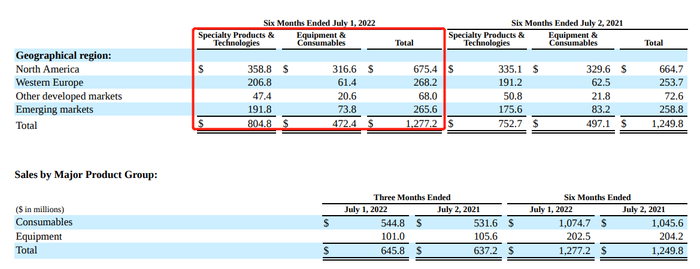

Envista营收数据

专业产品和技术(正畸、种植等):营收8.05亿美元(+7%);占比63%。

北美、西欧营收分别上涨+7%、+8%。其他发达国家市场业绩下滑(-7%)。

包括中国在内的新兴市场增长+9%,为专业产品和技术业务最高增长区域。

牙科设备和耗材:营收4.72亿美元(-5%);占比37%。

所有区域均呈下滑趋势,在新兴市场(含中国)下滑最为明显,高达-11%。

2021年对KaVo(卡瓦)综合治疗业务的剥离(4.55亿美元出售给Planmeca),使得Envista两大业务的营收比例从5:5调整为6:4。专业产品和技术部门比设备和耗材部门增长更快,利润率更高。剥离将使Envista更专注于更高价值和更高利润率的耗材、成像和数字化工作流程解决方案。

如果按照耗材、设备分类,耗材营收10.75亿美元,占比84%;设备营收2.03亿美元,占比16%。

*这里所说的【耗材】包括专业产品和技术业务部门的植入物、假肢、正畸托槽、矫正器和实验室产品,以及来自设备和耗材业务部门的传统消耗品,如粘结剂和水泥、印模材料、感染预防产品和修复产品;【设备产品】包括数字成像系统、软件以及其他可视化和放大系统。

根据历史经验,Envista一般下半年销售额高于上半年,其中第一季度的销售额通常全年最低,第四季度最高。

区域营收

北美:仍是最大的市场,营收6.75亿美元(+2%),占比53%;比2021年底(54%)少了一个百分点。在专业产品与技术业务领域,北美占比45%;而在牙科设备与耗材业务领域,北美占比高达67%。

西欧:占比21%,+6%。

其他发达国家:占比5%,-6%。

新兴市场(含中国):是其第二大市场,占比21%,同比+3%。主要由专业产品与技术业务驱动增长。

2022上半年,Envista进行了2项收购:

4月20日,Envista完成了对Carestream口腔扫描仪业务的收购,总对价为5.8亿美元。

5月17日,Envista宣布已达成最终协议收购Osteogenics Biomedical、Allotech和OBI Biologics(统称为“Osteogenics”),总金额约为1.294亿美元。Osteogenics为全球种植牙领域的牙周病医生、口腔颌面外科医生和临床医生提供创新的再生解决方案。

士卓曼:所有业务双位数增长,营收+20%

2022年上半年,士卓曼营收达到11.78亿瑞郎(12.49亿美元),首次在半年阶段就突破10亿瑞士法郎大关。与排名第三的Envista仅有0.28亿美元的营收差,排位赛激烈进行中。

士卓曼的营收增速高达+20%,在所有企业中一骑绝尘。种植、数字化解决方案、正畸三大业务均呈双位数增长。

在新推出的即时种植解决方案(耗时更短)的支持下,种植业务继续保持强劲的增长势头,继续促进客户转化率。种植体Anthogyr X3、Neodent ZI、Medentika均强劲增长。

以口腔内扫描仪(TRIOS、Medit和Virtuo Vivo等)为主导的数字解决方案组合的表现仍然非常强劲。随着口腔内扫描仪的使用增加,牙科实验室对3D打印模型的需求也在上升,因此,士卓曼最近推出的快速塑形P50 3D打印机,开局良好。

正畸的供应进一步加强。今年7月,士卓曼发布ClearPilot治疗计划软件的最新版本ClearPilot 4.0和ClearCorrect诊所App。

区域营收

EMEA(欧洲、中东和非洲):是士卓曼最大的市场,占比55%(这与其他企业以北美市场为主不同),同比+19%。

北美:占比21%,同比+18%。北美的通货膨胀对第二季度末的患者流量有一定影响。

拉美:占比13%,同比+52%,是带动士卓曼业绩增长的核心力量。

亚太地区(含中国):占比11%,同比+15%。士卓曼也表示,“中国的患者流量受到新冠肺炎封锁的影响,严重影响了亚太地区的表现。”

不过显然,由于亚太区域营收占比低,对士卓曼整体的营收影响不大。

2022年5月20日,士卓曼签署协议,全面收购欧洲正畸治疗解决方案提供商PlusDental。收购将进一步加强士卓曼的战略消费者专业知识,释放进一步的增长潜力。PlusDental在欧洲建立了广泛的诊所网络,这将加快士卓曼的扩张,特别是在荷兰,瑞典和英国。

士卓曼首席财务官Peter Hackel在服务了8年后离职寻求外部机会,预计于2023年1月离开。士卓曼正在物色新的首席财务官。

3M:牙科所在的医疗保健业务将被分拆!牙科上半年营收-2%

2022年7月26日,3M宣布将把医疗保健业务分拆成一家独立的上市公司,预计在2023年底完成。新公司将专注于分离纯化、医疗解决方案、健康信息系统、食品安全和口腔护理等领域。

财报数据显示,2019年、2020年、2021年,医疗保健业务分别为3M公司贡献了74.31亿美元、83.45亿美元及90.5亿美元收入,同比增长率分别达到23%、12%及8%。

2022上半年,3M医疗保健业务营收43.03亿美元(+2%);

其中口腔业务营收7.11亿美元(-2%),继续受到与新冠相关的选择性手术数量趋势的影响。口腔业务营收在整体健康业务里占比17%。

3M营收数据

3M口腔业务主要聚焦正畸和修复两大解决方案。

正畸业务主要包括:

Clarity(包括陶瓷正畸、隐形正畸产品)

Incognito、SmartClip、Victory Series、Unitek、Mini Uni-Twin(主要为传统金属正畸产品)

修复业务主要包括:

Durelon、Ketac、RelyX(水门汀粘冠材料)、Filtek(复合树脂)

汉瑞祥:患者流量缩减,营收-1%

2022年上半年,汉瑞祥集团营收62.09亿美元(+5%)。

牙科仍是汉瑞祥占比最大的业务,占比59%,营收36.81亿美元(同比-1%)。由于COVID-19变种的增加,牙科患者流量小幅下降,汉瑞祥认为这与取消患者预约和员工短缺有关。并预计一旦COVID-19病例缓解,患者流量将再次增加。

汉瑞祥营收数据

需要说明的是,虽然汉瑞祥的主要市场战略是作为一个经销商,但它也生产某些牙科专业产品和解决方案,如种植体、正畸和牙髓。汉瑞祥表示:主要通过收购实现了这些全球业务的规模,因为这些产品的制造商通常不利用分销渠道为客户服务。

区域营收:

北美:牙科业务营收22.29亿美元(+3%),占比61%。

其他地区:牙科业务营收14.52亿美元(-5%),占比39%。

02 中国:集采“前兆”已现,增长逻辑还在吗?

如前所述,登士柏西诺德、爱齐科技、Envista、士卓曼四家均在其财报中强调了中国市场新冠疫情带来的不利影响。

不过,现在中国市场上,更受人关注的一定是“集采”这只靴子何时落地。

在口腔细分赛道,种植体和隐形正畸仍然是双位数高增长的黄金赛道。且正畸和种植在全球整个口腔产业规模占比已超过55%。

而口腔领域的集采,率先瞄准的就是种植牙。

今年2月,国新办例行吹风会上,国家医保局宣布高值耗材将重点聚焦骨科耗材、药物球囊、种植牙等品种开展集采。种植牙第一次与“常规大品种”一起被拉到重要位置。今年3月,四川省医保局明确,此轮省际联盟口腔种植体带量采购将覆盖30个省(市、区)。但截至目前,正式的种植牙带量采购文件和配套措施仍未下发,或在落地环节遇到困难。

国家医保局已亲自下场,为种植牙集采探路。

8月15日,国家医保局发布消息指出,该局医药价格和招标采购司于近期召开口腔种植价格工作座谈会。针对口腔种植收费不规范、费用负担重等群众普遍关切的问题,国家医保局研究开展口腔种植医疗服务收费和耗材价格专项治理工作。

与此同时,多地医保局官网显示,国家医保局办公室发布《关于开展口腔种植收费和医疗服务价格调查登记工作的通知》,决定全面开展口腔种植收费和医疗服务价格调查登记工作。

这些,都被视为种植牙集采的前兆。

小范围试点,将变身大规模集采?

口腔耗材集采一直被誉为“最难”集采。主要难点有二:民营医院占大头(八成),集采带量难;国产化程度低,集采议价难。

也因此,口腔耗材一直被视为黄金增长领域。而一旦进入集采,牙科耗材的高增长逻辑或将被摧毁。

在此次引发波澜的“价格调查”出炉之前,慈溪、宁波、蚌埠曾先后试水进行小范围的种植牙谈判。

2021年的最后一天,慈溪市人民政府发文称,已率先推动平价“种植牙”项目顺利落地,使“种植牙”均价从8500元/颗左右降至3500元/颗左右,降价60%。

宁波市在试点基础上全面推行种植牙医保限价支付政策,将耗材价格限定在国产1000元、进口1500元,医疗机构(二级及以下)的医疗服务费用定为2000元,降价幅度达到60%。

最近,蚌埠市经集中议价谈判,将种植牙材料(含牙冠、植体一套)费用平均降幅84.17%,最高降幅达89.50%。自8月1日起,开展种植牙项目试点工作。各试点医疗机构在自愿协商的基础上,实行种植牙项目限价收费,即三级医院不高于2200元/颗;二级医院不高于2000元/颗;一级及以下医院(含口腔门诊)不高于1800元/颗。

随着“价格调查”出炉,业内对于种植体集采的猜测已经从“能否成功集采”变成了调查之后“国家直接牵头集采”还是“地方联盟进行集采”。

不仅调研耗材,还调研【服务】

不过,宁波、蚌埠的试点并没有真正撬动口腔市场。

数据显示,宁波试点平均每家医疗机构,每月种植不到5颗低价牙。

这是由种植牙的主体医疗机构在民营、医疗服务难以定价、国产种植体在消费者端的认可度不高等多种因素决定的。

宁波市、蚌埠市的试点都没有对医生作出具体的要求,只笼统表示降价不降服务。

这是因为,种植牙手术过程严重依赖医生水平,在仅有几毫米的牙槽骨内植入种植体,虽然手术成功率超过90%,但医生的经验和技术水平影响着种植牙的稳固性、舒适感、咀嚼效果、使用寿命。

不过对于医疗服务价格的管控或也将要到来。

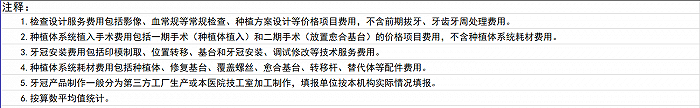

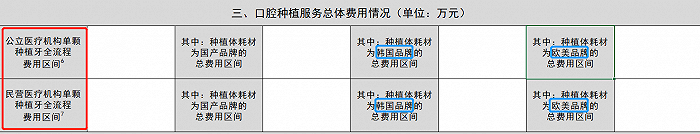

根据国家医疗保障局《关于开展口腔种植收费和医疗服务价格调查登记工作的通知》要求,8月以来,山东、宁夏等多个省市的医保局在8月份陆续发布文件开展相关工作的通知。

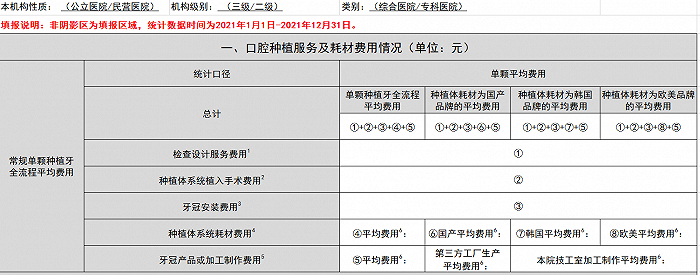

种植牙服务基本情况统计表(部分截图)

在需要各医院提交的两份文件中,将常规单颗种植牙全流程的费用分为6项:

检测设计服务费

种植体系统植入手术费用

牙冠安装费用

种植体系统耗材费用

牙冠产品获加工制造费用

除此之外,费用期间还根据医疗机构的性质分为公立、民营两大类。

口腔种植医疗服务和耗材收费基本情况统计表(部分截图)

两大类中,又根据种植体耗材的品牌分为国产、韩国、欧美三大类。

据Osstem预计,2019年我国种植牙市场格局为:韩国奥齿泰市场份额最高为 33%,第二为韩国登腾25%,第三为瑞士品牌士卓曼22%,第四为美国丹纳赫(收购 Nobel)10%,第五为德国登士柏西诺德8%。

*全球牙科种植体市场,则为士卓曼(占全球市场29%)、Envista、登士柏西诺德位列前三;市场高度集中,全球前五的厂家市场占比超过75%。(非Osstem数据,可能统计口径不同,供参考。)

这种细致的调查,或许就是口腔行业医疗服务价格变革的开端。

上半年,受疫情影响,多家牙科企业展露业绩增速“大跳水”,但数字化仍然展现着良好的承压能力。在新的一年,如果牙科领域没有大型并购发生,爱齐科技或将登顶全球牙科厂商。

欲来未至的集采风暴(四川省医保局负责牵头的地方集采的联盟改革),也一定会给中国牙科市场带来变数。

变革即将来临。各企业应对集采的措施,将在今年下半年有所体现。毫无疑问的是,口腔企业将在这种变局中加速成长起来。

评论