记者|张乔遇

近日,无锡中感微电子股份有限公司(简称:中感微)向科创板递交招股书。公司主营业务为传感网SoC芯片的研发、设计与销售,主要产品为蓝牙音频传感网SoC芯片。

有意思的是,2019年至2021年(报告期),中感微一大部分的收入均依靠哈曼国际子品牌JBL等贡献,2021年,来自第一大客户的收入占比已经达到了总收入的85%以上。

在这种模式下,JBL品牌方的选择直接决定中感微业绩走向,似乎是为了更好的绑定客户,报告期公司还对其进行“返利”政策,而中感微已连续三年亏损。

行业竞争激烈,重度依赖大客户

中感微的主营业务为传感网SoC芯片的研发、设计与销售。主要产品为蓝牙音频传感网SoC芯片、锂电池电源管理芯片、视频传感网芯片等。

公司收入比重最高的产品为蓝牙音频传感网SoC芯片,报告期占主营业务收入的比例均超过85%;另公司还有12%左右的主营业务收入来自锂电池电源管理芯片。

据了解,中感微蓝牙音频传感网SoC芯片主要应用于蓝牙音箱、蓝牙耳机、蓝牙车载等低功耗智能音频终端;锂电池电源管理芯片用于功能手机、智能手机、可穿戴智能设备及电动工具等电子产品的锂电池电源的管理和保护。

需要指出的是,公司蓝牙音频传感网SoC芯片设计行业竞争较为激烈,行业内企业主要包括高通公司、联发科(络达)、瑞昱(2379.TW)、恒玄科技(688608.SH)、炬芯科技(688049.SH)、中科蓝讯、杰理科技、博通集成(603068.SH)、希荻微(688173.SH)等。

高通公司、联发科(络达)、瑞昱均为营收百亿规模的公司,恒玄科技、中科蓝讯、博通集成、杰理科技等2021年的营收规模也在10亿级别,炬芯科技、希荻微营收规模较小,但也在5亿元左右。

相较之下,中感微在同行业可比上市公司中规模处于垫底水平,且主要产品的下游应用领域也较为单一。

招股书显示,中感微蓝牙音频传感网SoC芯片的销售方式以经销为主,下游客户均系经销商。界面新闻记者注意到,报告期各期,中感微对前五大客户销售收入占当期营业收入的比例分别为84.94%、94.74%和96.95%,高度集中。

其中,第一大客户创高鑫的销售收入占当期营业收入的比例更是分别高达66.20%、84.18%和85.69%,存在严重依赖单一客户的问题。

中感微对此解释:创高鑫对应的销售终端品牌客户为世界知名专业音频设备厂商哈曼国际。

招股书显示,公司自2016年开始向哈曼国际的子品牌JBL供货,实现了从普通产品线向中高端产品线,从单一型号到多型号产品的持续批量供货。

“返利”维系客户,科创属性体现在哪?

据招股书披露,目前中感微已对哈曼国际多个便携蓝牙音箱及耳机产品线(JBL、Harman Kardon、AKG)实现稳定供货,销售收入逐年增加。

但这种“稳定”的背后实则是靠中感微牺牲毛利润来维系。界面新闻记者注意到,报告期内,中感微存在对终端品牌客户哈曼国际的间接客户返利政策。

中感微报告期向哈曼国际支付的现金返利分别为2099.57万元、547.10万元和2427.07万元,占主营业务收入比例分别为9.08%、2.70%和10.21%,占蓝牙音频传感网SoC芯片比例分别为10.53%、3.13%和11.72%。

中感微表示:哈曼国际由于使用公司芯片,经其与公司协商,报告期各期公司与哈曼国际采取对账方式,确定返利数量及返利金额。

在这种模式下,招股书中提到的“公司在蓝牙主控芯片领域具备突出竞争地位,产品、技术及服务得到全球领先的蓝牙音频设备供应商哈曼国际的认可,并替代高通实现了对哈曼国际JBL高端蓝牙音箱Flip5、Pulse4、Boombox2、Xtreme3等全线产品的稳定持续供货及新品的同步研发,突破了高通、联发科等国际芯片设计公司对高端蓝牙音频传感网芯片在高端蓝牙音箱应用上的垄断。”又具有多少说服力?

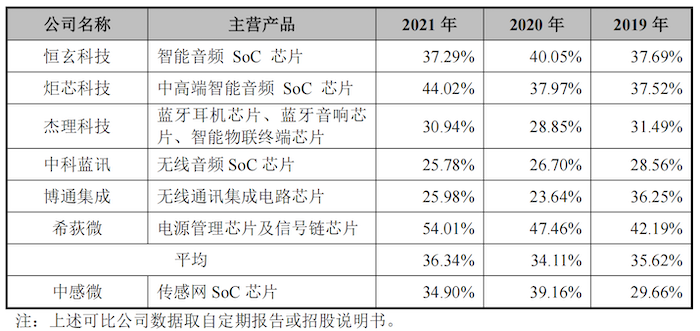

报告期,中感微主营业务毛利率分别为29.66%、39.16%和34.90%;蓝牙音频传感网SoC芯片毛利率分别为28.80%、39.05%和33.14%。

返利政策对于中感微的主营业务毛利率以及蓝牙音频传感网SoC芯片毛利率的提升起了作用,即便如此,公司2019年、2021年的传感网SoC芯片毛利率还是低于同行业可比公司平均值。

上述种种问题不禁让人怀疑公司的技术含金量,作为科创板上市公司,科创属性也是监管日常问询的重点。

招股书显示,公司研发投入占同期营业收入的比重分别为20.66%、26.36%和26.79%,在行业中处于较高水平。

值得注意的是,报告期内,中感微研发费用中技术服务费分别为510.93万元、802.48万元和492.24万元,占研发费用比例分别为10.33%、14.96%和7.70%,该部分支出为中感微委托技术服务开发的支出。

具体为,公司委托了东南大学无锡集成电路技术研究所进行低功耗锁相环、低功耗SRAM设计开发等的研发,委托了江苏三江天地科技发展有限公司进行BSP32数字信号处理器指令扩展技术的开发,委托了北京欣远盈嘉信息科技有限公司进行蓝牙芯片谷歌快速配对(GFPS)技术、产线快速测试和烧录自动工具等研发内容。

这部分委托研发也使得中感微的研发费用比较“水”。

据招股书披露,目前,公司主要的产品定位及终端产品的定位为中高端市场,但报告期高端蓝牙音频芯片产品单价波动下滑,分别为14.16元/颗、15.26元/颗和12.83元/颗。

还需要指出的是,报告期,公司销售费用率分别为3.24%、3.75%和3.57%,高于同行业可比公司平均值2.14%、1.94%和1.66%。

收入下滑,连续亏损

招股书显示,2019年至2021年,中感微的营业收入分别为2.39亿元、2.03亿元和2.34亿元,其中2020年公司收入还同比下滑12.43%,三年复合增长率仅1.39%,并不符合“科创属性评价标准一”中“最近3年营业收入复合增长率达到20%,或最近一年营业收入金额达到3亿元”的要求。

由于公司截至2022年5月31日拥有形成核心技术及主营业务收入相关的发明专利为466项。因此,中感微选择科创属性评价标准二“形成核心技术和主营业务收入相关的发明专利合计50项以上”为上市标准。

需要指出的是,受制于客户集中,产品应用领域较为单一等原因,公司近三年还没实现盈利。报告期,公司扣除非经常性损益后属于母公司所有者的净利润分别为-837.95万元、-1577.01万元和-2180.58万元。

一旦上市后触发《上海证券交易所科创板股票上市规则》第12.4.2条的财务状况,即经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于1亿元,或经审计的净资产(含被追溯重述)为负,公司则可能触发退市条件。而根据《科创板上市公司持续监管办法(试行)》,若中感微触及终止上市标准,股票直接终止上市。

未来战略规划方面,公司表示2020-2021年高端蓝牙音频芯片产品逐渐完成在JBL Party Boost功能蓝牙音箱的全线供货及成熟应用后,将研发资源陆续投入TWS耳机、车载蓝牙等其他产品类型领域。

然而芯片研发设计从产品定义到最终实现量产供货需要产品设计、工艺流片、样片验证等阶段,研发投入转化成产品及收入需要一个较长的时间,因此目前主要终端产品类型仍为高端蓝牙音箱产品,公司在蓝牙耳机领域竞争力较弱。

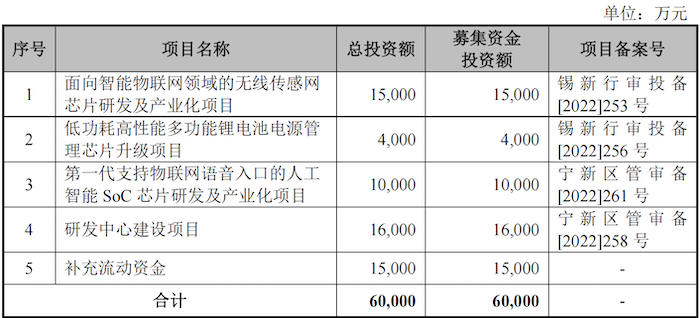

本轮冲击科创板,中感微拟募集资金6亿元,要蹭上“物联网”,包括1.5亿元用于面向智能物联网领域的无线传感网芯片研发及产业化项目;1亿元亿元第一代支持物联网语音入口的人工智能SoC芯片研发及产业化项目等。

评论