记者 杜萌

内房股暴雷继续。8月11日,恒生指数有限公司发布通告,停牌股票“龙光集团“(3380.HK)将于8月18日香港联合交易所收市后由恒生系列指数成份股中调出。

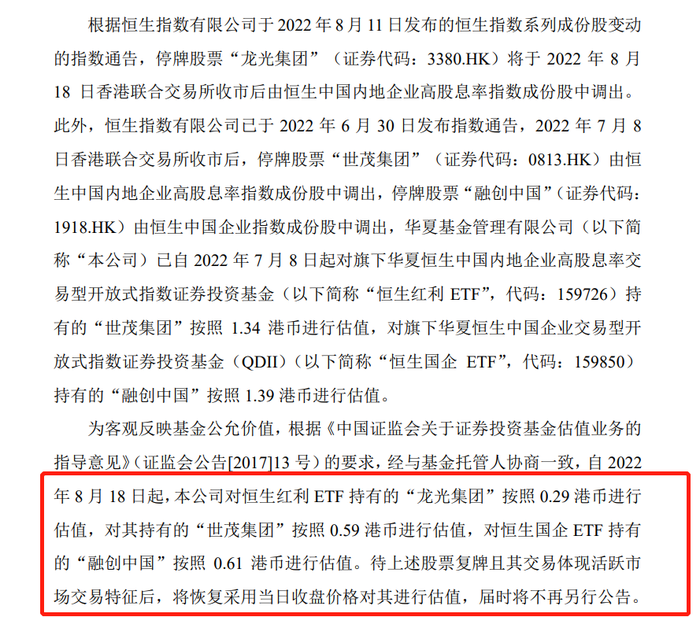

受此影响,18日,华夏基金发布公告称,即日起,将对恒生红利 ETF(159726.SZ)持有的“龙光集团”按照 0.29 港币进行估值。相比停牌时的2.19港币/股,相当于股价打了1.3折。

博时基金也发布公告,称自8月18日起,旗下的“恒生高股息 ETF”(513690.SH)对其持有的“龙光集团”按照 0.50 港币进行估值,相当于股价打了2.2折。

截至8月17日收盘,在恒生中国内地企业高股息率指数中,“龙光集团”当日所占权重为 11.66%。 据中证指数有限公司计算,截至昨日收盘,恒生红利 ETF、恒生国企 ETF 的基金份额参考净值(IOPV)未包含上述估值调整的影响,可能与基金份额净值存在 14.67%和 0.04%左右的差异。

截至18日收盘,华夏恒生红利 ETF (159726.SZ)报收0.776元,跌幅为1.27%。博时恒生高股息ETF报收0.695元,涨幅为0.14%。

Wind 数据显示,截至二季度末,仅有博时恒生港股通高股息率ETF、华夏恒生中国内地企业高股息率ETF两只产品持有龙光集团,分别为2332.2万股、692.1万股。

除了“龙光集团”外,华夏基金、华安基金也对其他港股地产股的估值进行了打折。

华夏基金表示,对此前停牌的“世茂集团”、“融创中国”再进行估值调整。以世茂集团4.42港币和融创中国4.58港币的停牌价计算,此次,华夏基金对其持有的“世茂集团”按照 0.59 港币进行估值,对融创中国按照0.61港币进行估值。

17日,华安基金发布公告称,为客观反映基金公允价值,华安基金根据中国证监会相关规定,调整停牌股票估值。自8月15日起,华安基金对旗下“华安CES港股通ETF”持有的世茂集团、融创中国、中国恒大、恒大物业,分别按照1.33港币/股、1.37港币/股、0.01港币/股、0.01港币/股进行估值。

为何不同的基金公司给予停牌股不同的估值?界面新闻记者了解到,给流通受限股票给出重新估值符合监管要求,是为了规范基金投资流通受限股票的估值,保护基金份额持有人的利益,早在2017年9月,中国基金业协会出台《证券投资基金投资流通受限股票估值指引》已经给出相关指引。

相关投资组合的申购、赎回价格均以估值方法调整后当日计算的基金资产份额净值为准,待上述股票复牌且其交易体现活跃市场交易特征,并经与基金托管人协商后,将恢复按市价估值方法对其进行估值。

对于基金公司重新估值的原因,有基金分析人士人士向界面新闻记者表示,市场对地产股预期普遍悲观,如果不下调估值,在股票复牌前提前赎回的投资者以较高估值赎回了基金,对其他基金投资者不公平。

此外,停牌上市公司出现股价下跌预期,持有这些个股的基金往往会遭遇赎回。一旦赎回金额较大,可能会出现基金出售了所有能够变现的个股也无法应对赎回金额的情形,给基金带来清盘风险。

恒生指数陆续出清,是否意味着港股市场迎来投资的好机会?中欧基金经理罗佳明表示,随着疫情重新回到常态的管控、稳增长政策出台,美国货币紧缩可能在下半年放慢,经济复苏和企业盈利将会向上,港股估值也有望得到提振。

“港股作为离岸市场,与A股相关性较低,投资者配置港股,可以适当对冲A股风险,分散配置,提高长期投资胜率。同时,港股在生物科技、互联网、新兴消费等细分行业赛道优势显著,增长潜力巨大。”罗佳明谈到,一些估值较低、上半年受到较大经营挑战的好公司,如出口产业链(纺织类、电动工具生产)、房地产开发、汽车消费行业、体育用品、啤酒等行业,伴随国内经济逐渐改善,这些企业的盈利有望上升,也可以关注。

评论