文|港股解码 虹小豆

8月18日,空气能热泵概念股走强!截至收盘,大元泵业(603757.SH)喜提8天4板,迪贝电气(603320.SH)涨停,迪森股份(300335.SZ)大涨逾14%,申菱环境(301018.SZ)、盾安环境(002011.SZ)、鼎汉技术(300011.SZ)等纷纷跟涨。

消息面,自7月中旬以来,欧洲天然气基准——荷兰TTF天然气价格一路走高,截至16日达到234.5欧元/兆瓦时,刷新历史纪录,远高于一年前的28.8欧元/兆瓦时。

欧洲气“荒”加剧,空气能热泵迎契机

众所周知,2022年以来,在地缘政治影响下,欧洲能源供应紧张,一直以来高度依赖的天然气价格出现飙涨,且于一度创新高。

在此背景下,欧洲各国迫切需要推动供能结构转型,而热泵作为节能和高效的供热设备,性价比和效率优势由此凸显。

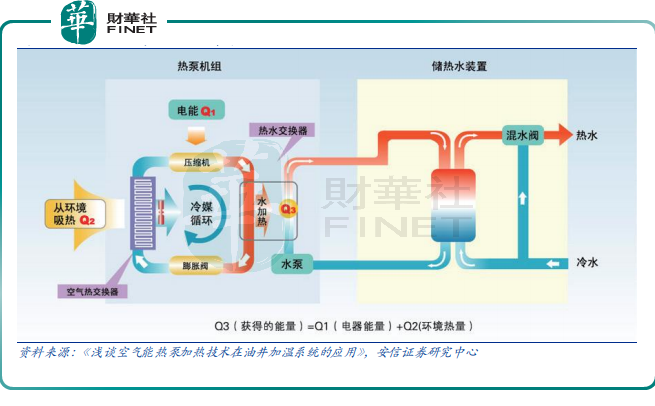

据悉,空气能热泵是利用逆卡诺循环原理,仅依靠少量电能驱动压缩机,有效利用空气热能这一可再生能源,可替代燃气等能源制热,节能效果显著,运行中可以做到零污染,广泛运用于家用和商用热水、采暖、烘干等领域。

得益于其高能效,欧洲相继出台多个政策推动热泵普及,应对能源缺口。

2022年3月,欧盟提出10点计划以实现在2030年前完全摆脱欧盟对俄天然气的依赖,其中就包括投资150亿欧元提升热泵安装量。

2022年5月,欧盟再提出REPowerEU计划,旨在使欧盟在2030 年之前摆脱对俄罗斯的化石燃料的依赖,提高欧洲能源独立性。REPowerEU的基金会投资计划指出,到2027年,用于热泵等高效能产品的投资将达到560亿美元,占整体投资的27%。

政策支持下,欧盟各国纷纷加快了能源转型的步伐,推出购置补贴活动,促进热泵的销售。其中,意大利政府政策支持力度最大,消费者五年累计可以获得110%的购买价格退款。

在欧洲热泵抢装潮中,中国作为热泵生产大国,便有超7成(销售额)出口销往欧洲,显著受益。根据海关总署数据,2022上半年我国对欧出口额为28亿元,同比增长69%,是我国热泵最大的出口目的地。

国联证券(601456.SH)表示,考虑到目前热泵在欧洲地区的存量渗透率只有14%,未来替代空间依然广阔,我国空气源热泵出口依然有望保持强劲的高景气增长。

值得一提的是,为实现碳中和目标,近年来我国多部门亦陆续发布政策扶持热泵发展,因地制宜推广热泵,行业发展向好。根据中国空气源热泵行业年度研究报告显示,2021年国内空气源热泵内销售额为158.4 亿元,同比增长17.2%。

可以预见,在海内外市场需求共同推动下,热泵市场景气度的即将来到,产业链或将迎来新一轮爆发期。

产业链的“春天”要来了?

从行业的角度看,我国是于2000年首次引入空气源热泵热水器,相较日本、欧美,中国的空气源热泵产业起步较晚,但在国家政策支持和资金扶持下迅速发展,目前已有500多家企业,行业竞争格局呈现新旧并立、多行业融合的特点。

细分产业链看,空气能热泵整机厂商包括海尔智家(600690.SH)、美的集团(000333.SZ)、格力电器(000651.SZ)、日出东方(603366.SH)、芬尼科技(未上市)等。

根据产业在线披露,2020年我国空气源热泵内销市场,海尔智能以13.1%的销额占比登顶首位,其次美的集团市占率为10.5%,第三为格力电器,市占率10.0%。在出口市场,2021年,芬尼科技热泵出口市场销售额排名第一,遥遥领先其他企业。

很显然,就内销市场来看,传统三大白电龙头占优,但前三市占率合计只有33.6%,说明整体量较小或是格局分散、龙头规模优势并不明显,如能加大海外市场开拓,短期成长空间将是十分巨大。

而外销市场方面,芬尼科技确实占尽优势,其通过切入泳池恒温这一差异化市场,与海外知名热泵品牌HAYWARD、FLUIDRA等均建立良好合作关系,揽获较多的ODM订单。截至2021年,芬尼科技泳池恒温热泵营收占比57%,主要来自于海外市场。

此外,热泵上游原材料占比高企,达86%,换热器、压缩机、电路板和钣金等都是主要原料。

所涉及的零部件企业众多,包括目前代表性的换热器及阀件企业,如三花智控(002050.SZ)、盾安环境、不二工机、冈山等;压缩机企业有艾默生、美的、格力、海立、三菱等;屏蔽泵企业有大元泵业、利欧股份等。

细分领域看,阀件行业集中度高,三花智控、盾安环境占据全球领先份额,两家市占率合计都在60%以上。

而大元泵业为热水循环屏蔽泵绝对龙头,主要业务包括民用水泵、家庭用屏蔽泵及工业用屏蔽泵,其子公司合肥新沪生产的热水循环屏蔽泵成功打入威能等国际一线品牌的供应体系。

根据立木信息咨询的数据,2020年我国屏蔽泵行业产量为925.8万台,大元泵业热水循环屏蔽泵产量为391.6万台,市占率达42.3%。

业绩层面,空气能热泵产业链企业业绩表现分化,可谓是“冰火两重天”!

截至2022年一季度,除日出东方外(空气能热泵占比小),大部分整机企业均能实现盈利,源于终端需求旺盛所致。不过,产业链上游零部件企业却未能享受行业红利,如大元泵业、盾安环境、迪贝电气等企业均出现业绩下滑迹象。

放眼未来,得益于短期欧洲采暖热泵的高速成长和国内碳中和政策驱动,哪些企业能实现华丽转身,谁又能成执掌牛耳?

评论