文|MedTrend医趋势

上个月,骨科脊柱类耗材国采发布1号文,业内预计,最快9月,中标结果就会在天津公布。

仅仅2年时间左右,人工关节、创伤、脊柱,一个接一个,骨科几乎成为集采最为彻底的高值耗材领域。

国采效应,威力凶猛!继去年人工关节从万元时代迈入千元时代、创伤产品“九折甩卖”之后,骨科厂商将再次同台竞技上,依旧由降幅定输赢!

此外,今日,国家医保局发布《关于开展口腔种植医疗服务收费和耗材价格专项治理的通知(征求意见稿)》,是否意味着骨科之后,种植牙将是下一个国采“开刀”的对象?

正如世上没有两片一模一样的树叶,这世上也没有用法一模一样的两种医用耗材。

所以国家医保局说:耗材集采,一定要坚持“一品一策”的原则。即使同是骨科产品,规则之细节也多有不同。

01 “不留死角”式国采,降幅不足会被“约束”

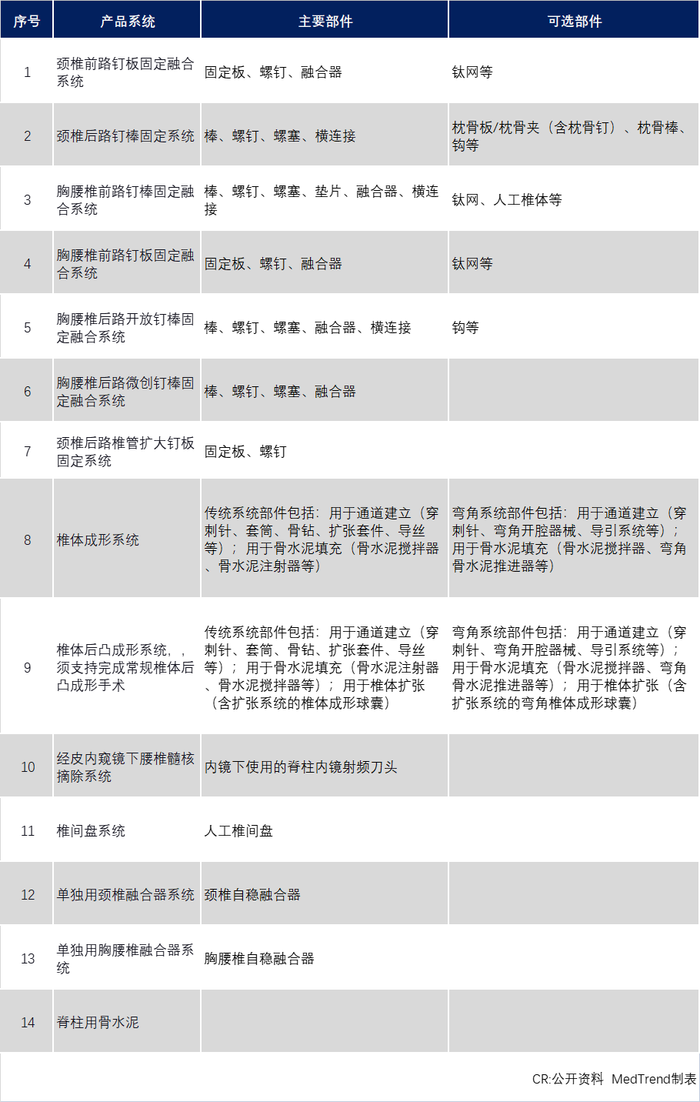

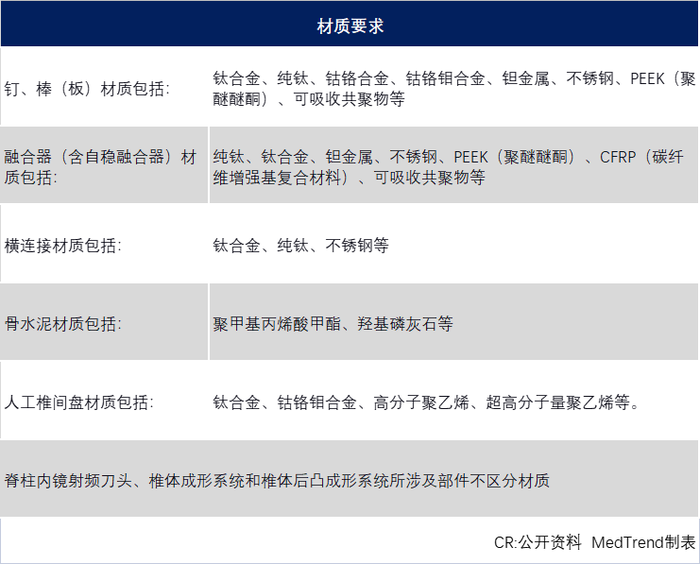

在7月11日发布的脊柱国采1号文中,根据手术类型、手术部位、入路方式等,囊括进了14套脊柱系统(详情见文末),相比征求意见稿,将脊柱用骨水泥单独列出,更符合市场情况。

有业内人士表示,这14套系统,几乎是“不留死角”,意味着所有脊柱产品都要被集采到!

因为是骨科的第二次国采,或是作为此前一些不到的补充,本次集采新增了一些细节。

比如,在伴随服务方面,相比关节国采,医疗机构需要承担的费用扩大,除消毒费用外,又纳入了非专用的动力工具费用,厂家服务内容的边界更加清晰。

在剩余量分配方面,文件中明确:对中选顺位靠前的企业予以倾斜,对中选顺位靠后的企业适当约束。虽尚未确定“约束”程度,但明显是针对降幅诚意不足的厂家而来,这一个词不知会砍掉多少空间。

02 “实力玩家”可享受一次“复活机会”

在竞价单元中,去年关节国采仅有AB两组,本次脊柱国采因为产品系统更加复杂,因此根据不同的情况设置了ABC三个竞价组,可简单理解为:

A组:用量大、品种全、可全国供应的企业;

B组:用量较少,或无法全国供应的企业;

C组:缺乏主要部件,或侧重于单品的企业。

据悉,按以上条件,仅“主要部件齐全”这一条,在中国脊柱市场,约有50%左右企业不达标。

因此,A组的竞争注定是“实力玩家”之间的比拼。而C组更偏向于中小企业、单类产品PK的战场。

此外,针对医疗机构喜爱度排名较高的A组“优等生”,规则还特别给予了一次“复活机会”:

在A组竞价落选的企业,只要比价不高于B组最高中选价,也可获得拟中选资格。

另据业内消息,A组成员很有可能与类别相同的B组一起竞价,只要B组出现同类别最高价,那几乎意味着A组可全员“躺平”晋级。

当然,根据量价挂钩的规则,想要获得最多的量,不能光指望“豁免权”,还是要在降幅上下功夫。

而对于“家底不够厚”的C组来说,命运则掌握在别人手里——AB组平均中标价是天花板,想要中标,一定要有比强者更足的降幅诚意。

03 淘汰率“网开一面”,再送采购时长+1“大礼包”

此次脊柱国采文件中,特别加了一句话:采用适当方式,在保证公平竞争、保持竞争强度、去除虚高价格空间前提下,促进更多企业中选,增强预期稳定性。

促进更多企业中选,意味着某种程度上降低淘汰率。可以明显看出规则有意扩大入围企业数量。

关节国采,最多可24家入围

脊柱国采,最多可30家入围(不高于限价,价差合理即可全部中标)

脊柱国采可入围企业数量对照表

此外,或出于脊柱集采复杂性考虑,相比关节国采的2年采购期,此次脊柱类国采周期延长到3年。(对于安徽意味着,此前脊柱集采期满之后,将顺延此次国采结果。)

更长的采购周期,一方面集采办省心省力,另一方面激发企业降幅动力,也相应会增加落标企业的压力。

04 3D打印首次纳入,有人中标就有人“靠边站”

本次文件特别说明,3D打印产品可自愿参加本次集采,但暂未明确分组情况,或作为补充部件零星出现。

就像囚徒困境,只要有一个3D打印产品报价中标,其它没有报价的对应3D打印产品以后就只能“靠边站”。

国内市场,骨科3D打印领先企业包括

外企:美敦力、史赛克、捷迈邦美、强生等;

国产:爱康医疗、三友医疗、湖南华翔等。

其中比较知名的是爱康医疗,2017年12月,其作为“国内骨科3D打印第一股”在香港上市,应用于骨关节及脊柱置换植入物,或将参与此次重点品类的角逐。

此外,近期有消息称,山东威高骨科将与湖南华翔合作,推广脊柱3D打印融合器产品,正面PK爱康医疗同类产品,这或是国内老牌骨科企业一次紧抓风口的动作。

05 预计最快9月“完工”,明年Q1落地执行

简单回顾下脊柱国采进程表,准备的时间已经半年有余:

去年12月:企业“开户”,领取数字证书;

今年4月:医疗机构填报历史采购数据;

5月:发布征求意见稿;

7月11日:出台脊柱国采1号文件,企业申报,医院报量。

接下来,联采办将根据医院需求量,出台脊柱国采2号文件,公示最高限价及企业分组信息等。对标关节国采,可能还会出台3号文件要求企业“上报成本价”。

考虑到今年下半年国内的重大会议,业内消息称,脊柱国采开标时间会尽量前移,最快9月底出中选结果,今年内落地,预计明年Q1大面积铺开执行。

也就是说,留给厂家和经销商的好日子已不足半年。

06 从安徽试点看国采动向,美敦力还会“躺平”吗?

尽管骨科高值耗材市场超过百亿,但独占鳌头的还是外企。据企业招股说明书显示,2019年,中国骨科植入医疗器械整体市场中,

前四家外企强生、美敦力、捷迈、史赛克占比份额近40%。

2021年7月,安徽脊柱集采被视为脊柱国采的“前哨战”,从其中企业的参与度,可对脊柱国采竞争程度窥知一二。

跨国企业之中,脊柱“四大天王”表现各有千秋:

史赛克在多组产品中表现积极,多次摘得最高降幅;

捷迈报价紧跟强生之后,两家中标产品完全一致,均是胸腰椎后路钉棒、胸腰椎间融合装置、颈椎前路固定融合装置3组中标;

脊柱王者美敦力出售理贝尔后,或是出于调整国内策略考虑,安徽集采中多个产品陪跑,甚至出现1%降幅的“躺平”报价,参与兴趣不高。但旗下国产品牌康辉表现亮眼,有4组产品中选。

作为脊柱国采的试点之作,跨国企业表现两极,而国内多家“光脚”企业,比如大博医疗、北京理贝尔、威高骨科均抓住机会、借势突围。

安徽脊柱集采,最高降幅超过80%,且中标价很有可能成为国采的限价参考,因此,国采即将出现的降幅可想而知!

成败皆集采,头部骨科企业洗牌加速

近3年,国产骨科厂家可谓“屋漏偏逢连夜雨”,不仅受到疫情重挫,而且还面临接二连三的集采打击,从7家骨科上市公司数据来看,呈两方面趋势。

一方面,2019年,疫情之前,7家公司“势如破竹”,全部呈两位数高速增长;但疫情之后,2020年增长率逐渐走低,甚至有2家公司出现负值;2021年,6家公司增长回升,但较疫情前不可同日而语。

另一方面,各家企业侧重不同,受到的影响也不相同。相比2019年营收排名,2021年爱康医疗排名下降,从第四名落到第六名;而春立则从第五上升一名。

国内主要骨科上市企业近3年营收数据

“尴尬的”赢家爱康医疗:经销商“出走”,营收利润双下滑

从2021年业绩看,爱康医疗

营收7.63亿元,同比-26.5%;

净利润9262万元,同比-70.5%。

这多么像一份被胜利“抛弃”的成绩单,但其实,爱康医疗实际上是关节国采的国产大赢家。

关节国采报量环节,爱康医疗摘下“医疗机构最爱用产品NO.1”桂冠,旗下三类产品均进入TOP 5意向采购量榜单且全部中标,根据最高有效申报价测算,涉及金额总计接近10亿元。

在爱康医疗的业务中,骨科关节植入物的占比非常高,有数据显示,其收入的80%来源于髋关节和膝关节,分别占比55.1%、24.9%。

作为骨科高值耗材第一梯队中为数不多的营业收入和净利润“双降”的上市公司,爱康医疗在财报中诉苦道:

收入下跌主要原因为人工关节集采导致产品价格下跌,经销商(即爱康医疗的客户)减少了关节植入物的进货量,以及爱康医疗为人工关节产品做出了1亿余元的差价补贴拨备。

值得注意的是,2021年底,关节国采还未大范围落地,业绩就受到如此打击,这些都是中标企业的难言之痛。

骨科“王者”威高地位不保,大博医疗反超在即

从2021营收TOP 3来看,

第一名,威高骨科以脊柱类产品见长,营收21.54亿元;

第二名,创伤类产品收入更胜一筹的大博医疗紧随其后,收入直逼20亿元;

第三名,春立医疗的主力产品是关节类假体,收入11.08亿元,较前二者差距较大。

仔细观察,近3年来,TOP 2威高骨科与大博医疗的营收差距在逐年减小,且后者的增速极为可观。

事实上,从今年Q1来看,大博医疗营收4.31亿,威高骨科3.40亿,今年上半年或反超在即。

可谓成也集采,败也集采。

去年,十二省联盟集采骨科创伤类,根据中选份额,大博医疗成全场最大赢家,占比17.6%;超越原市场份额第一的威高骨科(占比中选份额10.7%)。

此外,从“后发力”来看,威高骨科虽高居行业龙头,但在各项关键指标中均不敌后起之秀。比如研发费用,2018-2020年,威高研发总计投入费用为2亿元,大博医疗为2.9亿元,三类器械注册证更是十分接近。

来自威高骨科招股说明书

骨科之后,国采向消费医疗“开刀”?

如今,骨科三大品类集采全部落定,关节、脊柱被国采钦定,创伤以地方联盟方式扩散。那么,那个重要的问题又回到桌面,骨科之后,下一个耗材国采的对象会是谁?

其实,早在2020年11月24日,医保局就发布《关于开展高值医用耗材第二批集中采购数据快速采集与价格监测的通知》拉开第二批耗材国采的序幕,选出了6大类品种,分别为:

如今骨科类产品“顺利晋级”,按照顺序,下面应该是除颤器、封堵器、吻合器的“上场时间”。

然而,计划赶不上变化。

2021年,宁波首次释放种植牙集采的信号,一石激起千层浪,关于种植牙费用的讨论喧嚣尘上,甚至一度上升至国务院会议的讨论范畴。

今年1月,国务院常务会议决定常态化制度化开展药品和高值医用耗材集中带量采购,其中就直接点名了种植牙。

种植牙集采被称为“史上最难集采”,几番操作下来愣是推进无力,原定计划已事实性推迟。

去年11月,四川联盟启动种植牙耗材报量,无进展。

今年4月,四川联盟再次组织种植牙耗材报量,无进展。

而国家医保局作为国务院直属机构,面对直属单位下发的工作任务,硬着头皮也得做下去。

之所以说硬着头皮,是因为种植牙集采有两大难点:

一是属于非医保报销产品,民营医院占市场大头,集采“师出无门”,价格约束力不强;

二是成本最高的不是耗材,而是医疗服务费,对这部分的价格管控非集采之所能及。

虽然难,但并不是100%不可行。

目前来看,这块“硬骨头”应该是吃定了。根据意见稿,应是由国家医保局调研、背书、出方案,四川医保局牵头省际联盟来执行,且强调各省份均应参加,可能会形成分散式国采新模式?

无论何种模式,针对种植牙的行动都释放了一个重要风向——民生所向或许会成为选择国采品种的决定性因素之一,哪怕是非医保之内的消费医疗产品。

在试着推演下去,种植牙集采过后,如眼科OK镜等产品的价格管理是否也会应群众的呼声陆续出炉?

话说回来,集采医保外的品种,有很多人无法理解。其实,打开国家医保局官网就会发现,第五项就是组织制定药品、医用耗材价格和医疗服务项目收费等政策,其中并没有说明范围是“医保目录之内”,也就是说,医保局管医保外的东西也并非不可以。

如果还是无法理解,不如把这个机构默认为“医疗产品和服务价格管理和保障局”。

来自国家医保局官网

但这对于产业未必是好事。

一件常见的例子是,美国医疗费用支出占GDP比重高达近17%(中国约7%),这种支付空间、对企业的激励,肯定与美国全球领先的创新活力不无关系。

发展需要空间,需要试错。一个朴素的道理——穷人家的孩子在经济压力下,会不敢去追求自己想要的东西,从而形成束手束脚的性格;而富人家的孩子则更敢于冒险和尝试,善于风险管理,也自然有更多实现想法的可能性。

附:脊柱国采产品系统分类

评论