文|雪豹汽车观察 闫学功

小鹏Q2的表现可以用稳定二字形容:新势力销冠的地位依旧,越卖越亏的泥潭也仍旧未能走出。

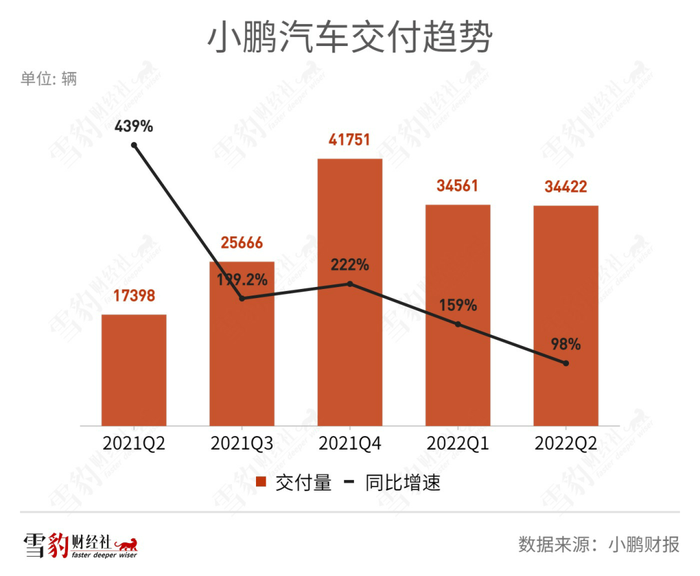

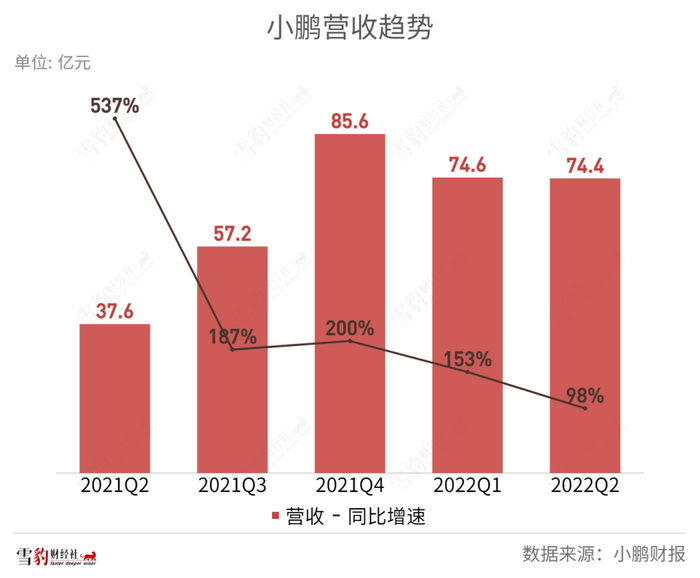

8月23日,美股周二盘前,小鹏汽车发布2022年Q2财报:交付量同比增长98%至34422辆,营收同比增长97.7%至74.36亿元。在传统淡季和疫情影响下,小鹏Q2仍然拿下了新势力销冠。

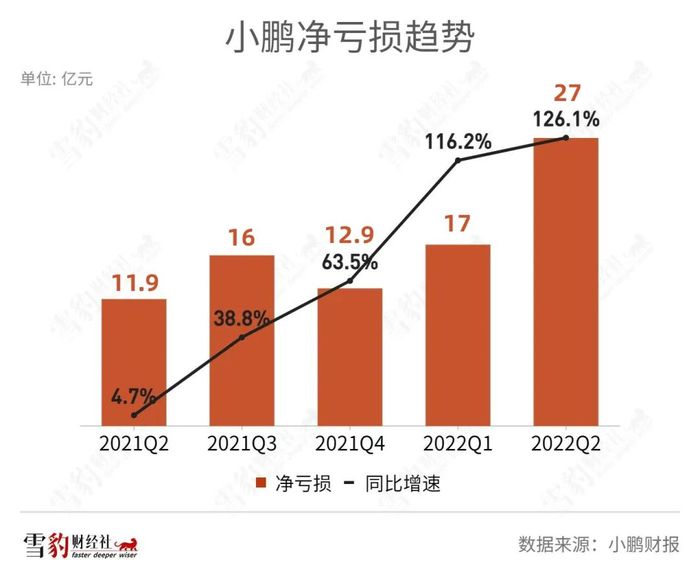

期内,小鹏净亏损同比扩大126.1%至27亿元,远超市场预期。这意味着,去年卖一辆车亏5万元的小鹏,第二季度卖一辆得亏7.8万元。

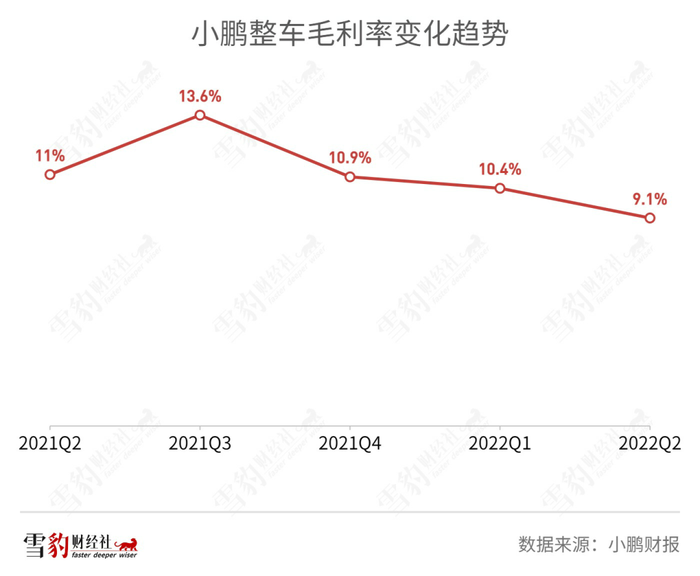

小鹏汽车CEO何小鹏曾表示,要将毛利率提升至25%。但近几个季度,由于在研发和销售网络上的投入,导致亏损加剧,毛利率也持续下滑(Q2为10.9%)。

与上季度相比,小鹏各项关键指标难言亮眼:

- 营收环比下降0.2%

- 净亏损环比扩大59%

- 毛利润环比下降1.3个百分点

- 汽车毛利率环比下降1.3个百分点

- 交付量环比下降0.4%

小鹏引以为傲的销量增速,也将在下一季度摁下刹车键。据财报披露的业绩指引:小鹏预计Q3交付量2.9万~3.1万辆,同比增长13%~20.8%,比市场预计少至少1.5万辆;营收预计68亿~72亿元,同比增长18.9%~25.9%,比市场预期少30亿元。

财报发布后,小鹏美股一度跌超13%,最终收跌10.81%至18.73美元,较今年高点已跌去64%。财报发布次日,小鹏港股早盘一度跌逾13%,刷新上市以来低位。目前,小鹏市值不到蔚来和理想的六成。

难治愈的亏损顽疾

卖得越多亏损越多,已成为小鹏难以治愈的顽疾。

连续四个季度蝉联新势力销冠,既让小鹏被赋予光环,也让市场紧盯了光环周围的黑暗:小鹏何时可以改善亏损局面?

主要产线位于珠三角的小鹏,是新势力中受上海疫情影响最小的企业。二季度,小鹏交付34422辆新车,在上季度给出的指引区间上限(3.1万~3.4万辆)。但这也是小鹏近5个季度交付量同比增速首次跌破三位数(98%),与去年同期的439%相比,失速明显。

交付量失速导致营收增速快速下降。Q2,小鹏营收增速从去年同期的537%骤降至98%,首次跌破三位数。

在市场更关心的盈利状况方面,小鹏也没能交出一份满意的成绩单。

二季度,小鹏净亏损同比扩大126.1%至27亿元,远超市场预期的亏损17亿元。财报显示,亏损大幅增加的主要原因,是二季度外币交易的汇兑亏损9.38亿元。简单来说,人民币贬值导致小鹏旗下以美元结算的子公司,持有的资产估值波动。

刨除汇兑损失,小鹏二季度亏损额与上季度基本持平,但同比扩大48%。

亏损背后是过低的毛利率。今年3月中旬,小鹏旗下车型的补贴前价格分别上调1.01万~2万元,部分车型涨幅高达3万多元。但二季度,小鹏汽车业务毛利率只有9.1%,同比和环比分别下降1.9、1.3个百分点,连跌三个季度。

小鹏称,汽车业务毛利率下降主要是由于电池成本增加,导致销售价格调整带来的收入增加被部分抵消。换言之,提价未能覆盖成本的上涨。

新能源汽车成本上涨,确实广泛影响了新势力的毛利率。但与蔚来和理想20%上下的毛利率相比,小鹏差距明显。

增长失速,亏损扩大,小鹏增收不增利的“病”靠什么来治?

紧咬牙关,先冲销量

何小鹏的长期目标是毛利率25%,但从短期来看,小鹏在盈利和销量之间,选择先冲销量。

为提振销量,小鹏紧咬牙关,甚至不惜“割肉”。今年5月开始,小鹏将此前选装价格2万元的NGP设为免费标配。(详见雪豹财经社《小鹏降价:一场饮鸩止渴的独角戏》)

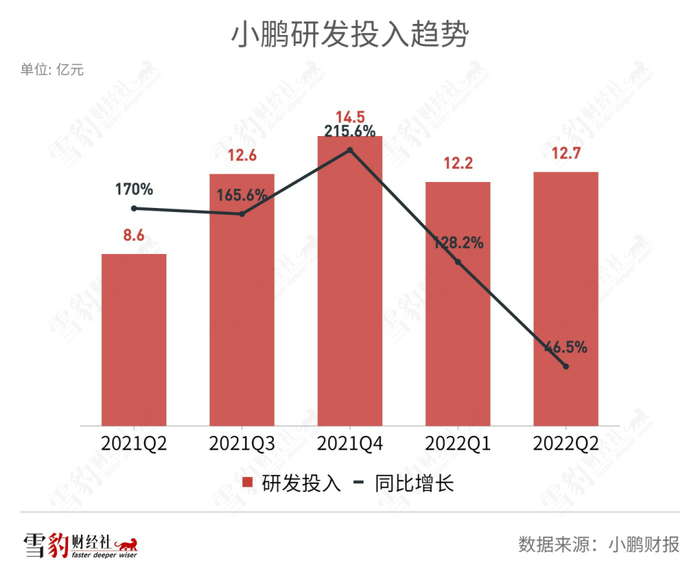

小鹏Q2销售成本同比增长100%至66.27亿元,与交付量增幅基本保持一致。以智能化为卖点的小鹏在研发上大举投入,同样拖累了毛利率。Q2研发投入12.65亿元,同比增长46.5%。虽然增速放缓,但研发投入仍占其营收的17%上下。随着新车G9和2023年两款新车型的推出,小鹏高昂的研发投入仍将持续。

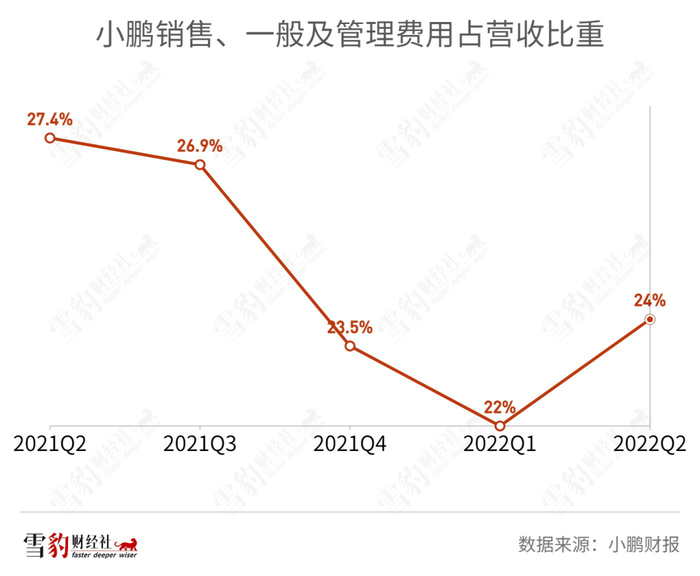

销售网络覆盖的城市多寡和密度,也是提振销量的关键点,小鹏在这方面不遗余力地加大投入。Q2的销售、一般及行政开支同比增长61.5%至16.65亿元,该费用占营业比重环比增加两个百分点,是近四个季度首次环比上涨。

财报称,这是由于销售网络扩大与相关人员成本及特许经营店销售佣金增加所致。截至2022年6月底,小鹏共拥有销售门店数量388家,比上季度增加了22家。

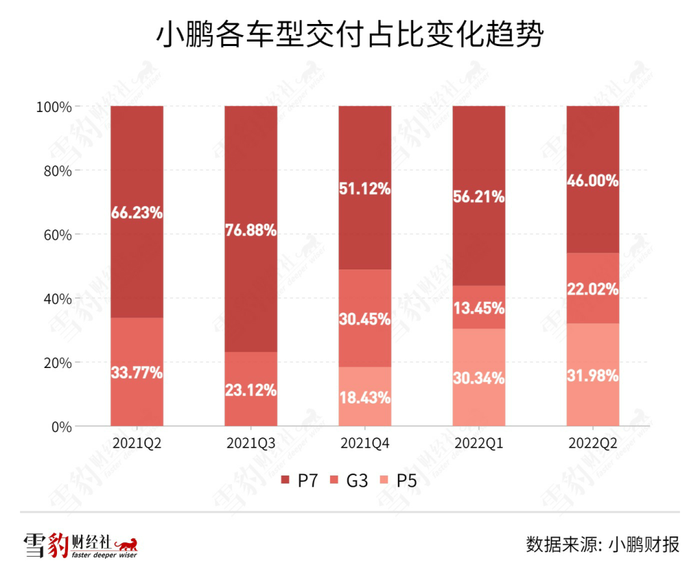

从定价策略来看,在G9之前,小鹏产品仍以低价走量车型为主。P7之后,小鹏于2021年四季度交付价格更低的P5。2021年7月,基础车型G3也开启了中期改款。

低端车型帮助小鹏增加了销量,但也挤压了毛利率最高的P7占比,让小鹏整体ASP(平均售价)进一步下降,毛利率继续被摊薄。第二季度,P7交付量占比环比下降10个百分点,让出来的空间大部分被价格最低的G3填补。因此,在P7涨价幅度远高于其他车型的情况下,小鹏二季度ASP依然环比下降900元。

小鹏将销量放到第一位的做法短期内不会动摇。面对持续亏损,小鹏在中报中提出了几个解决方案,其中将“提高销量、实现规模经济效益”放在首位,位于成本控制和外部融资之前。

G9:被不断稀释的药效

保有销量的同时,要想提升毛利率,汽车单价则尤为重要。小鹏明显将新车G9当做未来的希望。但目前来看,仅靠G9这一味药,尚难根治亏损顽疾。

G9定位为高端旗舰车型,价格势必成为旗下最高,若销量不错,有利于提升小鹏的毛利率。G9在24小时内接到2.2万订单,表现超过了当年的P7。但G9在9月上市,预计Q4才能交付,未来一个季度,小鹏仍面临销量和毛利率的双重考验。

新车会助推销量,也可能对旧产品线形成挤压态势。虽然G9与P7产品定位不同,但G9的预售仍然影响了一批车主的选择。

在财报中,小鹏对下季度交付指引颇为保守,预计Q3交付量仅2.9万~3.1万辆,同比增长13%~20.8%。刨除7月已经交付的1.15万辆外,8-9月平均交付不足万辆,增速创下小鹏上市以来的最低记录,且远低于市场给出的4.6万辆预期。这还是在7月已经进行了为期一个月的降价之后。

小鹏管理层将Q3交付量指引偏低归因于:市场的季节性因素、疫情影响下的供应链短缺,以及新品交付前部分消费者在等待比较。管理层表示,未来G9和新出的车型都定位于细分市场,不会出现与P7等轿车互相蚕食的现象。但从Q3指引来看,准车主们对新车的观望还是在一定程度上影响了交付量。

早先,小鹏G9预计4月上市,最终错后了近两个季度,直接影响了G9的年度销量。今年初,小鹏专家会议上,给G9设定的年销量目标为3.5万辆,目前仅剩下Q4一个季度,几乎是不可能完成的任务。据中信证券测算,G9在10月交付量可达6000~8000辆,稳态交付量为月均5000辆左右。这个数字与小鹏最初的设想相去甚远。

此外,小鹏G9还将面对理想ONE、L9和蔚来ES7等车型的竞争,这也是小鹏首次在高端价位与强敌同台竞技。

根据何小鹏的计划,小鹏2023年还将推出两款车型,其中一款是明年上半年推出的针对Model Y的竞品车型。多家媒体此前在报道中预测,该车型价格将高于G3、低于G9。但该款新车型是掀背式SUV,定位与G9有雷同之处,如果在价格区间或产品力上没能做到有效区分,势必也会对G9销量有一定影响。

新车G9承担了提升毛利率的重任,但其“药效”也在被不断稀释。交付错后、降价对品牌调性的影响、竞争激烈的市场环境等,都让G9的前路面临重重困难,也因此很难对小鹏的顽疾药到病除。

评论