文|MedTrend医趋势

2022上半年全球生物医药专利排行榜TOP100发布,上榜企业/医疗机构主要来自13个国家、组织或地区,美国仍然以52%占比排全球第一,中国首次超越日本,以10%占比位列全球第二。

专利主要涉及生物技术药、基因工程药物、疫苗、诊断试剂、微生态制剂、血液制品等技术领域。

在大健康行业,尤其是医药领域,“专利”直接决定了一款产品的盈利上限。药品专利保护期过后,将有大量仿制药与之竞争,而仿制药的价格往往不到原研药的1/20。因此“专利悬崖”成为悬在每个创新药企头上的达摩克利斯之剑。

历史上的每一款畅销药,几乎都甩不开“专利之争”;因为专利所有者有权对后来者“分一杯羹”。

然而,近期,医药专利制度走的最快、最完善的美国却饱受“专利制度反噬之苦”,或许现在正是中国创新药“建立制度、深度创新”的最佳时期。

01 PD-(L)1、CAR-T、ADC......畅销肿瘤药背后的专利之争

在大健康领域,有时候掌握关键性专利比专利数量更重要。使用关键专利的产品每年要拿出收入的一部分向专利拥有者分成。

因此,PD-(L)1(肿瘤)、CAR-T(肿瘤)、ADC等目前全球最赚钱的领域,专利诉讼也层出不穷。谁是那个手握关键专利,收“过路费”的“大富翁”?

PD-(L)1、CAR-T领域:BMS “单挑”默沙东/罗氏/阿斯利康/吉利德

目前,PD-(L)1和CAR-T是全球最“吸金”的医药领域,而BMS以缜密的专利布局,为所有“后来者”织了一张难以逃脱的天罗地网。

近5年来,BMS陆续将默沙东K药、罗氏T药、阿斯利康I药、吉利德Yescarta告上法庭,且多以胜诉告终,或成肿瘤赛道的最大赢家。

PD-(L)1:BMS专利网几乎“困住了”所有海外上市新品

目前全球共有13款PD-(L)1免疫检查点抑制剂获批,9款PD-1,4款PD-L1。

中国上市了全部的13款;

美国上市了4款,分别是默沙东Keytruda、BMS Opdivo、罗氏Tecentriq、阿斯利康Imfinzi。

而BMS已经将美国上市的默沙东、罗氏、阿斯利康一众 PD-(L)1产品全都告上法庭。

2017年,BMS胜诉默沙东,后者赔付6.25亿美元现金以及承诺在2026年前向BMS和小野制药支付专利费(前六年为销售额6.5%,后三年为2.5%)结束了专利纠纷。

2022上半年,K药以100.61亿美元的销售额再次登顶PD-(L)1市场,且以0.38亿美元的微弱差距低于修美乐,成为全球新“药王”的最有力竞争者。

2020年,BMS胜诉罗氏,后者为其PD-L1抗体Tecentriq(T药)与BMS达成和解协议,(包括支付3.24亿美元现金,以及未披露的专利费)。

2022上半年,T药销售额17.58亿瑞士法郎(约18.5亿美元)。

2022年,BMS起诉阿斯利康PD-L1抗体Imfinzi(I药)侵犯其八项专利权,目前正在审议中。

2022上半年,I药销售额12.94 亿美元。

在PD-(L)1领域,BMS的火力十足来自于日本科学家本庶佑和小野制药2001年申请的一项国际专利,规定只要特异性与人PD-(L)1蛋白结合,就侵犯了其专利权;而这基本“横扫”了所有PD-(L)新药,因此几乎“告一个成一个”。

2005年,Medarex与小野制药合作开发PD-(L)1药物;

2011年,BMS收购了Medarex。

2022上半年,O药销售额39.86亿美元;但或许BMS收到的PD-(L)1专利费就达数十亿美元。

CAR-T:BMS专利涵盖二代CAR-T两大主流设计

在CAR-T领域,BMS收购了Juno后拥有US7446190、US8399645B2的所有权。

2018年新基以90亿美元收购Juno;

2019年百时美施贵宝收购了新基。

虽然专利布局范围没有 其PD-(L)1那么广泛,但是作为CAR-T二代技术最主流的两大设计也对目前已上市的大多数(二代技术)CAR-T产品有所影响。

2015年,诺华在其F-I-C CAR-T疗法Kymriah(CTL-019)上市前,已先与BMS/Juno达成和解,支付1200万美元费用以及后续专利使用费。

2017年,BMS/Juno对吉利德/Kite提起诉讼,称其侵犯了其US7446190技术专利。如BMS胜诉,吉利德/Kite将向BMS/Juno在2024年专利到期前,支付现金赔偿以及其产品27.6%销售额。

2021年,法院判吉利德/Kite胜诉;

2022年6月,BMS向美国最高法院提起诉讼,要求重新审理;目前未完待续。

BMS在CAR-T二代技术的两大设计专利(US7446190、US8399645B2)究竟是什么?

(US7446190)是纪念斯隆凯特琳癌症中心申请的CD28共刺激信号域专利,T细胞被激活需要一个共刺激信号,CD28是最早被发现的共刺激分子受体,也是T细胞上最强的共刺激分子受体;

(US8399645B2)是圣犹达儿童研究医院申请的专利,该专利涉及使用抗CD19单链抗体和同时包括了4-1BB和CD3ζ的所有嵌合抗原受体的多核苷酸。意味只要CAR产品针对CD19靶点,且同时包括了4-1BB和CD3ζ就侵犯了该专利,而目前全球已获批的8款CAR-T疗法里有6款都是基于CD19靶点。

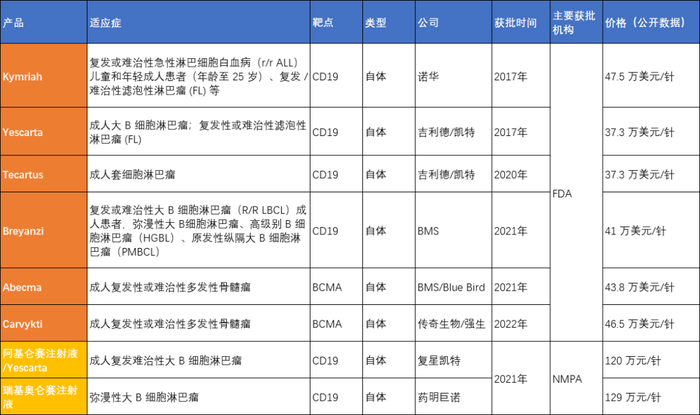

截止2022年3月全球获批CAR-T产品

2022上半年,吉利德/Kite靶向CD19 CAR-T疗法Yescarta销售额5.06亿美元,是全球CAR-T销量之王。如果此后BMS再次胜诉,那想必也是一笔可观的收入。

综上所述,拥有关键技术专利,不仅使药企有机会创造“药王”,还能收取专利使用费“躺赚”。

ADC领域:Seagen vs 第一三共,一个“连接子”专利引发的血案

8月12日,ADC赛道一项历时两年的专利诉讼,涉及近来最火的ADC药物Enhertu,三审终于尘埃落定,法院宣判原告Seagen败诉,理由主要是“诉讼时效,以及双方对于合同的解释分歧”。

作为多特异性药物里技术比较成熟且市场非常广阔的细分领域,在短短两年内,ADC已成为继PD-(L)1后全球最火热的赛道。其中,第一三共和阿斯利康联合开发的Enhertu,被Nature预测三年左右将以超过60亿美元销售额登顶全球ADC市场(占比40%份额)。

而作为第三代ADC技术代表,本次专利诉讼的被告Enhertu从一开始就显现出“神药”潜力,三年已拿下6个适应症,并涵盖乳腺癌、胃癌、非小细胞肺癌三大癌种。

2020年10月,Seagen对Enhertu的拥有者第一三共提起了侵权诉讼(一旦第一三共败诉将赔偿Seagen 4182万美金,且每年向Seagen支付专利使用费,直到2024年该专利过期)。而目前终审结果是Seagen败诉。

2022年4月,一审第一三共败诉;

2022年7月,二审第一三共败诉;

2022年8月,终审第一三共胜诉。

Seagen和第一三共的恩怨情仇要追溯到14年前的一次授权合作。

2008年,第一三共授权引进了Seagen ADC技术平台,几年后因没有成功商业化产品,双方宣布合作结束;而此后,第一三共独自继续研发ADC药物。

2019年,第一三共推出了Enhertu等重磅产品。Seagen认为其产品"连接子"源自于此前授权技术的改进,侵犯了其专利(US10808039B),将其告上法庭。

2022年8月,法院判决被告第一三共胜诉。Seagen当日股价即下跌5%,或许还将影响其与默沙东潜在的400亿美元并购交易。

在ADC领域,Seagen是技术领军企业,拥有超过100项专利族,且专利类型覆盖化合物、序列、医药用途和组合物等非常全面;主要涵盖的靶点信息包括:CD40、CD70、CD30、HER2、CD33等,主要在肿瘤治疗领域。此外,从已获批的14款ADC上市药物来看,超过30%是与Seagen合作开发的。

截止2022上半年全球获批ADC产品

然而区别于单抗,多特异性药物因为本身结构的复杂性,对于专利申请要求更为细致严谨。以ADC药物为例,其专利布局就涉及三个部分:抗体、连接子和小分子毒素。因此,往往失之毫厘差之千里,一个小小的限制条款或将成为专利诉讼成败的关键因素。

02 美国 vs 中国,专利制度大不同?

一个国家对于知识产权的保护很大程度将影响产业的创新发展。美国作为全世界法律法规最完善的国家,其制度演变也引领了全球趋势。

美国申请专利主要有三种途径:

1、直接向美国申请专利(需要在中国专利局预先做保密审查,保密审查通过后,即可直接向美国申请专利);

2、通过巴黎公约向美国申请专利(优先权只有12个月);

3、通过PCT《专利合作条约》向美国申请专利(优先权可以达到30个月)。

其中,PCT《专利合作条约》不仅是中国创新药企包括恒瑞医药、百济神州等出海的首选,也是外资企药企在中国申请专利的主要途径。

申请人可以通过PCT途径向全球几乎所有国家申请专利,即在本国申请日起30个月内向目标国知识产权局提出进入申请。

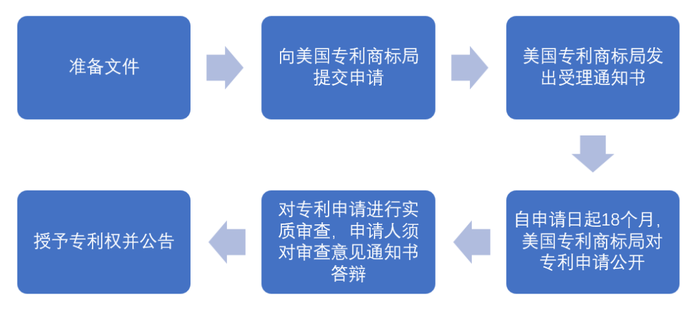

美国专利申请流程

中国专利申请流程和美国大致相同,但是相关法律制度从2001年加入WTO才开始与国际接轨。

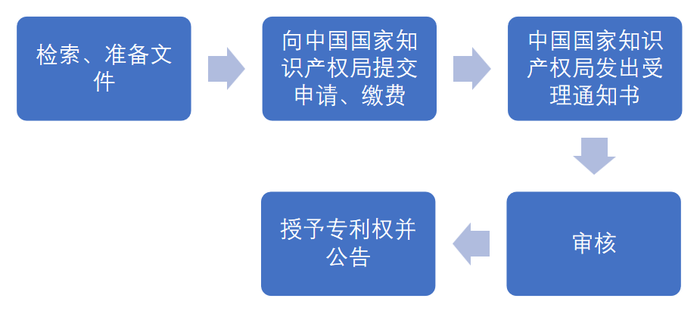

中国专利申请流程

制度率先完善,成为美国医药创新的重要推手

1951年,美国颁布了《处方药法案》,规定药企研发一款创新药的收益远超过仿制药;这一法案极大促进了美国药企研发创新。

1980年,美国《拜杜法案》颁布,其意义在于规定个体和企业单位也能享有国家资助的科研专利权,意味着高校和其他非盈利机构的科研项目同样享受专利保护,能进行商业交易;激励了基础医药科研产业转化。

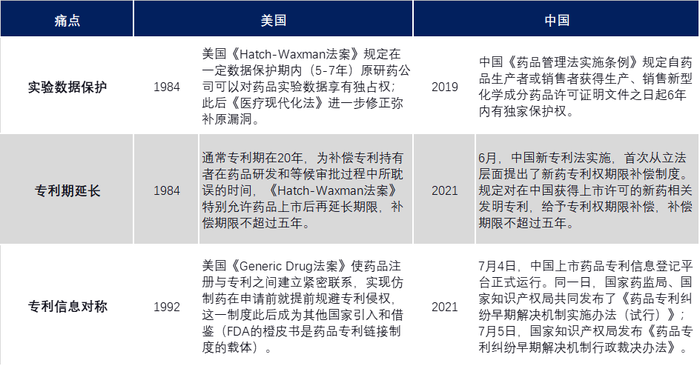

区别于其他产业,创新药从概念形成,到数据支撑、临床前试验、临床试验、商品化等每个阶段几乎都需要申请专利保护,且所聚焦的知识产权重点不一样。因此“实验期数据保护、专利期延长、上市后专利纠纷”成为创新药企关心的三大痛点。

1984年,美国率先通过了《Hatch-Waxman法案》,该法案首次设计了药品链接制度。

1992年,通过《Generic Drug法案》使药品注册与专利之间建立紧密联系,首次完善了药品专利链接制度,以药品实验数据保护制度、药品专利期限延长制度、橙皮书制度等直击三大痛点。

这一系列法规实施效果显著,2000年,美国创新药数量占全球45.9%,首次超越欧洲成为全球最大创新药来源,并保持至今。

制度落后25年,中国医药创新长坡厚雪

中国药品专利链接制度比美国晚了25年。

2017年9月,中国CDE发文针对《中国上市药品目录集》(中国版橙皮书)公开征求意见;

2017年10月,中共中央办公厅、国务院办公厅联合印发《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》中首次提到了药品专利链接制度的整体设计框架。

中美专利链接制度对比

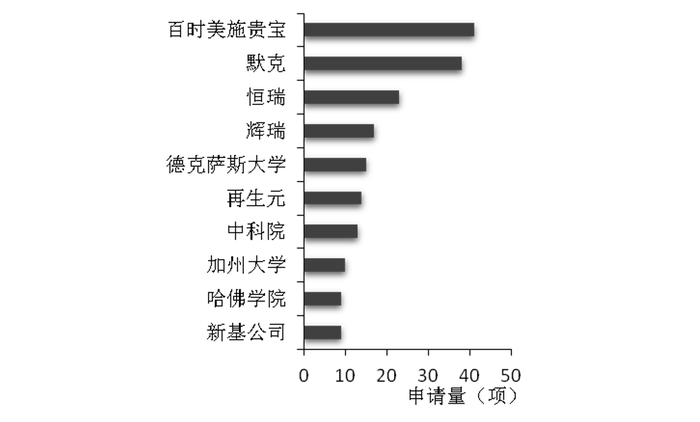

2021年7月,探索多年的中国药品专利链接制度终于与国际接轨,中国也开启医药创新的加速器。然而截止目前,在中国市场申请医药专利的前五名只有恒瑞一个上榜。

中国医药领域专利申请排名

曾经的研发一哥恒瑞,仍然是专利布局最多的中国药企。2022上半年以231项专利位居全球医药专利榜第13位。而现研发一哥百济神州以60项专利位居第66位。

03 专利保护的“双刃剑”——美国制度迎“拐点”

对于中国来说,专利制度的“双刃剑”体现在:

一边是相关制度完善太晚,造成医药创新的相对落后。

另一边是仿制药市场活跃,以及对于原研药市场价格回归本质。比如从2019年开始的国家带量采购,已经进行到药品第七轮,涉及化学药、生物药、胰岛素等各大类别;医疗耗材第三轮,涉及心血管支架、骨科关节、骨科脊柱以及即将展开的种植牙等;平均降价超过50%,最高降价近99%。

对于美国来说,完善的专利保护制度,使其专利期内的新药在各自适应症上形成“小型垄断”。犹如双刃剑,一边催化了美国创新药发展,另一边也成为美国药企高枕无忧提升药价的重要因素。

直到近期,气球终于引爆,这一被全世界争相模仿的专利保护制度,被美国律师和科学家批判为“过时的制度”,非但没有加速创新反而造成大规模浪费,由此导致的高昂药价在过去5年致使3400万美国人失去了家人和朋友。

批判者认为,美国药品专利制度为创新药企赢得了更多“吸金”时间,而对于患者似乎并无帮助。

自2012年以来,美国药价上涨了约68%;于此形成对比的是,美国专利商标局研究发现,2005-2015年期间,78%新申请的专利都来自老药。

比如,艾伯维为药王修美乐建立的“专利墙”有超过245项专利,而89%是在该药获批后申请的,据统计其延长的垄断期或将使美国患者多花费至少144亿美元。

本月12日,美国众议院以220票赞成、207票反对的结果通过了一项新法案,首次以立法形式降低医保药品价格。该法案还包括许多强制药企参与的严厉措施,比如每天罚款100万美元等。

从专利角度来看,中国创新药企的出海之路,获得监管局批准上市只是敲门砖,上市以后还将面临海外专利的“洪水猛兽”冲击。

以PD-(L)1为例,BMS/小野制药在中国申请的相关专利因为细致到六大氨基酸序列,因此在中国市场未涉及相关专利诉讼。而一旦中国PD-(L)1产品在海外获批,或也将面临相关专利诉讼。

评论