文|一刻商业 栗不旬

编辑|周烨

瑞幸咖啡近期发布的财报,受到不少关注。

继2022年一季度瑞幸实现史上首次经营性盈利后,关于瑞幸能否延续这一态势真正起死回生,外界一直在期待答案。

近期,瑞幸咖啡披露最新财报,二季度,瑞幸净亏损1.15亿元,但值得注意的是,净亏损的1.15亿元中主要由于包括2.77亿元人民币的股权诉讼支出,以及应税收入的所得税费用1.02亿元。剥离股权激励费用、准备金等因素后,Non-GAAP(非美国会计准则)口径下,瑞幸二季度实现净盈利,净利润为2.68亿元,同比增长了约190%。

这也意味着,如果没有诉讼支出等费用,瑞幸二季度已实现了盈利,并且几乎各项数据都在同比增长。按照瑞幸目前的业务发展节奏,盈利或许指日可待。

自瑞幸的2022年二季报一公布,“咸鱼翻身”“炼狱级逆袭”“暴打星巴克”等词汇在网络上接踵而来,甚至出现瑞幸或许会在第三季度反超星巴克、坐稳国内咖啡市场头把交椅的声音。

从财务造假、退市到扭亏为盈、咸鱼翻身,瑞幸从至暗时刻走到柳暗花明属实不易,似乎离重回纳斯达克又更近了一步,但是,“捧”瑞幸也不必过于着急。

基于中国这一市场,瑞幸与星巴克之间的单季度营收差距在收窄,但在星巴克千亿市值面前,瑞幸远还没有超越的程度。

如今的瑞幸又走回了“爆雷”前高调营销、大规模开店的老路,二季度末,瑞幸门店总数量达到7195家,再创新高。凭借这一打法让瑞幸短时间内迅速出圈,占据市场,但风险也随之而来,营销大于产品本身、加盟商的口碑崩塌等等……

对于一家长期亏损、还在重新起步阶段的企业而言,证明自己的商业模式的持续性或许比超过星巴克更有价值。

01 瑞幸赚钱了,但不用“神化”它

瑞幸开始赚钱了。

从瑞幸二季度财报的来看,几乎各项数据都在同比增长,在一季度扭亏为盈的基础上,不少关键数据仍实现了快速的增长。

二季度,瑞幸的总净收入32.99亿元(约4.932亿美元),同比增长72.4%,环比增长也达到了37.18%。继2022年Q1首次实现经营利润转正后,瑞幸的盈利能力持续提升。剥离股权激励费用、准备金等因素后,非美国会计准则口径下,瑞幸二季度实现净盈利,净利润为2.68亿元,同比增长了约190%。

此外,瑞幸的赚钱能力也在变强,营业利润和营业利润率均实现激增,二季度,其营业利润为3.426亿元,营业利润率为10.4%,分别同比增长13.5倍和7.667倍,环比分别增长了272%和171.5%。

交易用户数也在增长,二季度瑞幸平均每月交易用户已达到2071.2万人,同比增长68.60%,环比增长29.65%。

瑞幸最新财报数据一经披露,瑞幸在粉单市场的股价应声大涨近12.5%,同时瑞幸的市值也一度突破45亿美元,这比2019年上市当天的42.5亿美元市值还高。

尤其是这一业绩与老巨头、老竞争对手星巴克相比,更具传奇色彩。

在瑞幸披露业绩的前几天,星巴克也公布了截至7月3日的2022财年第三财季(4月3日-7月3日)报告,第三财季,星巴克总营收81.5亿美元,同比增长9%;净利润9.1亿美元,同比下降20.9%。

在中国市场上,星巴克的业绩表现更“惨烈”,第三财季,星巴克中国营收5.4亿美元,同比下降40%。也就是说,单看中国市场,瑞幸和星巴克中国的营收已经缩减至4亿元左右。

中国作为星巴克的第二大市场,星巴克在中国市场的颓势早已显现。财报数据显示,第三财季,受到客流量下降43%和平均客单价下降1%的影响,星巴克中国同店销售额下降44%,而从2021第四财季至2022财年第二财季,星巴克中国市场同店销售额一直在持续下跌,分别同比下降7%、14%、23%。

一个在逆势增长,一个在暴跌,因此“瑞幸要打败星巴克了?”等声音大量涌现。不可否认,在中国市场上,瑞幸与星巴克之间的营收差距在渐渐缩小,甚至在门店数量上瑞幸早已超过星巴克。

但退一步来看,单以一个季度的数据做对比,便说瑞幸超越、吊打星巴克,恐怕还为时尚早。

在今年第二季度,上海、北京等一线城市受新冠疫情影响严重,而星巴克在中国市场的门店主要开在一线城市,这导致其大量门店因疫情影响关店,这影响了其客流量和销售额。

星巴克门店,图/星巴克中国官方微博

星巴克临时CEO霍华德·舒尔茨也表示,中国市场业绩下滑这主要归因于中国与COVID-19相关的限制,以及来自中国的外币换算影响。

当然,在二季度瑞幸同样受到疫情的影响,许多门店也暂时关闭,但相对而言,瑞幸的城市布局更加分散、下沉,该季度受到新冠疫情的冲击没有星巴克严重。

如果看今年第一季度数据,星巴克在中国市场收入达到8.6亿美元(约56亿人民币),而瑞幸咖啡的营收为24.05亿元。星巴克的营收是瑞幸的两倍。

此外,瑞幸与星巴克的经营模式和主要面向的客群存在显著差异。

星巴克注重线下门店的体验,主打第三空间概念,这也导致疫情期间不能提供堂食的星巴克吸引力大打折扣,线下空间消费更容易受到疫情的影响,瑞幸更以性价比高吸引用户,更多用户以外卖或者自提的方式消费,所以疫情导致的不能堂食对瑞幸的冲击相对较弱。

瑞幸确实赚钱了,但说它超过星巴克大可不必,与星巴克近 1000 亿美元市值相论,瑞幸仍在追赶。二者虽同属咖啡赛道,但在国内市场上的定位却大不相同,况且,随着瑞幸越来越下沉,真正的对手早已不是星巴克。

02 瑞幸还没完全证明自己

除了赚钱外,瑞幸财报中还有一个亮眼的数据——门店。财报数据显示,瑞幸二季度门店总数量达到7195家,到达新的巅峰。

瑞幸咖啡董事长兼CEO郭谨一也表示,门店的持续高速扩张是二季度业绩增长的原因之一。

瑞幸的拓店速度到底有多快呢?去年全年瑞幸新开门店共1221家,而仅仅在今年上半年,瑞幸已经开出1171家门店,已经逼近去年全年。

瑞幸成立初期便一直以大规模开店的打法抢占咖啡市场,时至今日,瑞幸不仅仍在走老路,并且走得更勇猛。今年2月,瑞幸CEO郭谨一在内部信中透露,瑞幸1月新开门店360家,超过了退市前的开店速度。

瑞幸仍在疯狂拓店,速度已经超越星巴克。瑞幸本季度内门店净增615家,而上一季度星巴克在中国市场上新开门店只有107家,仅是瑞幸的六分之一。

瑞幸咖啡门店,图/瑞幸咖啡官方微博

有接近瑞幸的人士对36氪表示,瑞幸2025年的门店目标是上万家,意味着在接下来的两年半时间内还需要再开出2800家店。

其实,瑞幸之所以能延续此前大规模开店扩张的打法,很大程度得益于瑞幸的加盟政策。

财报显示,截至二季度,瑞幸自营门店4968家,占比超过六成;加盟门店数量2227家,占比三成多。

近两年来,瑞幸加盟店的数量增速持续超过自营店。2021年,瑞幸新增加盟店753家,接近新增自营店数量的两倍,2022年二季度,新增加盟店的数量仍多于自营店,分别是322家、293家。

再来看门店的营收贡献,二季度,在瑞幸32.99亿元的收入中,瑞幸自营门店收入23.31亿元,同比增长52.4%,加盟门店的总收入约为7.78亿元,同比增长178.37%。

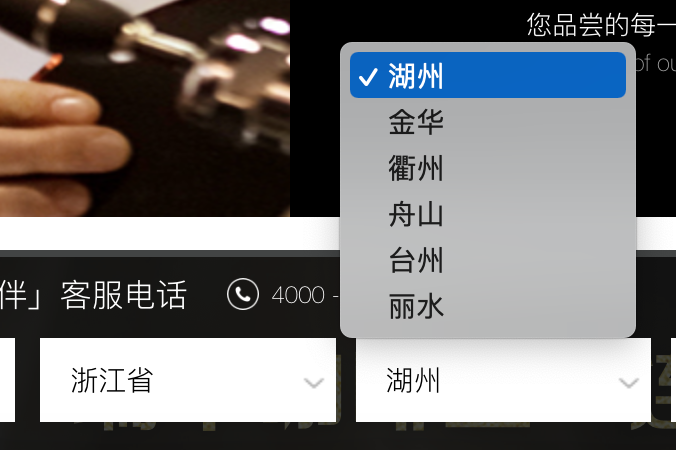

瑞幸的加盟政策于2021年初重新启动,据瑞幸咖啡披露的合作详情中显示,前期没有加盟费用,加盟方需支付瑞幸咖啡提供的前期投入总费用在35-37万之间,具体包括装修费用11-13万、生产设备19万左右以及保证金5万元,开放加盟的城市更多是三、四线及以下城市。

瑞幸加盟城市,图/瑞幸咖啡官网

从二季度财报来看,瑞幸加盟门店的总收入7.78亿元中,原材料收入5.03亿元,佣金分成1.05亿元,由此可见,目前加盟店对瑞幸的“贡献”大部分来自于原材料的采买,分成收入占比较低。

通过加盟联营的模式,瑞幸降低了租金、人员管理等成本压力,这对于想要迅速占据到更下沉的城市的瑞幸而言,确实是一步好棋。

但加盟模式的弊端早已被过往众多品牌暴露——对于品牌而言,加盟门店的收入主要来自原材料和设备销售,由于总部对门店管理和运营缺乏完全掌控,易导致产品品质问题、口碑翻车等问题,影响长久建立的品牌形象和口碑。

此外,瑞幸的加盟店大多仍在成立初期,尚未实现规模化盈利,由于瑞幸开放的加盟店主要是三线以下城市,不仅要面临“小镇青年”对咖啡的接受度考验,还要接受下沉市场头部玩家蜜雪冰城等的直面冲击,瑞幸的加盟门店能否长久经营下去并实现盈利,还有待时间验证。

疫情对线下实体行业的冲击仍在继续,瑞幸大规模开店通过原材料收入获得短时间内的收入,但于瑞幸本身,加盟店模式尚不算成熟的发展模式,在这种情况下进行如此激进的店铺扩张,其中的风险性不得不正视。

03 低调前进,或许比高调营销更适合瑞幸

瑞幸尚处在重新起步阶段,因财务造假导致的债务危机、罚款等负面影响,仍然是萦绕在瑞幸身上的负面印象。

在“爆雷”之前,瑞幸无孔不入的营销方式让其在短时间内快速提升了品牌知名度,打开了市场,但也埋下了隐忧,在财务造假事件爆发后,瑞幸的品牌声誉跌入谷底。“爆雷”后的瑞幸,门店扩张和广告宣传都不似从前,明显放缓。

再看今天的瑞幸,刻在骨子里的营销DNA似乎又活跃了起来,跨界联名、各种热点招式玩得不亦乐乎,甚至有网友评价到“没有瑞幸蹭不到的热点”。

今年初始,瑞幸2022年推出的新品“花魁系列”,所谓“花魁”是一款产自埃塞俄比亚的精品咖啡豆,瑞幸官方称,由于该咖啡豆产量稀少,全中国每年一共从非洲产地进口190多吨花魁咖啡豆,仅瑞幸采购总量已超过90吨,已成为埃塞“花魁”在中国的超大买家。产品一经推出,便一杯难求,又在与当当网创始人李国庆的“互怼”中,让花魁咖啡更加出圈。

前不久,在GQ实验室一篇《红了》的文章刷屏爆火之后,瑞幸紧跟节奏,将“美是美式”的红色改成具有瑞幸标识的蓝色,蹭了一波热点。

要数今年瑞幸最火出圈的产品,当属瑞幸与与椰树椰汁联名推出的椰云拿铁,两大知名品牌梦幻联动,叠加独特“土味”的外包装,瞬间刷爆社交话题,成为年轻人打卡拍照的爆款。

椰云拿铁,图/瑞幸咖啡官方微博

毫无疑问,营销的出圈助推了瑞幸爆款产品的形成,进而带动销量的增长。官方数据显示,椰云拿铁首发日就创下单店销量超130杯,总销量超66万杯。2022年第二季度财报中,椰云拿铁更是作为亮点被提及,截至6月30日,该单品总销量超2400万杯,门店总收入高达4亿元。

当年一杯生耶拿铁让瑞幸“死里逃生”,瑞幸想要复制生耶拿铁的成功无可厚非,不过,爆款产品可遇不可求,2022年上半年瑞幸共推出68款新品,平均不到每3天推出一款新产品,但只有椰云拿铁算是真正爆火。

此外,由于茶饮行业壁垒较低,一旦产品营销出圈之后,极易被模仿,新品的号召力也会随之减弱。在瑞幸的生耶拿铁爆火后,众多茶饮品牌均推出类似产品,这也意味着,仅仅依靠生耶拿铁,瑞幸无法打造属于自己的竞争壁垒。

更何况,如今国内咖啡市场异常拥挤,不仅有Tims、蓝瓶等外国知名咖啡品牌的渗透,Manner、Mstand等精品咖啡品牌的悄悄崛起,奈雪的茶、喜茶与蜜雪冰城等也开始推出咖啡饮品,不断内卷的竞争环境下,只会更加考验瑞幸的商业模式。

整体而言,瑞幸尚处在重新起步阶段,目前仍然需要解决遗留的财务造假的问题,要想重获资本市场和消费者的信任,瑞幸都还需要走很长的路。

高调营销或许能让瑞幸在短时间内走得更快,但不一定意味着会走得更稳。比起高调营销、大规模开店,扎实打造竞争壁垒、低调奔跑或许更适合现在的瑞幸。

评论