文|开菠萝财经 回舟

编辑 | 韩墨

“潮玩第一股”泡泡玛特近一个多月过得有点忐忑。

一切要从7月股价大跌开始说起。7月11日-7月19日,泡泡玛特股价一路狂泻,18日盘中一度低至跌超16%,最后报收22.3港元/股,系上市以来新低。直到7月20日,其股价才略有回暖。

8月25日,泡泡玛特发布2022年中期业绩报告。2022年上半年,泡泡玛特营收23.59亿元,同比增长33.1%,经调整后净利润(下称净利润)3.76亿元,同比下降13.5%,且毛利率仍在下降。

受到当天港股恒指大涨的市场情绪带动,多数科技股大幅走高,截至收盘,泡泡玛特股价也获得了6.39%的涨幅,报收19.3港元/股,但这仍然没能挽回自2021年2月以来其股价总体走低的趋势,一度最高冲到107.34港元的股价如今已经下跌到不足20港元。

业内人士认为,泡泡玛特的股价下跌,主要是市场认为其增长潜力有限。在过往财报及市场表现中,可以看得出泡泡玛特增长不及预期,引发外界对于泡泡玛特是否已经到顶的猜测。

1500亿港元的市值成为过去,摆在泡泡玛特面前的问题还有很多。形式上,盲盒逐渐老去;内容上,IP生产耗成本、耗力、占库存、增长慢;大环境上,消费一旦出现低迷状态,潮玩这种非刚需用品很容易被抛弃。

本文将以泡泡玛特作为一个切面,透视中国潮玩市场现状。

“没钱了,谁还买泡泡玛特?”

从最新财务数据上看,泡泡玛特的营收保持攀升,但增速放缓,净利润与毛利率均出现同比下降。

2022年上半年,泡泡玛特营收增速为33.05%,同比降幅达83.75%。拉长到年度来看,如下图所示,2021年,泡泡玛特总营收为44.9亿元,同比增长78.7%。对比之下,2018年和2019年的营收增速分别为225%、227%,2020年出现大幅下滑,2021年虽有所回升,但还远远没恢复到以前的水平。

制图 / 开菠萝财经

净利润方面,2022年上半年为3.76亿元,同比下降13.5%。从过去三年的年度数据来看,泡泡玛特的净利润分别为4.51亿元、5.9亿元、10.02亿元,2020年同样是转折点。泡泡玛特能否保持年度净利润的上涨以及增速,还要看2022年下半年的表现。

制图 / 开菠萝财经

毛利率方面变化最大。2022年上半年,泡泡玛特毛利率为58.1%,去年同期为63%。从年度数据来看,2017年-2021年,其毛利率分别为47.6%、57.9%、64.8%、63.4%和61.4%。2019年是其“高光时刻”,此后连续两年,毛利率都在下降。

这或许意味着泡泡玛特赚钱越来越不容易。同时,其销售成本从2020年的9.19亿元上升到2021年的17.32亿元,同比增长88.4%。2022年上半年,这一数据为9.88亿元,同比增长51%,仍是居高不下。

中期报告指出,2022年上半年,泡泡玛特毛利率下降的原因主要是包含自有IP、独家和非独家IP在内的自主产品的毛利率有所下降。展开来讲还是工艺复杂、原材料价格上涨等成本因素导致。

7月17日泡泡玛特曾发布管理层业绩交流会议纪要,对成本增长做了解释。

原因主要有三。一是潮玩工艺愈发复杂,拆件数量较去年同比增长60%,同时模具同比增长70%。二是上半年采购成本同比上升,上半年上市的产品多数都是2021年已经下厂开发的订单。主要原材料像PVC较2020年上涨30%,人工成本较2020年同期上涨40%。三是模具成本增加,模具费用较去年同期增长70%左右。此外,因人工、宣传、仓储、疫情线下店关闭关停等产生的费用也拉高了成本。

7月15日,泡泡玛特发布的盈利预警公告称,除了因前期业务扩张导致费用增长,净利同比下滑,2022年上半年暂停了部分区域若干线下店铺和机器人商店的运营、线上销售受疫情影响、客流量及消费者消费意欲减弱,也都让泡泡玛特业绩出现波动。

零售领域,潮玩还需要保证库存量。碰上消费疲软、渠道受限、物流受阻的情况,这些库存也由安全感转为拖累。

泡泡玛特2021年财报中说,2021年其存货共计7.89亿元,是去年同期的3倍有余。对此,泡泡玛特也解释,是通过增加产品库存以满足不断增长的产品需求,存货周转天数也从2020年的78天增加到2021年的128天。而2017年-2019年,这项数字为49天、45天、46天。

业务扩张、IP数量和新品的增加、备货需求都是不可否认的客观原因,但结合当下的消费形势,存货多、周转长,对主做非刚需性消费品的公司来说,无疑也是一种压力。

“都没钱了,谁还买泡泡玛特?”一位网友在某论坛发出了这样的感叹,一语道破了导致泡泡玛特之困最直接的原因。

2021年,泡泡玛特会员复购率为56.5%,对比2019年的58%,虽只下降了不到2%,但在各路分析机构都认为潮玩市场规模会越来越大之时,泡泡玛特作为头部企业,若复购率持续下滑,恐怕不是好事。

“消费大环境带来的影响肯定是有的,另外我认为类似泡泡玛特这种业务的可持续性是存疑的。”消费赛道投资人顾江表示,所有的新消费品牌基本都一样,这一部分消费支出就不是刚需。所以也不难理解,为什么如今盲盒容易第一个被抛弃。

龙龙是入坑两年多的泡泡玛特“忠实粉丝”,但现在也很久没有买盒了。他给出的理由很简单:“以前就是图一乐才买,现在消费形势不太好,泡泡玛特的乐趣也没剩多少了,干脆就不买了。”

简单来说,泡泡玛特或是整个潮玩行业的处境就是,可能暂时没人买,但我还得硬着头皮继续做,而且还要做得更好。要做得更好,就自然会涉及源源不断的成本投入,同时带来积压的库存,等到消费者购买意愿再次转暖的时候,才能看到回头钱。

模式之困:盲盒不再有新鲜感

一直以来,泡泡玛特对外讲的故事都是,自己是一家做潮玩的公司,而不仅仅是做盲盒。但不可否认的是,盲盒曾是泡泡玛特业务中非常重要的一部分。

当年泡泡玛特的招股书中显示,2017年、2018年、2019年,以及2020年上半年,泡泡玛特的盲盒产品销售产生的收益分别为9140万、3.596亿、13.592亿和6.887亿元,分别占同期泡泡玛特总收益的57.8%、69.9%、80.7%及84.2%。

盲盒,扛起了泡泡玛特一大半以上的营收,并且这种依赖性有不断攀升之势。如果盲盒卖不动,会直接影响到泡泡玛特的业绩表现。

虽未有最新的盲盒销售数据披露,但回看这几年来盲盒市场的走势,2019年,也就是泡泡玛特靠盲盒吸金13.59亿元的那一年,算是盲盒的高光时刻。当年,天猫国际发布的《95后玩家剁手力榜单》中显示,我国每年有20万消费者在盲盒上花费超过2万元。

随着盲盒概念的普及,以及新入局者的不断增加,“万物皆可盲盒”成为趋势,泡泡玛特虽已经积累起一定用户心智,但也很难抵抗盲盒消费者忠诚度不高的宿命。

“新鲜度很重要。没玩过的时候觉得很新鲜,新消费者就比较多。但随之会出现硬核粉丝和普通消费者的分化,泡泡玛特的规模扩大,主要不是来自于硬核群体,而是来自于普通消费者。”顾江表示,硬核群体对于泡泡玛特的破圈、宣传和维系很有价值,但由于大部分人没那么硬核,所以很容易流失。

艾媒咨询此前发布的潮玩和盲盒相关报告中也指出,中国盲盒行业发展会遭遇到用户流失风险的挑战。数据显示,超过3成受访网民认为盲盒噱头过大,产品本身缺乏实用性,超过2成用户认为价格不合理。

泡泡玛特招股书中提到,泡泡玛特盲盒的平均价格为77元。对比同为潮玩企业的52toys、TopToy等盲盒价格,均价也都在50元-70元,鲜有40元往下的价格段。本就被消费者嫌贵,去年开始,泡泡玛特的几款新产品均涨到69元往上。

除了价格,消费者抱怨的还有质量和服务问题。社交平台上不少消费者反映,Dimoo新款的品控不好,经常遇到上釉不匀、有污点划痕的情况。还有一位消费者表示,最近一段时间泡泡玛特的操作让很多玩家不满,售后慢不说,他还举例,在展会才能买到的吊卡(指明盒,价格通常比盲盒贵),被直接放到直播间促销的满赠里面,让苦心去展会收吊卡的玩家很不平衡。

值得一提的是,盲盒还有一个隐秘的价值点,就是在二手市场。但最近的情况是,二手市场也不香了。

龙龙曾在泡泡玛特消费了三万多块钱。他的习惯一般都是“端盒”,即一次性买一整套。比起单独抽盒的消费者,龙龙这样的玩家大多是看准了热门盲盒在二手市场的溢价空间,以及隐藏款的升值空间。行情最好的时候,他在二手平台能一百多块钱出掉一个热门款盲盒,翻倍赚。“有一款69块钱买的,出的时候240块钱。但这一款现在已经跌到100出头了。”他已经是半退坑状态,“现在往外清盒,十块钱一个,十个还得给人包邮。”

社交平台上,和龙龙一样退坑的消费者不在少数,曾经的顶流Molly,甚至被一些人挂出不到20元的价格。就连最近泡泡玛特推出的某款新品,有网友说“可以去二手平台买更便宜的,不用非去店里买。”二手市场从“炒高价”到“薅羊毛”,这一变化或许可以说明潮玩盲盒已经逐渐“老去”。

有业内人士曾向开菠萝财经透露,一般来讲,一家潮玩公司单价几十元的盲盒主要是为了给公司带来健康的现金流,而真正的利润空间、可持续性还要从相对高价的收藏玩具及其他产品中来。放在泡泡玛特身上,盲盒、手办、BJD、衍生品四块业务,不能只指望盲盒一个。

泡泡玛特四款产品形式 来源 / 招股书

政策层面也对盲盒这种销售形式做出监管。今年1月,中国消费者协会点名了泡泡玛特与肯德基联名盲盒销售中的争议,存在诱导消费者超额消费,获取限量款盲盒,加剧粮食浪费的问题。

忠诚度不高,新鲜感易褪,而上述事件又让不少人质疑盲盒这种模式是否是利用人性弱点赚钱,这对于盲盒未来的发展,无疑是雪上加霜。

泡泡玛特创始人王宁曾表示:“2019年的时候,我们就说盲盒的红利会消失。因为我并不觉得模式是一个很重要的竞争力,况且盲盒的模式太简单了,不是高科技,别人一看就懂。”

从泡泡玛特的动态来看,也许有两个解法。一是出海。2022年中期报中显示,2022年上半年港澳台地区及海外的收入为1.57亿元,同比增长162%,涨势可观,但这一部分收入目前在总收入中的占比不大,为6.6%,去年同期为3.4%。

二是MEGA收藏款,也就是依靠大娃带来增长空间。中期报显示,2022年上半年,MEGA珍藏系列收入1.93亿元,超过去年全年(指MEGA)产生的收入。

不过,能否找到吃透海外市场的密码,如何应对高涨的物流成本以及疫情反复造成的物流迟滞,是出海战略面临的问题。同时,价格昂贵的大娃的受众面不如盲盒的消费群体,后续走向也需要时间验证。

IP之困:谁来接棒Molly?

毋庸置疑的是,潮玩企业做的就是IP生意。泡泡玛特麾下有Molly、Dimoo、SkullPanda、PUCKY等,52toys手握lulu猪、超活化等王牌IP,TOPTOY也有Twinkle、Tammy、Yoyo坐镇。而且从泡泡玛特近年来的动作看,持续研发自主IP或开拓独家合作IP,是至关重要的战略。

泡泡玛特的自主产品主要分为自有IP、独家IP和非独家IP。其中,自有IP一直为泡泡玛特贡献着大部分营收。2022年上半年,以SKULLPANDA、Molly、Dimoo等为代表的自有IP收入为15.28亿元,在总收入中占比64.8%,比去年同期高出将近14%。今年上半年,以PUCKY为代表的独家IP的收入为3.27亿元,占总收入的13.9%,同比下降将近10%。

这里有两条信息值得注意。一是泡泡玛特知名IP的成长速度尚可。2021年上半年,自有IP中最能赚钱的还是Dimoo和Molly,二者收入分别占总收入的11.6%和11.5%。“新星”SKULLPANDA也表现不错,收入占比10.3%。今年上半年,前三名的地位发生扭转,SKULLPANDA成了上半年最吸金的小孩,其收入占比为19.6%,Molly和Dimoo位居二三名,说明泡泡玛特终于不再完全依靠Molly。

不过,一个爆款老去,就亟需另一个爆款迅速补位,这将是泡泡玛特一直不得不面对的压力。

二是,泡泡玛特仍然在靠自有IP撑起收入表现,而独家IP的营收贡献一路下降。2020年、2021年和2022年这三年的上半年,自有IP在总收入的占分别为34.4%、50.9%、64.8%;而独家IP对应的数据分别为33.4%、22.2%、13.9%。外界对于泡泡玛特的担忧不无道理,其对于自有IP的依赖性越来越高,这当然可以证明IP有进步实力,但同时也会要求着泡泡玛特在自有IP的研发上下更多功夫,投入更多。

理论上来说,多款IP同时发力有一定稳定性,但缺少新的爆款IP不一定是好事。更何况,持续开发新的IP、与艺术家合作、与知名IP联名,这些都会带来无尽的成本以及营销推广费用。

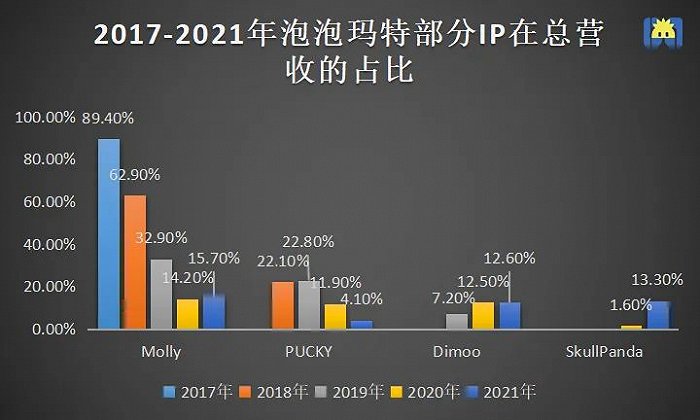

制图 / 开菠萝财经

在顾江看来,中国潮玩市场已经是超水平发展了,但是市场好并不代表着做得好。他认为IP创作水平是当下全行业的顽疾。

横向来说,潮玩IP的广泛性不够。“现在IP的生产方式是有问题的,按业务价值来说,IP的影响范围要足够广才行。”他认为,目前来看孵化潮玩IP的流程差不多一样,IP供给、潮玩制造、渠道销售,批量生产很难有最强爆款的诞生。

纵向来说,深度不够。深度会直接表现在消费者忠诚度上,与一个IP的粘性越强,就会越愿意为它买单。

站得住的IP,可以发展成持续性的爱好;而站不住的IP,最后也只能落个消费品的名头,在大浪淘沙中被取代。这种被取代,不仅来自于更新更好看的IP形象,也来自于各种正在兴起的潮流文化。

广泛性和深度的问题可以通过讲故事来解决。当赋予IP灵魂、性格甚至是性别意义的时候,原创IP也有可持续性。

能赋予IP灵魂的人,就是艺术家,而挖掘艺术家是个苦活。2020年,泡泡玛特副总裁兼COO司德表示,潮流玩具的背后是潮流的艺术家和设计师,泡泡玛特的核心业务也是做全球艺术家的挖掘,找到最优秀的全球最顶级的艺术家,帮助他们把艺术作品凝结成IP,把IP孵化、运营、商业化。

然而,事情并不简单。艺术家,不是一个具有高度集中性的领域。一位拥有自己IP的青年艺术家告诉开菠萝财经,艺术家和潮玩公司、品牌等的合作模式有很多,对应的价格也不同。联名授权报价比较低,最贵的就是签到某个公司里,也就是被“买断”。

“在艺术家及其IP名声太小的时候,不倾向于和大型潮玩公司签约,毕竟签约了就是打工人,小艺术家的议价权微乎其微,甚至还要承担被压榨的风险。”她表示,名声大了之后,商业合作模式会相对公平一些。“但如果是被大公司买断,自主权也随之消失,很容易被代替,也容易被拿捏。”

潮玩市场爆发性增长的背后,这个市场的上下游都在发生微妙的变化,艺术家更多、更年轻、更有想法,手里的机会同时变多之后,潮玩企业想在这个时间阶段再想疯狂“收割”艺术家,不容易了。

一如当年孤身冲刺港交所时一样,泡泡玛特身上仍背负着不少预期。不少人将泡泡玛特的零售模式、打法、IP看作目前潮玩市场的“天花板”,已经或正在涌入这条赛道的玩家,都会被拿来和泡泡玛特比比身高。

不过,过了爆发期,增速放缓;盲盒“老去”,赚钱变难;IP停滞,难出爆款。泡泡玛特当下的要务,还是借着多年在零售渠道、IP运营等方面积累起来的优势,找到新故事。

应受访者要求,文中顾江为化名。

评论