文|每日财报 吕明侠

8月15日,水羊股份(300740.SZ)披露了125家机构调研的豪华阵容,另外还有国元证券、国信证券、中国银河等近10家券商给予买入评级的背书。可也是在这一天,水羊股份开盘大跌,盘中一度跌近10%,如此鲜明的对比与分歧在市场中着实少见。

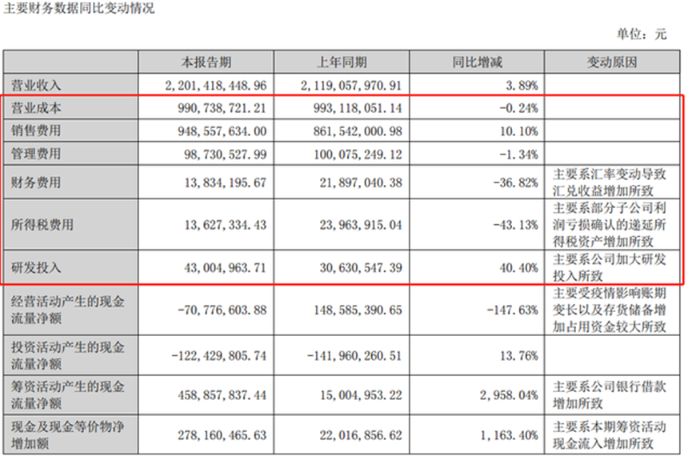

《每日财报》关注到,此前两天的8月13日,水羊股份发布了2022年半年报,上半年公司营业收入22.01亿元,同比增长3.89%;归母净利润8281.66万元,同比减少6.88%,出现增收不增利的情况。水羊股份表示,增收不增利的主要原因是受疫情及研发投入增长影响。

除了将业绩下滑的原因归咎于不可抗力外,水羊股份的业绩颓势也不乏与其过度依赖线上渠道有关,如今核心产品销售额及整体利润均不同程度下滑,同时又缺失了头部主播加持,水羊股份似乎“难逃”销售瓶颈。

销售费率居高不下

水羊股份主要从事化妆品的研发、生产与销售,产品品牌主要包括“御泥坊”、“小迷糊”、“BIGDROP 大水滴”、“御”、“花瑶花”、“VAA”、“HPH”等,产品品类覆盖面膜、水乳膏霜、彩妆、个护清洁等化妆品领域。

上半年,水羊股份营收22.01亿元,同比增长3.89%;净利润为8281.66万元,同比下降6.88%。

值得关注的是,水羊股份不算优秀的半年成绩单,与二季度业绩下滑有着紧密联系。今年第二季度,水羊股份营收合计11.56亿元,同比下降11.22%,归母净利润合计0.41亿元,同比下降29.38%。

对于业绩表现,水羊股份解释称,一方面是受国内外新冠疫情反复影响,部分区域供应链及物流受限,另一方面,公司自主品牌集中升级焕新,导致品牌定位梳理、设计等费用增加,且大规模上架新品导致研发费用骤增。

(图源:半年报)

可《每日财报》注意到,2022年上半年,水羊股份的研发费用率虽然回升至1.95%,但也低于2018年的水平。根据2021年年报,水羊股份研发人员仅25人。所以很显然,其研发实力并不突出,研发自然也算不上对业绩的关键影响因素。

至于销售费用方面,的确是越来越高。今年上半年,水羊股份销售费用为9.49亿元,同比增长10.10%。同时,水羊股份的存货也在攀升,今年上半年已经达到8.05亿元,同比增长12.14%。

渠道风险突出

一直以来,水羊股份都采取“以自主品牌为核心,自主品牌与代理品牌双业务驱动”的发展模式。目前,公司旗下拥有自主品牌有御泥坊、小迷糊、 大水滴、花瑶花、御 MEN、HPH等。

如果分品类来看,水羊股份核心产品分为三种:贴式面膜、非贴式面膜、水乳膏霜。

面膜也曾一度是水羊股份最主要的销售品类。2016年,面贴膜营收占比达78.89%,水乳膏霜仅占13.3%。随着公司业务板块的逐步扩展,水羊股份对贴式面膜品类的依赖度逐渐降低。

从近六年的数据来看,水乳膏霜的品类占比逐渐增加,贴式面膜类产品占比下降至17.87%,到2022年上半年,这一数据降至13.4%。

但在营收情况中,三种品类都呈现了下滑趋势。贴式面膜、非贴式面膜、水乳膏霜分别实现营收0.62亿元、0.49亿元、7.54亿元,同比减少56.33%、64.45%、0.3%,面膜类产品营收大幅度降落。

在渠道布局方面,水羊股份的渠道包括线上自有平台、第三方平台和线下渠道。自有平台包括直营商城“御泥坊-官方直营商城”、“水羊潮妆”,以及分销平台“水羊直供”;三方平台主要包括天猫、淘宝、京东、唯品会、抖店、拼多多、快手等互联网电商平台。

2022年上半年,公司线上渠道合计贡献营收18.58亿元,占全部营收的87.69%。其中,公司自有平台共实现营业收入8440.14万元,占营业收入比重为3.98%;第三方平台共实现营业收入17.74亿元,占营业收入比重为83.71%。

可见,水羊股份渠道建设上,或存在过度依赖第三方平台渠道的风险。相比较之下,公司自有平台、线下渠道合计贡献营收不足17%,相对弱势。

影响已经有所体现,今年上半年,水羊股份来自淘系平台的收入出现大幅下降的情况,为8.66亿元,同比减少16.49%,而去年同期,这一收入还保持着同比超过40%的高增长态势。

而淘系平台的收入大降,也不乏与大主播被禁有关。《每日财报》了解到,在2019年,水羊股份就曾与李佳琦直播合作47次,与薇娅直播合作超过30次,但后续并未披露详细信息。而这二位顶流主播的上半年消失,或是水羊股份带来业绩变动的一大重要因素。

指望新品牌翻身

近年来,伴随着消费者迭代以及新锐国货品牌的崛起,水羊股份对于高端线的渴求也愈发明显。

8月1日,水羊股份发布公告称,公司以4450万欧元购买Kazokou SAS及Orsay 53 SAS合计持有的伊菲丹90.05%的股权,并以500万欧元平价购买原股东持有的伊菲丹年初已宣派但未支付的股利形成的债权。交易金额合计4950万欧元,约合3.35亿元。

实际上,在收购伊菲丹之前,水羊股份刚完成对法国轻奢品牌佩尔赫乔公司投资及收购中国业务。

业内人士表示,水羊股份一直希望扭转市场对其“缺乏品牌管理能力”的固有印象,同时极力想要摆脱“淘品牌”的形象,而收购高端品牌有利于其转型。

与此同时,水羊股份也在积极扩产,今年8月8日,水羊智造基地项目的拟总投资金额为12.75亿元。公司针对水羊智造进一步提升智能化及研发项目等软硬件领域的投入将达到14亿元。但实际上其产能利用率连续下滑,去两年产品的生产量分别下滑5.6%和10.8%。

水羊股份持续扩大产能的另一面,是资产负债率的飙升。目前,在水羊股份的债务结构上,账面资金为7.1亿,同期短债已经增至8.11亿元,一年内到期的非流动负债3989万元,公司账面资金无法覆盖短期债务。截至上半年,水羊股份的负债总额达到16.67亿元,同比增长77.37%,资产负债率增至49.63%。

显然,一个月接连两次对高端外资品牌收购,水羊股份极力想改善发展现状,但这也很可能也是风险的引入。综合以上视角,相比一众券商的看好,也许市场的反应才更具参考意义。

评论