文 | 公司研究室IPO组 吴语

8月30日,北京燕东微电子股份有限公司(简称“燕东微”)将在科创板首发上会,保荐机构为中信建投证券股份有限公司。

本次IPO,燕东微拟发行的股票数量不超过17986.56万股,拟募集资金40亿元,其中30亿元用于“基于成套国产装备的特色工艺12吋集成电路生产线项目”、10亿元用于“补充流动资金”。

客户依赖度较为集中

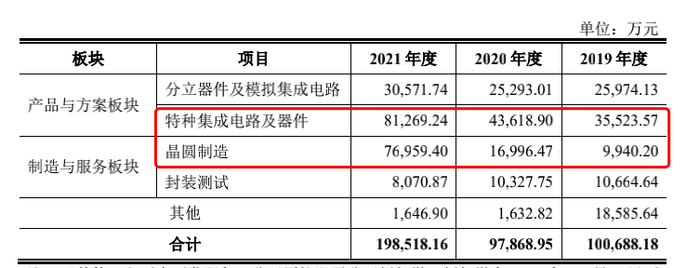

燕东微是一家集芯片设计、晶圆制造和封装测试于一体的半导体企业,主营业务包括产品与方案和制造与服务两类业务。其中,产品与方案业务可分为分立器件及模拟集成电路、特种集成电路及器件;制造与服务业务可分为晶圆制造与封装测试服务。

燕东微的主要市场领域包括消费电子、汽车电子、新能源、电力电子、通讯、智能终端和特种应用等。

2019年至2021年,燕东微营业收入分别为10.41亿、10.30亿、20.35亿。2021年,特种集成电路及器件和晶圆制造是主要的两大收入支柱。

2019年至2021年,燕东微主营业务毛利率分别为21.68%、28.66%、40.98%。其中,封装测试业务的毛利率分别为-24.41%、-8.41%、-19.92%。

燕东微表示,由于公司封装测试业务产线报告期内未完全达产、单位成本较高,报告期内毛利率持续为负,低于同行业水平。

2019年至2021年,燕东微归母净利润分别为-1.76亿、0.58亿、5.50亿,扣非净利润分别为-1.16亿、-0.33亿、3.85亿。

2019年至2021年,燕东微来自前五大客户的收入占比分别为45.60%、44.12%及40.13%,客户依赖度较为集中。

报告期内,燕东微的控股股东及实际控制人北京电控分别为其第一大客户、第四大客户、第五大客户,向燕东微采购产品的金额分别为1.26亿、0.82亿、1.23亿,销售占比分别为12.09%、7.97%、6.07%。

据燕东微初步测算,2022年前9个月,公司预计实现收入在17.50亿至17.80亿之间,同比增长20.77%至22.85%;预计实现归母净利润在4.42亿至4.72亿之间,同比增长5.57%至12.73%;预计实现扣非净利润在3.73亿至4.03亿之间,同比增长40.42%至51.72%。

存货周转率显著低于同行

2019年末至2021年末,燕东微存货账面价值分别为2.50亿、3.57亿、7.55亿,占流动资产的比例分别为8.57%、10.90%及8.68%,存货金额较大。

此外,2019年至2021年,燕东微因存货跌价准备计提的资产减值损失分别为-0.59亿、-0.56亿、-0.18亿。

燕东微称, 2019年及2020年存货跌价损失金额较大的主要原因为,公司6英寸、8英寸生产线尚处于产量爬坡阶段、产量较低,导致存货的单位成本较高,公司相应计提了大额存货跌价。

2019年至2021年,燕东微存货周转率分别为2.87、2.33、2.12,同行业上市公司平均值分别为4.35、4.26、4.52。

燕东微的存货周转率不仅逐年下滑,且显著低于同行。燕东微称,这是由于发行人特种业务通常产品验收周期较长,导致公司存货周转率低于其他同行业可比公司。

由于半导体行业具有迭代速度较快的特点,过高的存货可能会由于去库存不及时,造成损失,这点需要格外注意。

评论