文|一刻商业

提起方便面,很多人第一时间想到的便是康师傅。

多年来,康师傅一直占据着方便面行业龙头的位置,从1992年第一包康师傅红烧牛肉面诞生开始,康师傅在大陆市场已经活跃了整整30年,也正该是进入而立之年、意气风发的时候,但康师傅却已显露出来些许疲态。

8月22日,康师傅披露财报,今年上半年,康师傅控股实现收入382.17亿元、同比增长7.97%,实现归母净利润12.53亿元,同比下跌38.42%。

净利润暴跌的背后,是受原材料成本上涨带来的压力,导致康师傅方便面和饮品两大核心业务板块的净利润双双下滑,分别同比下降39.23%、37.06%

康师傅早已深陷“增收不增利”的泥潭之中,受到疫情和原材料成本上涨的原因,2021年报告期内,康师傅收益为740.82亿元,同比增长9.56%,本公司股东应占溢利38.02亿元,同比减少6.39%。这一境况在今年上半年继续延续,并愈发严重。

屋漏偏逢连夜雨,除了原材料价格的大幅上涨,预制菜等新对手的崛起、酸菜门事件带来的信任冲击,都在加速压缩这家食品巨头的生存空间。

多方夹击之下,康师傅在极力自救,在方便面领域,先后推出高价面等新产品抢占方便面高端产品市场,与新生代人气偶像合作拓宽受众群体,并通过涨价的方式以提高利润空间。在饮品领域也不断推出无糖新品迎合市场。

腹背受敌的局面,让康师傅这家传统食品巨头失去了昔日的辉煌,但它没时间惋惜,如何在一众来势汹汹的后起之秀中维持住自身地位,是康师傅接下来不得不直面的一场硬仗。

1、康师傅卖不动泡面,销不动饮料

方便面和饮品业务是康师傅的两大核心业务,但在今年上半年,这两项业务均出现净利润暴跌的情况,尤其是方便面业务,已经成为了康师傅前进路上的“后腿”。

财报显示,今年上半年,康师傅控股实现收入382.17亿元、同比分别增长7.97%。具体来看,方便面业务收入135.48亿元,同比增长6.49%,占集团总收入的35.45%;饮品业务收入242.98亿元,同比增长9.08%,占集团总收入的63.58%。

尽管整体营收勉强维持住了正向增长,但康师傅的两大核心业务的净利润却大幅下跌。

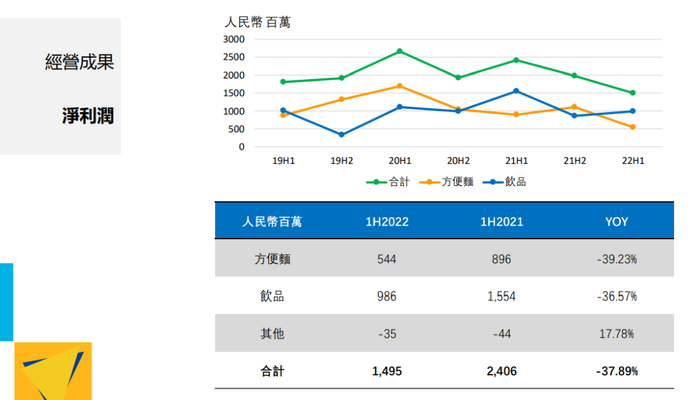

上半年,康师傅方便面业务实现净利润5.44亿元,饮品业务板块净利润9.86,分别同比下降39.23%和37.06%。

康师傅净利润情况,图/康师傅2022 年上半年业绩演示材料

受两大核心业务盈利能力下滑的影响,康师傅今年上半年的毛利率骤降至五年来最低水平。

数据显示,从2018年以来的完整财年,康师傅的毛利率分别为30.9%、31.9%、33.2%、30.4%,均保持在30%以上,但在2022年上半年,康师傅的毛利率仅为28.22%,可以说是五年来的最低谷。

同样,两大核心业务的毛利率均有所下滑。分业务来看,今年上半年,康师傅方便面业务毛利率20.63%,同比下降3.26个百分点,导致方便面业务板块公司股东应占溢利5.44亿元,同比衰退39.23%。

饮品业务板块的毛利率同比下降2.64百分点,为32.14%,导致饮品业务板块股东应占溢利同比衰退37.06%至7.44亿元。

康师傅的颓势早已现端倪,实际上,自2021年以来其便处于“增收不增利”的窘境之中。财报显示,2021年康师傅全年营业额为740.82亿元,同比增长9.56%;净利润38.02亿元,同比下滑6.39%;期内毛利率下降2.78%至30.39%。

2021年康师傅净利润下滑主要是方便面业务拖了后腿。2021年康师傅饮品业务净利润为18.37亿元,同比增长15.27%,但方便面业务的净利润却同比下降26.67%至20.04亿元,

尽管当时康师傅已经通过提价增加利润,但多次提价也面临客户流失、销售额下降的风险。

而且从最新财报来看,提价带来的收益杯水车薪,康师傅的盈利能力仍在节节败退。今年上半年,康师傅仍延续了“增收不增利”的趋势。

两大核心业务的净利润和毛利率双重下降,让康师傅不免有种老将迟暮的心酸,而对于康师傅而言,挑战还远未结束。

2、康师傅的泡面生意,为什么跑不动了?

纵观方便面赛道,康师傅仍是龙头老大。据尼尔森资料,康师傅方便面的销量与销售额继续保持市场占有率首位,分别为44.6%与46.7%。

但近几年,整个方便面市场增长乏力的信号越来越强烈。智研咨询报告显示,2019年中国方便面需求量为537.41万吨,同比减少19.03%;2020年在居家抗疫的背景下有所回升,2020年1—11月,中国方便面需求量为490.72万吨,但到了2021年需求量又恢复到正常水平。

2022年上半年,尼尔森资料披露中国国内方便面行业整体销量同比衰退5.4%,销售额同比衰退1.3%。

毫无疑问,在市场大环境低迷的情况下,作为行业老大的康师傅也难以独善其身,如今的康师傅方便面业务也已是内外受困,越来越难做了。

今年上半年康师傅方便面业务净利润暴跌,原材料价格的上涨是最直接的原因。

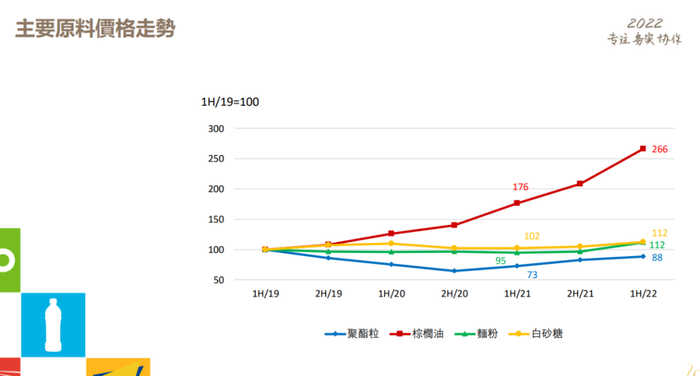

方便面产品主要有四大原材料——棕榈油、白砂糖、面粉和聚酯粒。据康师傅披露,自2019年开始,除聚酯粒(主要用于生产泡面袋及桶)外,其他三种原材料的价格均有不同程度上涨,其中尤以棕榈油的价格涨幅最高,上涨约266%。

康师傅原材料价格走势,图/康师傅2022 年上半年业绩演示材料

自2021年来,棕榈油的价格涨势一直迅猛,据Wind数据统计,棕榈油价格2022Q1同比增长53.89%,2022Q2同比增长70.18%,进一步加速向上。

这对康师傅来说并不是好消息,原材料价格的上涨严重侵蚀方便面业务的利润,但康师傅只能被动接受。

至于,原材料价格波动对康师傅的不利影响何时能缓解?海通国际分析师在研报中指出,棕榈油价格变化对公司方便面业务盈利变化影响较大,考虑到目前棕榈油价格有所回落,叠加销售规模的稳定成长带来的规模效应,康师傅方便面业务毛利率有望在连续两年承压后迎来修复。

一波未平一波又起,除了方便面原材料价格还未有回落的迹象外,康师傅还要应对预制菜、自制火锅等速食食品快速崛起带来的竞争压力。

在疫情的影响下,宅经济崛起,预制菜成为新的风口。据迈点统计的2022年上半年预制菜企业营收数据来看,6家A股预制菜企业累计营收总额达到124.94亿元,同比上升13.75 %。预制菜相关上市企业安井食品、国联水产、湘佳股份、得利斯、春雪食品、千味央厨营收均实现增长,其中安井食品涨幅最高,同比增长超过32%。净利润方面,6家A股预制菜企业均实现盈利。

自热火锅、螺蛳粉、半成品披萨、速食意面等等速食产品凭借口味多样、操作方便迅速占领市场,让消费者有了更多的选择。相对地,作为“速食前辈”的方便面,已不再是唯一的、最方便的选择。

未来,方便面行业被速食食品围攻的态势还将越演越烈,据艾媒咨询数据显示,中国预制菜行业市场规模在2022年预计将达4196亿元,而方便面市场为990亿元,仅是预制菜市场的四分之一,差距越拉越大。

外部的围攻尚未解,内忧又起。今年“3·15”央视曝光“土坑老坛酸菜”的食品安全问题,点名湖南插旗菜业有限公司。而插旗菜业有4家工厂正是康师傅的供应商。

尽管随后康师傅第一时间发布声明表示其已终止其供应商资格,取消一切合作,并启动对相关产品的下架回收,积极配合监管部门的调查与检测。但这已在消费者心中埋下了一颗怀疑的种子,让康师傅多年树立起来的口碑出现坍塌,不少消费者对老坛酸菜面这一品类已产生抗拒心理,拒绝消费。

这无疑给了康师傅一记重拳,让康师傅方便面业务雪上加霜。在今年的半年报中,康师傅也并未透露老坛酸菜系列方便面的相关情况。招商证券在对康师傅中报的分析中预计,315酸菜事件相关的亏损将部分延续到今年三季度。

一边是不断压缩的利润空间,一边日益强大的劲敌,康师傅的方便面业务还有增长的空间吗?

3、康师傅在极力自救

为了扭转节节衰退的业绩颓势,康师傅做了很多尝试。

最直观的是,迫于原料成本的压力,康师傅开始寻觅高端转型之路。

为加强高端产品布局,康师傅推出“汤大师”系列,上市全新拌面品牌“干面荟”、手工日晒面系列“燃魂拌面”等产品。在“高价面”产品中,创新口味“番茄鸡蛋牛肉面”“韩式辣牛肉面”。此外,为了争夺年轻消费者,康师傅也曾尝试推出Express速达面馆,同样定位于高端市场。

康师傅的策略不难理解,如果能凭借产品结构的调整,在高价面市场稳住脚跟,能缓解其方便面原材料成本增长的压力。

同样,为了减轻原材料涨价带来的压力,康师傅曾在去年和今年两次尝试涨价的方式提高利润。

第一轮在2021年第三季度,康师傅对下20%的方便面品类产品进行了不同程度的提价;第二轮在2022年第一季度,由于原物料成本的持续上涨,方便面行业出现10年来首次联动提价,其中康师傅经典袋面由2.5元调至2.8元,提价12%,经典桶装方便面由4元涨至4.5元,提价12.5%。

不过,从康师傅的这份半年报来看,涨价带来的效果尚不明显,并未抵挡住业绩下滑的趋势。

康师傅也在极力下探年轻用户群体,从年轻化角度营销以扩大用户覆盖面。比如,康师傅旗下干脆面“香爆脆”与受年轻人喜爱的二次元偶像洛天依合作。

据爱奇艺发布的报告显示,全国有3.9亿人正在关注虚拟偶像和关注虚拟偶像的路上,而二次元圈层人数也在逐年增加,其中95后至05后用户渗透率达到64%,可以预见康师傅这一波操作,能够为其带来一定新生流量。

方便面业务下滑的同时,康师傅在极力发展新的业务曲线,如今饮品业务已经成为康师傅新的支柱。今年上半年康师傅的饮品业务为其带来了242.98亿元的收入,在集团总收入占比超六成。

康师傅饮品业务主要包括即饮茶、碳酸饮料、果汁、包装水、咖啡饮料、功能饮料等,其中多个产品线一直在疯狂抢占市场。

康师傅即饮茶(含奶茶)销量市占率为41.7%,居于市场首位;果汁以17.9%的市占率位居市场第二位;即饮咖啡销量市占率11.6%,居市场第二位,包括星巴克即饮咖啡、贝纳颂咖啡等。

另外康师傅作为百事非酒精饮料在中国市场的独家制造、分销商,百事碳酸饮料整体销量在中国市场占有率达34.7%,居市场第二。

近几年,“减糖”的消费观念蔚然成风,成为饮品行业的发展方向,康师傅也将低糖、无糖作为了主攻方向,不仅在王牌产品冰红茶家族中新推出“无糖冰红茶”,还新上市无糖茶“康师傅纯萃零糖”系列。据康师傅相关负责人透露,“康师傅纯萃零糖”系列产品一经推出,销量即突破百万箱。

不可忽视的是,虽然饮品业务已成为康师傅业绩的主要支撑点,但康师傅在财报中也提到,饮品业务同样面临原材料成本上涨的压力。此外,还需面对喜茶、奈雪的茶、蜜雪冰城等众多现制茶饮领域新崛起的“后起之秀”的竞争压力,饮品业务同样困难重重。

从最新财报来看,康师傅饮品业务的净利润、毛利率均在下滑。数据显示,2022年上半年,康师傅饮品整体收益为242.98亿元,同比增长9.08%,增速呈下滑趋势。同时净利润同比下降36.57%至9.86亿元,毛利率同比下降2.64%至32.14%。

原材料成本上涨与越加激烈的竞争环境成为了阻碍康师傅发展的枷锁,恐怕一时之间难以减轻。

康师傅这家传统食品巨头经过三十年的沉淀,积累了渠道、品牌知名度等方面的优势,但任何一个行业都没有永远的王者,如今的食品行业比以往更加瞬息万变,想要走出低谷,康师傅还得打起精神应对变化。

来源:一刻商业

评论