文|面包财经

平安银行2022年中报超出市场预期。

财报数据显示,2022年上半年,平安银行实现营收920.22亿元,同比增长8.7%;净利润220.88亿元,同比增长25.6%。资产质量保持稳定,总体不良率为1.02%,与上年末持平。

更为重要的是,广受市场关注的房地产行业不良率维持在低位,为0.77%,这显著低于上市银行的平均水平。同时,住房按揭贷款不良率维持在0.18%的极低水平。

尽管其他股份制银行尚未披露半年报,但从2021年年报数据观察,在披露房地产行业贷款不良率的8家股份制银行中,有5家在2021年底已经超过1%。

考虑到2022年上半年房地产行业面临信用危机,商业银行涉房贷款不良贷款余额与不良率普遍面临“双升”压力。平安银行中报涉房贷款资产状况仍将显著优于可比上市银行均值。

房企流动性收缩:商业银行涉房信贷质量面临考验

市场对于2022年上市银行中报涉房信贷高度关注,核心在于2021年下半年以来部分房企信用状况恶化,发生债务违约。市场担忧商业银行涉房信贷不良率可能出现一定程度的攀升。

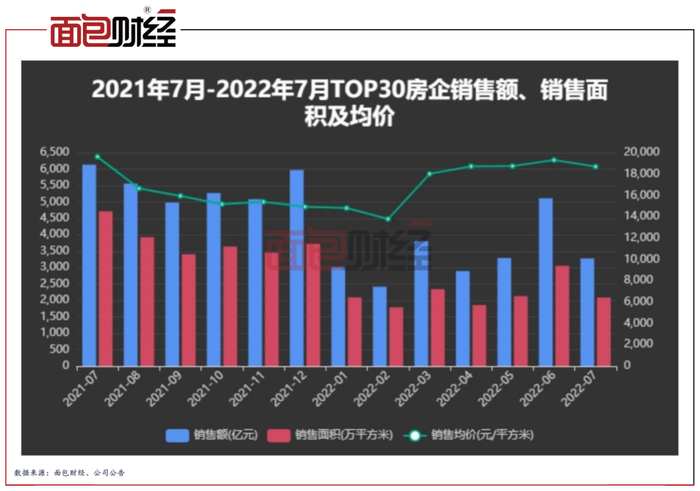

国家统计局数据显示,2021年7月至今,全国商品房销售面积及销售额增速已连续12个月下行。2022年1-7月份,商品房销售面积78178万平方米,同比下降23.1%;商品房销售额75763亿元,下降28.8%。

从销售额TOP30的房企数据来看,头部房企今年以来销售数据也面临压力。其中,7月头部房企销售数据在6月短暂回暖后再度滑落。

2022年7月,TOP30房企合计销售金额为3279.53亿元,较2021年同期下降46.56%,较2022年6月下降35.84%。

另一方面,由于销售回款速度减缓、自身负债率偏高等多重因素影响,部分房企出现债务违约。

从2021年报、2022年一季报、2022年中报披露的信息观察,各家上市银行均密切关注房企偿债能力及信用状况,尤其高度重视对公贷款项下房地产行业贷款以及个人住房按揭贷款的资产质量。

多措并举,严控涉房授信风险

平安银行采取了一列措施,系统化对涉房授信进行风险防范和质量管控。

财报显示,2022年6月末,平安银行承担信用风险的涉房业务主要是对公房地产贷款余额2980.2亿元。均落实有效抵押,且抵押率维持在合理水平。

其中,房地产开发贷1057.51亿元,占该行发放贷款和垫款本金总额的3.3%,较上年末下降0.5个百分点,全部落实有效抵押,平均抵押率43.4%,97%分布在一、二线城市城区及大湾区、长三角区域。

经营性物业贷、并购贷款及其他合计1922.69亿元,以成熟物业抵押为主,平均抵押率45.8%,96%分布在一、二线城市城区及大湾区、长三角区域。

较为充分的抵押物、较低抵押率以及抵押物主要分布在高线城市和经济较为发达的区域,为平安银行涉房授信风险防范奠定基础。

财报披露的数据显示,2022年6月末,平安银行公房地产贷款不良率0.77%。这一水平在上市银行中处于低位,显著低于股份制商业的平均水平。

包括平安银行在内,有8家股份制银行披露了房地产行业不良贷款率,其中有5家2021年末不良率高于1%。考虑到2022上半年房地产企业的总体信用情况,结合一季报数据,部分银行涉房信贷不良率有所抬升在所难免。由此研判,平安银行对公授信中的房地产行业贷款不良率目前仍显著优于行业均值。

今年7月,多地传出“停贷事件”。作为商业银行传统优质资产,个人住房按揭贷款备受市场瞩目。

中报披露,平安银行迅速建立了应急联动机制,在第一时间全面排查了所有一手楼按揭楼盘。经查,在全国发布断供公告的300多个楼盘中,该行仅涉及27个,且全部位于一、二线城市及大湾区、长三角等经济发达区域。

2022年7月末,平安银行所涉楼盘中逾期个人住房按揭贷款余额0.78亿元,占全行个人住房按揭贷款余额的0.028%,总体涉及规模小。同时,7月末平安银行个人住房按揭贷款余额占全行贷款的比例仅8.75%,相关事件对本行资产质量的影响较小,未对经营构成重大影响。

根据中报数据,2022年6月末,平安银行住房按揭贷款不良率为0.18%,维持在极低水平。

逾期贷款下行,拨备覆盖率上行

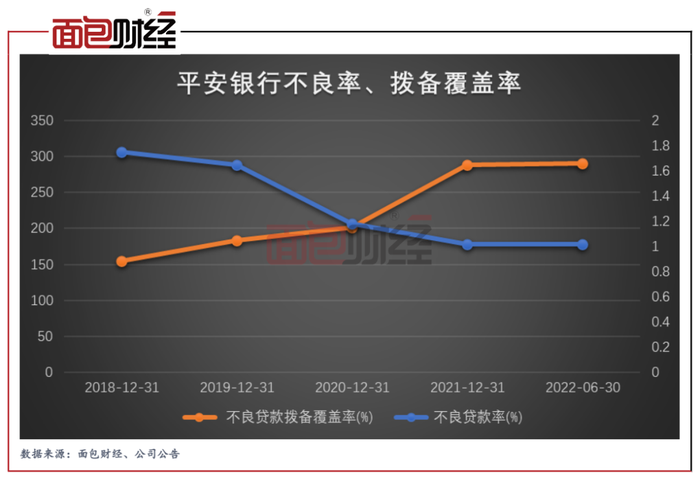

中报显示,截至2022年6月末,平安银行不良贷款率1.02%,与上年末持平。关注贷款占比1.32%,较上年末下降0.1个百分点;逾期贷款余额占比为1.46%,较上年末下降0.15个百分点。

该行的拨备覆盖率持续上行,风险抵抗能力增强。截至2022年6月末,平安银行的拨备覆盖率为290.06%,较上年末上升1.64百分点。既能实现有效的风险覆盖,也符合监管要求。

参照各家上市银行2022年中报数据,平安银行的拨备覆盖率在股份制银行中位居前列。

科技赋能数字化风控

金融科技及数字化风控技术的应用是平安银行在风控方面的一大特色。

从对公风控来看,平安银行聚焦智能审批、智能放款、智慧贷后、智能控制、智能预警、智能分析和智能监控七大智能场景,提升复杂投融、供应链金融等业务的线上化、自动化和智能化水平。2022年6月末,该平台实现约68%的标准化业务秒级出账,借助数字化手段贷后工作效率提升约50%,预警前瞻性保持较高水平。

零售风控方面,平安银行主要搭建了M+零售模型管理平台以及打造了“反诈数智人”。从零售模型管理平台上看,平台对模型生命周期的各阶段实施全面管理。受益于零售模型管理平台,该行的个人贷款不良率有所下降。数据显示,截至 2022年6月末,该行个人贷款不良率为1.18%,较上年末下降0.03个百分点。

从“反诈数智人”来看,平安银行利用人工智能、大数据等技术精准识别被电信诈骗客群并进行提示,实时阻断高风险交易,有效保障客户资金安全,2022年上半年,已累计唤醒被电信诈骗客户5,270人,拦截诈骗金额约1.2亿元。

清收处置方面,智慧特管平台利用大数据与人工智能赋能业务,加强不良资产清收处置线上尽调、智能估值、智慧决策、 智慧处置、生态服务、智慧分析六大智能场景建设,有效提升不良资产清收效率。数据显示,2022年上半年,该行收回不良资产总额266.78亿元,同比增长34.8%。

数字化经营,提升长期获利能力

中报显示,2022年上半年,平安银行IT资本性支出及费用投入同比增长15.9%。持续高强度的研发投入产生短期费用,但数字化经营提升了平安的长期获利能力。

数据显示,2022年上半年,该行成本收入比26.46%,同比下降0.89个百分点。

与此同时,该行的加权平均净资产收益率(年化)也在提升。数据显示,2022年上半年,该行的加权平均净资产收益率(年化)为12.2%,同比提高1.46个百分点。

评论