文|石油Link 长风踏浪

自进入2022年以来,硅料价格几乎是一路上涨的态势。已由年初的230元/kg涨至超300元/kg,涨幅达30%以上,硅料企业也在半年的上涨潮中几乎是赚的盆满钵满。

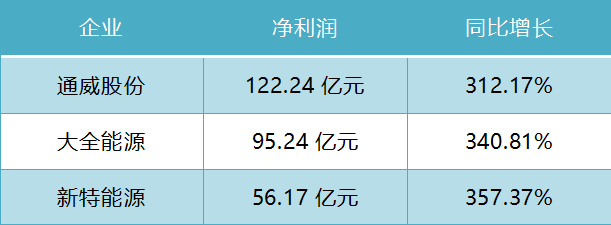

近日,硅料头部企业通威股份、大全能源、新特能源分别发布2022上半年业绩报告,营收以及净利润均大幅增长,三家企业净利润之和达273.65亿元,同比涨幅均达3倍以上。

事实上,不仅是硅料企业实现利润上涨,上半年我国光伏产业总体上实现了高速增长。

01 光伏产业持续火热

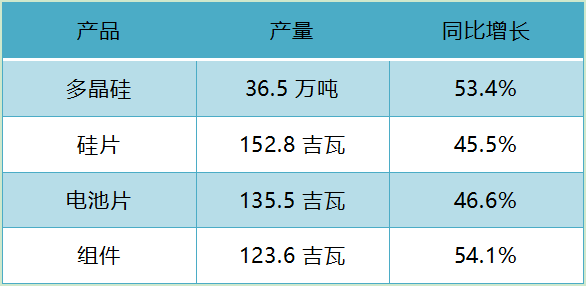

今年以来,光伏产业链主要环节保持强劲发展势头,多晶硅、硅片、电池、组件产量同比增长均在45%以上。

与此同时,海外光伏市场需求持续旺盛,光伏产品呈现量价齐升态势,出口额再创新高。其中,光伏产品(硅片、电池片、组件)出口总额约259亿美元,同比增长113%;光伏组件出口量达78.6吉瓦,同比增长74.3%。

从应用端来看,上半年我国光伏发电新增装机30.88吉瓦,同比增长137.4%。全国主要发电企业电源工程完成投资2158亿元,其中太阳能发电投资占比近30%。

从近期各大光伏企业发布的半年报业绩来看,光伏行业整体表现亮眼。

根据统计的42家涉及光伏业务企业发布的2022年上半年业绩预告/公告来看,有35家净利润实现正向增长,占比约83.4%;有19家企业净利润实现倍增,最高净利润同比增长3009.71%。

而净利不增反降企业有7家,占比约16.6%,最大降幅约184.78%。

可以看出,尽管受到产能供需错配带来的价格影响,但在光伏终端市场旺盛需求带动下,光伏主产业链上大多数企业仍然实现了利润的高增长。

当然,产业链上不同环节的企业盈利也有所差距。

细分来看,作为光伏产业链最“吃紧”的上游环节,在价涨量增的背景下,多晶硅龙头企业凭借产能及成本控制优势,实现了超高的净利润。同样处于上游的硅片企业,整体盈利水平达32%及以上。

与上游相比,中游电池企业维持稳定运行,部分企业呈爆发式增长。

作为光伏制造产业链最末端的组件环节,尽管面对原材料价格持续上涨的压力,但从目前已披露业绩的8家企业来看,整体净利润水平同比增长仍达到了达40%及以上。

值得一提的是,除硅料硅片企业之外,光伏设备企业净利润也实现了全面增长。

02 天时地利人和

实际上,这半年来之所以能够实现这样的高增长,有着多种原因。

一直以来,国家始终大力支持光伏产业的发展。“双碳”目标的提出为我国光伏产业发展指明了光辉前景,具体的产业政策更是为光伏行业发展带来了广阔市场空间。

2022年2月,国家发改委、国家能源局联合下发《关于完善能源绿色低碳转型体制机制和政策措施的意见》,提倡以沙漠、戈壁、荒漠地区为重点,加快推进大型风电、光伏发电基地建设。

截至7月底,第一批97GW大型风电光伏基地项目已经全面开工建设。第二批基地项目清单也已经印发,主要布局在内蒙古、宁夏、新疆、青海、甘肃等地区,规模超过450GW。

随着风光大基地的加速落地,极大地拉动了对于光伏产品的需求。

与此同时,国家在新能源方面的规划则为光伏产业的发展打了“强心剂”。

今年5月,国家发改委及国家能源局发布的《关于促进新时代新能源高质量发展的实施方案》提出:2030年我国风电、太阳能发电总装机容量将达到12亿千瓦以上。

而截至2021年末,我国光伏发电累计装机容量为3.07亿千瓦。

可见,我国光伏装机容量还有巨大的增长空间。

当然,除了政策的支持,我国光伏产业本身已经具备了很强的实力,这是能够实现快速扩张的前提。

一方面,我国不仅形成了从工业硅、高纯硅材料、硅锭/硅棒/硅片、电池片/组件、逆变器、光伏辅材辅料、光伏生产设备到系统集成和光伏产品应用等全球最完整的产业链,而且在各主要环节均形成了一批世界级的龙头企业。

另一方面,随着技术的不断迭代,近十年来,光伏发电成本下降90%以上,光伏行业的经济性显现,这是光伏产业蓬勃发展的关键推力。

此外,受到能源转型与国际冲突的双重影响,海外光伏市场保持旺盛需求。今年上半年,我国光伏组件出口量78.6GW,同比增长74.3%,组件出口额达220.2亿美元,比2021年同期组件出口额101.9亿美元增长超过一倍。

03 见微知著

事实上,回看上半年光伏企业的一些重要动作,我们不难发现光伏行业发展的几个重要趋势。

一方面,光伏企业加速向产业一体化发展,以减轻经营压力、平滑利润分配。这里的产业一体化主要包括企业自建新产能和投资上游企业两种方式。

譬如以生产电池片为主的爱旭股份今年3月,以现金增资方式参股广东高景,增强公司硅片供应的稳定性;同月15日,中来股份与太原市人民政府、古交市人民政府签署了《战略合作与投资协议》,约定将在山西省古交市投资年产20万吨工业硅及年产10万吨高纯多晶硅,这也是中来股份首次进入光伏电池上游产业实施工业硅及多晶硅的投资。

另一方面,光伏行业降本增效依然是主旋律。

今年上半年,部分企业完成设备改造,降低成本,提升了产品的毛利率。

例如钧达股份将公司166mm PERC生产线升级改造为182mm PERC产线,产品能力提升,单晶PERC电池年产产能将由8.2GW 扩大为8.8GW;完成智能化改造的TCL中环在人均劳动生产率、产品质量和一致性上持续提升,原材辅料消耗得到有效改善,工厂运营成本不断下降。

提效则主要体现为技术路径的切换。当前P型电池逐步逼近理论效率极限,N型将成为下一代主流技术,产业链上下游均在为N型技术做储备。

钧达股份于7月完成滁州捷泰8GW N型电池项目厂房、配套设施建设及设备安装调试,并计划于今年第三季度投产。此外,晶科、中来、晶澳、天合、正泰等公司也已开启GW级N型电池量产。

随着各大企业N型产线的建成投产,2022年或将成为N型技术产能的爆发年。

此外,光伏行业“出海”有巨大潜力。

上半年,锦浪科技、亿晶光电、横店东磁等公司的业绩增长主要源于国外市场需求的快速增长。

根据中国光伏行业协会预测,2022年全球光伏新增装机或达205~250GW,将再创新高。其中,欧、美及新兴国家地区拥有100-150GW以上市场空间,未来,还将继续扩大。

广阔市场前景下,领先的光伏公司不仅需要把握国内市场,国际市场亦不能错过。而这里,亦是考验各家公司综合实力的决赛场。

评论