文|公司研究室大消费组 曲奇

9月4日,蒙牛集团总裁卢敏放在央视《对话》栏目中,又一次提到了2025年“再创一个新蒙牛”的目标。

这不是卢敏放第一次放出豪言。2017年,刚执掌蒙牛一年的卢敏放就曾喊出过“要在2020年达成千亿销售额”的目标。然而,2020年和2021年,蒙牛接连与千亿销售额失之交臂,反而是其竞争对手伊利在2021年率先迈过了千亿门槛。

2022年上半年,蒙牛收入利润双增长,但规模上却被伊利进一步拉开了差距。过去一直是“双寡头”垄断下的中国乳业,是否要朝着“一超多强”的局面发展,这更多取决于蒙牛能否缩小与伊利的差距。

01、半年收入增长4%蒙牛失去“环绕速度”

蒙牛创始人牛根生曾提出过一个飞船定律,“蒙牛不是在高速中成长,就是在高速中毁灭。如果达不到环绕速度,那么只能掉下来;只有超越环绕速度,企业才能永续发展。”

正是靠着对高增长的狂热追求,比伊利晚成立6年的蒙牛,仅用8年时间就在收入上超过了伊利,且在2007年至2010年连续4年领先伊利。

在21世纪的头一个十年里,这两家内蒙古乳企你追我赶、势均力敌。更重要的是,双方均打破了地域限制摇身变成全国性乳企。中国乳业也由此形成了“双寡头”竞争格局。

根据欧睿国际数据,2021年,伊利和蒙牛的市占率分别为25.8%、22.0%,合计为47.8%。行业CR5为57.7%,第三、四、五名只占了10%的市场份额。伊利蒙牛不仅占了行业半壁江山,更把同行远远甩在后头。

然而,近年来,伊利和蒙牛的竞争格局有了一些微妙的变化。尤其在伊利年收入突破千亿大关后,蒙牛似乎无法和伊利在同一个档次上竞争了。

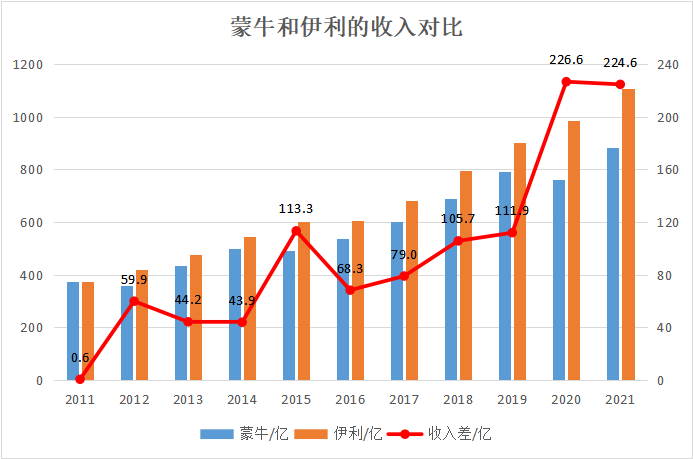

2011年到2021年这十一年间,蒙牛和伊利的收入差距从0.6亿变成了225亿,且收入差有进一步扩大的趋势。

2022年上半年,蒙牛收入477.2亿,同比增长3.96%;毛利率36.6%,同比下降0.2个百分点;归母净利润37.5亿,同比增长27.32%,收入和净利润双增长。

但相比之下,伊利的半年报可能更为亮眼。2022年上半年,伊利收入634.6亿,同比增长12.31%;毛利率33.5%,同比提升1.6个百分点;归母净利润61.3亿,同比增长15.2%,收入、毛利率、净利润三项较上一年进一步提升。

对比来看,蒙牛的毛利率比伊利高了3个百分点,但蒙牛的收入仅是伊利的75%,净利润只有伊利的六成。除了成本相对具有优势之外,蒙牛在收入和盈利能力方面,均不及伊利。

根据东方财富的数据,46家机构预测,2022年伊利全年的收入可能达到1280亿。如果蒙牛2022年收入增速只有个位数,在收入层面,蒙牛被伊利拉开的差距可能由2021年的225亿变为300亿以上。

以蒙牛目前的现状来看,公司经营显然是没有达到“环绕速度”的。蒙牛CEO卢敏放想在2020年实现的“两个千亿”目标,也只完成了一半。

2020年,蒙牛的市值是突破千亿了,目前蒙牛市值也在1300亿港元附近。但2020年达成千亿销售额的目标却未能实现,反而被伊利抢先一步成为国内第一家千亿乳企。

未来,中国乳业究竟是维持“双寡头”的竞争格局,还是会变成“一超多强”的局面,更大程度上取决于蒙牛如何发展。

02、300亿大单品特仑苏难逃伊利“围剿”

乳制品行业本质上是一个同质化、高度竞争的行业。蒙牛和伊利的主要产品均可以分为液态奶、奶粉及奶酪制品、冰淇淋等冷饮制品。无论伊利还是蒙牛,液态奶都是公司的基本盘。

2022年上半年,蒙牛液态奶收入396.7亿,占比83.1%;伊利液态奶收入428.9亿,占比67.6%。两家公司在液态奶上的差距不算明显,但相比之下,蒙牛对液态奶业务的依赖程度更高。

液态奶大体可以分为牛奶、酸奶、调味乳等,各自又可以细分为常温和低温两类。常温奶具有保质期长的特点,伊利、蒙牛最早便是通过占领常温牛奶市场,打破了地域销售半径,晋升为全国性乳企。

乳制品同质化严重,蒙牛和伊利的竞争更是全方位的。

比如,在高端常温奶领域,蒙牛2005年推出特仑苏,伊利2006年推出金典有机奶;调味乳领域,蒙牛有酸酸乳、伊利有优酸乳,蒙牛有真果粒、伊利有谷粒多牛奶;在“儿童成长奶”产品上,伊利有QQ星,蒙牛有未来星。

蒙牛、伊利遍布全国的渠道和网点,足以支撑每年投入百亿以上的销售费用,渠道和宣传为其构筑了远高于同行的市场壁垒。

最典型的例子便是常温酸奶的竞争。2009年,光明乳业推出的莫斯利安,率先打开了国内常温酸奶市场,并在一段时间内都难找对手。

然而,当光明和利乐签署无菌利乐砖包装使用权的保护期过后,2013年末,蒙牛、伊利相继推出了面向常温酸奶市场的产品纯甄和安慕希。

尽管比莫斯利安晚了4年,但蒙牛、伊利却凭借渠道和宣传优势后来居上。根据欧睿国际数据,2021年,安慕希、纯甄、莫斯利安的市占率分别为19.6%、9.8%、4%。

蒙牛和伊利的液态奶大单品较量中,蒙牛这边有年销售额超过300亿的大单品特仑苏、100亿以上的大单品纯甄;伊利则有销售额超200亿的大单品金典、安慕希、伊利纯牛奶,超100亿的大单品优酸乳,形成了“2+2+X”的液态奶产品矩阵。

2021年,特仑苏以300亿+的销售额成为全球乳业体量最大的单品,帮助蒙牛拿下了单品榜第一。然而,伊利却凭借金典、安慕希、纯牛奶等多个大单品共同发力的优势,对蒙牛实现了围剿。

在液态奶领域,蒙牛更像是一个“特长生”,伊利则像一个全面发展的“优等生”。蒙牛和伊利的差距虽然不明显,但除了特仑苏这个超级大单品之外,或许蒙牛还需要培养出更多的百亿或两百亿的大单品,像伊利一样完善产品梯队。

03、奶粉业务滑坡奶酪能撑起百亿板块?

从最近的这份半年报可以看出来,蒙牛和伊利的差距不在液态奶,而在液态奶之外的业务。

2022年上半年,蒙牛冰淇淋业务收入39.0亿,同比增长29.9%;奶粉业务收入18.9亿,同比下滑25.6%;以奶酪为主的其他产品收入22.6亿,同比增长149.4%,三项业务合计占比17%。

而伊利这边,上半年,奶粉及奶制品(含奶酪)收入120.7亿,同比增长58.3%;冷饮收入73.0亿,同比增长31.7%,液态奶以外收入占比约三成。

在各自寻找第二曲线的叙事中,伊利选择了奶粉,蒙牛选择了奶酪,这个差异化特点在今年变得更加突出。

2022年3月,伊利完成对澳优乳业的全面要约收购,成为后者的控股股东。根据公开数据,2020年,国内婴配奶粉市场中,澳优和伊利分列五、六位,市占率分别为6.3%、6.2%,行业第一的飞鹤市占率为14.8%。

国联证券预测,伊利在收购澳优后,婴配奶粉市占率将达到15%左右,几乎与行业龙头中国飞鹤持平。

除此之外,在收购澳优前,伊利在婴配奶粉市场中便已经拥有了百亿大单品金领冠,而澳优在羊奶粉领域的优势,可以对伊利奶粉业务形成良好的补充。

奶粉业务曾经也是蒙牛的一大亮点,2019年奶粉业务收入曾一度达到78.7亿,与伊利相差21.8亿。

然而,2019年蒙牛出售君乐宝控股权之后,奶粉业务便出现大幅下滑。2020年和2021年,奶粉业务收入分别为45.9亿、49.5亿,与伊利的差距分别为83亿、112.6亿。

与伊利奶粉业务越做越好相比,蒙牛的奶粉业务发展不尽人意。2013年花百亿收购的雅士利,盈利能力并不稳定,并有3年出现亏损。

有行业人士分析,雅士利业绩低迷,或许与品牌融合不利有关。蒙牛收购雅士利后,花了5年时间,将雅士利、蒙牛旗下的奶粉欧世、法国达能旗下多美滋中国整合至“雅士利国际”的奶粉板块。

由于管理层动荡、渠道转型不利、品牌定位和隔离不清晰等因素,蒙牛的奶粉业务一直没有融合成功,导致了当前“大而不强”的局面。今年3月,蒙牛还曾发布过私有化雅士利的公告。显然,面临调整的奶粉板块短时间难以成为蒙牛的第二曲线。

奶粉故事讲不通,蒙牛也找到了自己的新增长点奶酪业务。2021年,蒙牛成为妙可蓝多的控股股东,对于奶酪市场的野心,卢敏放直言,“要做绝对市场领导者,就是蒙牛与妙可蓝多奶酪业务加起来,最少是第二名的两倍,甚至是三倍。”卢敏放甚至希望奶酪业务很快成为蒙牛的百亿板块。

但数据显示,2021年国内奶酪市场规模只有130亿,远不及约1700亿的婴配奶粉市场,甚至比婴配羊奶粉的200亿还要低。蒙牛想让奶酪业务突破百亿,仅靠一家之力难以打破该行业的天花板。

面对高增长的乳酪市场,伊利也蠢蠢欲动。今年2月,曾有传闻称,“伊利正计划收购法国知名奶酪品牌百吉福”。

尽管收购百吉福暂时没有下文,但在中期业绩会上,伊利投资者关系部总经理赵琳称,伊利的目标是成为奶酪市场第一,这势必要和蒙牛进行正面竞争。

在乳制品的各个细分市场中,几乎都有蒙牛和伊利的身影,双方竞争几乎是全方位的。但蒙牛的主要对手不是伊利而是自己。想要在2025年实现“再创一个新蒙牛”的目标,蒙牛需要超越自己。

评论