文|每日财报 楚风

成为失信被执行人和被限制高消费后,加加食品控股股东和实控人持有公司的股份也全部被冻结。近日,加加食品披露公告称,控股股东湖南卓越持有公司18.79%股份已全部被司法冻结,实控人杨振、扬子江、肖赛平合计持有公司23.51%股份,已全部被司法冻结。

A股调味料上市公司2022年半年报已出炉,行业业绩增长幅度出现两极分化。其中,天味食品、千禾味业净利润增幅领先,而加加食品净利润增幅垫底。今年上半年,加加食品净利润同比下挫83.47%,扣非净利润下挫115.51%。

《每日财报》注意到,今年以来社会消费低迷,再加上原材料成本上涨,调味料企业叫苦不迭。部分企业通过“降本增效”,取得显著成效,利润水平不降反升,而加加食品反而增加营销费用等支出,暂能取得良好的市场效应,线上渠道是在亏本销售。

近两年,加加食品一直在喊“高端化”,希望优化产品结构,提升高端产品市占率。但目前来看,加加食品整体毛利率仍低于同行,其中酱油类产品毛利率仅为同行的六成左右。

控股股东和实控人成“老赖”

湖南卓越是加加食品的控股股东,持有其216,419,200股,占总股本比例18.79%。杨振、扬子江、肖赛平是加加食品的实控人,持有公司股份分别为117,777,653股、82,440,000股和70,560,000股,占总股本比例分别为10.22%、7.16%和6.13%。

由于借款合同纠纷,加加食品控股股东和实控人持有公司的全部股份已遭司法冻结。9月3日,加加食品披露公告称,控股股东和实控人持有公司股份于8月24日新增轮候冻结。此次冻结后,控股股东和实控人遭冻结的股份占各自持有公司股份比例100%。

其中,湖南卓越、杨振、扬子江、肖赛平各有3,308,503股被青铜峡市农村信用合作联社申请冻结,湖南卓越、杨振、肖赛平各有19,552,641股被信达资产管理股份有限公司宁夏分公司申请冻结。

事实上,加加食品控股股东和实控人持有公司股份已被多次轮候冻结。所谓轮候冻结,是指已被法院冻结的股份,其他法院也要求进行冻结,只要前一次冻结一经解除,登记在先的轮候冻结即自动生效,无需等到新冻结手续办理完毕。简单来说,就是多个债主上门,轮流讨债。

《每日财报》注意到,由于合同纠纷,加加食品控股股东和实控人被法院列入失信执行人,并被限制高消费。据加加食品在4月8日发布的公告,公司实控人杨振、扬子江、肖赛平以及事会主席蒋小红有履行能力而拒不履行生效法律文书确定的义务,于2月14日被列入失信被执行人名单。

值得注意的是,加加食品董事会并没有收到上述人员任何形式通知,而是在4月7日编制2021年年报中“公司及其控股股东、实际控制人的诚信状况”,才从中国执行信息公开网上查询到的。

据企查查数据,加加食品控股股东和实控人已多次被法院列入失信被执行人和限制高消费。其中,杨振有2次被法院列入失信被执行人,有22次因关联企业履行法定义务而被限制高消费,有13次因人员自身未履行法定义务而被限制高消费。

业绩增长失速,利润排名垫底

A股上市公司2022年半年报已披露完毕,调味品上市公司业绩情况也浮出水面。在A股主要调味品上市公司中,9家企业营收均取得正增长,有3家企业净利润同比下滑,出现业绩“增收不增利”的情况。这3家企业分别为安琪酵母、宝立食品和加加食品。

其中,加加食品营收同比增长12.02%,净利润同比下挫83.47%,成为利润增速最低的调味品上市公司。随着净利润大幅下滑,加加食品ROE也下降至0.12%,在调味品上市公司中排名末尾。

在2022年半年报中,加加食品将主要原因归结于原材料价格上涨等环境因素,“报告期内受疫情及俄乌冲突等因素影响,公司所需主要原材料价格大幅上涨并持续高位,其中植物油菜籽原油的单位采购价格同比去年增加37.92%;食盐的采购价格同比去年增加70.89%等等,其它主要外购原材料均有不同程度上涨,综合影响主营业务成本。”

原材料成本明显上涨的产品主要为味精类、食醋类和食用油类,原材料成本分别同比上涨39.90%、10.05%和10.15%。酱油类产品贡献47.22%的收入,原材料成本同比上涨5.21%。

事实上,原材料价格上涨是调味品行业共同面对的问题,但各家企业业绩增长差距极大。今年上半年,天味食品、千禾味业净利润增速大幅领先于同行,而加加食品净利润增速在行业中排名垫底,为何出现两极分化呢?

《每日财报》注意到,在社会消费低迷、原材料成本上涨等背景下,天味食品和千禾味业“降本增效”,取得良好的效果。就拿千禾味业来说,今年上半年,其销售费用为1.448亿元,同比下降38.25%,节省了8970万元。

对比之下,加加食品成本不降反增,同期销售费用为1.033亿元,同比增长13.29%。加加食品称,“公司为进一步拓展市场份额及新增业务区域,提升市场占有率,加大了产品促销力度,增加了宣传费用及市场费用的投入,为未来公司业务发展做准备。”

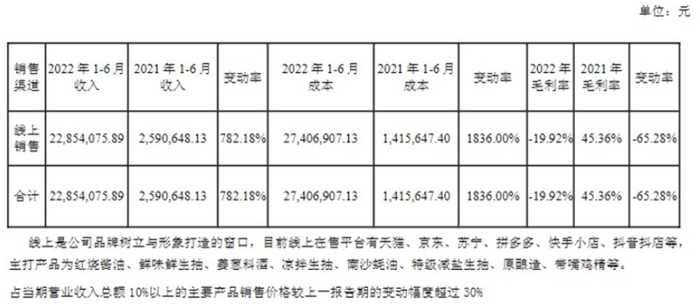

《每日财报》发现,加加食品在线上平台加大销售力度,线上渠道收入明显增长,却是在亏本销售。今年上半年,线上渠道收入为2285万元,同比增长782.18%,而毛利率为-19.92%,相较2021年下降65.28%。

打造减盐特色单品,毛利率仍低于同行

在2021年,加加食品在机构调研活动中表示,公司产品出现问题,最开始走的是中高端路线,但发展过程中逐渐偏离中高端路线了,近两年回归主业后,一直往中高端产品扭转。

加加食品提出“减盐”理念,打造以“减盐生抽”为主打特色的单品,并带动其他调味品向健康、高端产品转型。

为推动减盐系列产品发展,据浙商证券研报,加加食品倾斜资源投入,渠道利润空间高于一般产品的10%-15%,同时给予经销商额外反点;变革组织结构,特别设置减盐事业部,重点考核减盐产品占比,整合供应链部门,提升前台运营与服务效率,加快交付速度,减少经销商库存压力。

加加食品对外表示,2022年将重点关注减盐系列产品,“通过合资公司进行资源整合,集中力量做减盐系列产品的推广和销售,为减盐系列产品后期走大单品战略路线奠定基础。”

早在2020年,加加食品就提出打造减盐系列特色单品,推动产品向中高端化转型,但发展至今,酱油类产品毛利率不增反降。2020年至2022年中期,酱油类产品毛利率分别为34.94%、27.18%和26.61%。

受原材料价格上涨影响,加加食品还在2021年11月对调味品提价3%至7%不等,整体平均提价幅度在5%左右。即使如此,提价暂未改善利润空间,毛利率水平仍较低。

与此同时,同行酱油类产品毛利率也有所下降,但依然明显高于加加食品。2021年,海天味业酱油类产品42.91%,千禾味业酱油类产品毛利率为43.93%,而加加食品毛利率仅为同行的六成水平。

加加食品作为“中国酱油第一股”,发展已明显失速,近两年业绩增长更是落后同行。加加食品试图扭转之前的决策失误,打造以减盐为特色的生抽产品,但从毛利率水平来看,两年的“高端化”口号,似乎喊了个寂寞。

评论