文|BT商业科技

北京时间9月7日美股盘前,蔚来公布2022财年二季度财报。创纪录的单季营收,无法掩盖亏损放大三倍的窘境。已在稍早时候公布财报的理想和小鹏,同样难逃亏损放大的命运。

与此同时,还有更多难题等待着它们。公开数据显示,8月造车新势力交付量排行榜中,哪吒、零跑分列前两名,蔚来、小鹏和理想反倒退居二线。尤其是处于产品更迭期的理想,低至4571辆的交付量还不到哪吒的零头,颓势相当明显。

与此同时,二线造车新势力交付量持续爆发,更先后抢滩资本市场,大有取“蔚小理”而代之的势头。在刚刚过去的8月份,哪吒汽车交付了16017辆新车,同比增长142%稳坐榜首,将“蔚小理”全部甩在身后。

调整产品线和加快新车型迭代,是“蔚小理”应对当前危机的主要手段。蔚来多次被传秘密打造新子品牌,杀入20万以下级别下沉市场;小鹏则积极转型高端化,甚至计划通过飞行汽车等新产品杀入50-100万元高端市场。

然而,发展子品牌、扩充产品线也会带来愈发沉重的成本压力,同时还可以遭遇用户的质疑和抵触。理想ONE降价、停产诱发的车主集体投诉,对蔚来、小鹏就是一个警示。

改变虽是无可避免,但该怎么变,“蔚小理”似乎还没有给出正确答案。

“蔚小理”Q2业绩PK:亏损放大的共同命门

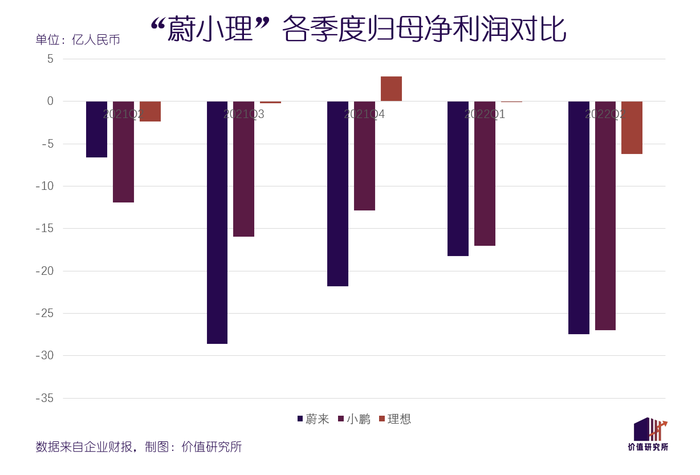

翻看“蔚小理”的二季度财报,价值研究所(ID:jiazhiyanjiusuo)发现一些问题是共通的——最突出的是亏损放大,此外还有居高不下的生产成本、艰难维持的产能以及徘徊不前的整车毛利率。虽然“蔚小理”都还有各自的麻烦,但这些共同难题,无疑已经成为它们最大命门。

通过对二季度财报的横向对比,或许我们能清楚看到“蔚小理”当前的困境。

先看营收的情况。蔚来的营收规模依旧是最高的,小鹏的增速领先,但优势正在缩小。

数据显示,蔚来二季度总营收为102.9亿元,同比增长21.8%,理想和小鹏的同期营收则分别为87.33亿元和74.36亿元,同比增速分别为和73.3%和153%。

从增长曲线来看,蔚来早已告别爆发期,理想和小鹏的增速也已经来到拐点,三大头部新势力的营收规模恐怕都难以再维持高速增长。历史数据显示,蔚来营收同比增速已经连续五个季度下滑,且下滑速度相当夸张。去年同期,蔚来营收同比增速还高达127.2%,如今已跌到只剩零头。

同样的情况,也很有可能在小鹏、理想身上重演。

根据财报数据,小鹏营收同比增速在2021年一季度达到616%的巅峰,此后整体走低。今年二季度的同比增速虽然在“蔚小理”横向对比中一马当先,但较去年同期跌去近400个百分点。至于营收规模和增速都夹在中间的理想,本季度营收同比增速自上市后首次跌破三位数,更值得高层引起重视。

再看利润端,这也是“蔚小理”最大的问题。

二季度,蔚来、小鹏的归母净利润分别录得-27.45亿元和-27.01亿元,两者可谓“卧龙雏凤”。就算向来以理性经营、成本控制而闻名,毛利率领先全行的理想,也在二季度录得6.18亿元的净亏损。

细看变化曲线,蔚来是造车三兄弟中亏损最严重的一家,小鹏则后劲明显不足。历史数据显示,小鹏上一次净亏损同比收缩还是出现在2020年四季度,此后便一路滑向深渊。今年前两个季度,小鹏归母净利润都录得超过100%的负增长,越卖越亏钱的魔咒仍在延续。

而从同比变化来看,“蔚小理”就是十足的难兄难弟,谁也别笑话谁。数据显示,蔚来二季度归母净利润同比下滑316.54%“独领风骚”,理想和小鹏这项数据也分别录得162.98%和126.03%。

当然,横向对比之下,理想依然是最出色的那一家。

理想的优秀之处主要体现在毛利。数据显示,理想二季度车辆毛利率为21.2%,同比增长2.5个百分点,高于蔚来的16.7%,更是几乎达到小鹏的两倍。而理想的整体毛利率也达到21.5%,同样领先于蔚来和小鹏。

最后再来看一下大家都十分关心的交付量。今年上半年,“蔚小理”的交付量浮动颇大,小鹏依旧称王,蔚来处境最为尴尬。

数据显示,小鹏二季度累计交付34422辆新车,同比增长98%,延续了自己的领先优势。理想次之,二季度共交付28687辆汽车,同比增长63.2%,蔚来该季度交付量则为25059辆,同比增长14.4%,无论交付量还是同比增速都处于垫底状态。

当然,联系到前文所说的亏损数据就能发现,小鹏还在延续薄利多销路线。虽然销量仍在领跑,但整体偏低的定价和汽车销售毛利也给小鹏带来了愈发严重的亏损。数据显示,小鹏三大主力车型中,售价最高的P7交付量占比在二季度环比下滑了10个百分点至46%,最便宜的G3则从一季度的13%上升至22%。

截止发稿时,小鹏股价在年内下跌了68%,蔚来以44.82%的跌幅紧随其后,表现相对最好的理想也跌去了17%。踩中新能源风口上的“蔚小理”,正一步步从资本市场的宠儿沦为弃子。

走到这一步,“蔚小理”恐怕必须作出改变,才能应对眼前日渐失控的局势。

互相切入对方腹地,沉迷内斗伤了谁?

调整产品线和加快新车型迭代,是“蔚小理”应对当前危机的主要手段。但效果,只能说是喜忧参半。

公开信息显示,今年8月份蔚来正式推出合创汽车股东行列,此前蔚来持有后者约4.5%股权。成立于2018年4月份的合创汽车由广汽集团、蔚来、广汽埃安共同控股,旗下的合创A06主力车型起售价18万元起,瞄准的是中低端市场。

由于和蔚来品牌调性形成错位,合创一度被视为蔚来开拓新客源、杀入中低端市场的重要棋子。但过于分散的股权架构以及复杂的权力博弈,也制约了合创的发展。如今,蔚来很明显是等不及了,它决定自己出手杀入下沉市场。

有关蔚来秘密打造中低端子品牌的消息,近两年可谓不绝于耳。早在去年6月份,就有媒体爆料蔚来正在上海组建新研发团队,打造瞄准20万级别市场的子品牌。当时,蔚来主力车型的价格在35-45万之间,这个传闻中的子品牌价格足足打了个五折。

到了今年8月份,再有消息称蔚来全新子品牌ALPS(阿尔卑斯)和第三个同样瞄准中低端市场的未命名子品牌都已准备好上马。其中,前者定价在20-30万之间,后者更是直接下沉至20万元以下,正面和小鹏抢生意。

和发力下沉的蔚来正好相反,向来靠下沉市场打江山的小鹏正在努力挤进中高端市场。

去年8月份,小鹏公布了全新品牌规划,目标是在2023年进入40-50万元中高端市场,随后通过飞行汽车等新产品杀入50-100万元市场。与此同时,小鹏还在不断加大对XPILOT自动驾驶系统的研发投入,希望打造自己的系统和生态优势,为高端化打辅助。

总的来说,小鹏和蔚来的策略就是切入对方的核心腹地,削弱对手寻求增长。但想在自己并不熟悉,且早有一方霸主的新赛场站稳脚跟并不容易。除了需要调整品牌调性之外,发展子品牌、扩充产品线也会带来愈发沉重的成本压力,同时还可能遭遇用户的质疑和抵触。

这一点,在理想的身上就体现得淋漓至尽。

去年四季度好不容易净利润转正的理想,如今亏损急速放大,很难说跟理想L9、L8的研发和生产线扩充没有关系。

数据显示,理想二季度营业费用高达28,6亿元,同比接近翻倍。其中,销售及一般管理费用同比增长58.6%至13.3亿元,研发费用则直接飙升134.4%至15.3亿元。在财报中,理想也承认新车型研发是成本上升的主要原因。

财务状况相对最健康的理想尚且如此,小鹏、蔚来们如果要继续研发新车型和组建子品牌,亏损压力可想而知。

更令理想尴尬的是,出于诸多客观因素,他们不得不加速产品更迭节奏,用理想L8彻底代替理想ONE,并由此引发了车主的集体抗议。

理想方面担忧的是,由于L9和L8推出的时间间隔很短(前者已在6月开售,后者预计今年11月开启交付),大量潜在客户持观望态度,在新车和老车型之中犹豫不决。这样一来,理想几款车型产能调动出现问题,继而为上游采购和库存增加压力。

而提前宣布用L8彻底取代理想ONE,无异于逼迫消费者尽早做出选择,但也引发后者的极度不满。产品线更迭是一门学问,做得不好很容易得不偿失。有理想前车之鉴,蔚来和小鹏更加要打醒十二分精神。

然而,“蔚小理”们的选择空间可能比我们想象中更少,眼前的挑战也更加凶险——哪吒、零跑、威马,这些造车新势力榜单上的边缘角色,早已在不知不觉中换上了一身主角戏服。

在刚刚过去的8月份,哪吒汽车交付了16017辆新车,同比增长142%,今年前八个月已经累计交付了93185辆新车,连续两个月稳坐造车新势力交付榜首位。在8月位列第二的,也不是“蔚小理”,而是交付了12525辆新车的另一家二线新势力零跑汽车。

哪吒、零跑来势汹汹,势要颠覆昔日朝堂。深陷内斗之中,同时尚未平稳度过供应链危机的“蔚小理”,还有多少时间巩固自己的江山?

二线新势力迎头赶上,留给“蔚小理”的时间不多了

在交付量之外,港交所俨然成为“蔚小理”和二线造车新势力的另一个主战场。

8月29日,零跑汽车通过港交所上市聆讯。如无意外,零跑将成为继“蔚小理”后第四家登陆资本市场的造车新势力。

在今年稍早时候,哪吒的母公司合众汽车也正式宣布启动IPO计划,并完成Pre-IPO轮融资,当前市场估值高达450亿元。在几乎同一时间,威马汽车也完成了总计5.96亿美元的Pre-IPO轮融资,约70亿美元的市场估值按当前汇率换算过来和哪吒基本持平。

上市,不仅显示了零跑、哪吒、威马们的野心,也能给它们带来实打实的融资,为追赶“蔚小理”提供弹药。公开资料显示,自从成立以来威马汽车总共完成了超350亿元的融资,是二线造车新势力中的融资大户。如果能收获二级市场的入场券,这个数字肯定还会继续膨胀。

不过交付量超车和上市就能代表哪吒、零跑们超越“蔚小理”了吗?

在价值研究所(ID:jiazhiyanjiusuo)看来,答案并没有那么简单。

一方面,这些二线造车新势力一样面临严重的亏损,同样是烧钱换增长,甚至比起“蔚小理”有过之而无不及。

交付量领先的哪吒,过去两年营收分别为12.97亿元和57.35亿元,和“蔚小理”相去甚远。但在亏损额上,差距可就小得多了。根据官方数据,哪吒汽车过去两年净亏损分别为13.21亿和29亿元。如果和交付量、在售车型均价进行换算,基本相当于卖一辆亏4万。

第二名零跑汽车情况也不容乐观。根据其招股书,2019-2021年零跑汽车经营亏损分别为7.31亿、8.7亿和28.68亿元,过去一年亏损额放大了超过三倍。和“蔚小理”一样,零跑汽车也将亏损放大归咎于开发新车型带来的成本上升,尤其是研发和营销支出。

当然,亏损最严重的还要数威马汽车。根据其招股书数据,威马汽车2019-2021年的归母净亏损合计高达174.35亿元,经调整净亏损则合计为136.32亿元,连“蔚小理”都要甘拜下风。更夸张的是,其过去三年毛利率分别低至-58.3%、-43.5%和-41.1%,相当于卖出一辆车就要倒贴10万。

如此糟糕的财务状况,难免让投资者对哪吒、零跑、威马的上市行动和资本割韭菜联系在一起,同时也削弱了后者的估值空间。

另一方面,在供应链和生产线管理,以及经销渠道、配套充换电设施等环节,占据先发地位“蔚小理”依然有自己的优势。

按照官方规划,哪吒汽车的目标是在今年年底前将直营门店数增加至122家,今年平均每月新开店数量3-5家。对比之下,根据官网数据,截止8月底蔚来在全国拥有402家门店,光是北上广深四大一线城市就布局了近百个线下服务网点。

当然,要说门店数量,威马汽车可以说是一个异类。招股书数据显示,截止去年年底,威马在全国拥有628家线下门店,相当于蔚来和小鹏之和。但正如前文所说,大规模的门店扩张也是威马亏损额连年激增的重要因素。

处理好渠道端、供应链端、生产端和销售端的种种矛盾,是每一个造车新势力的必修课。经验更丰富的“蔚小理”,管理模式无疑有可取之处。

总的来说,哪吒们虽然来势汹汹,但想一朝颠覆“蔚小理”的王朝还为时尚早。只不过,接下来的对抗和博弈,肯定会更加激烈。

写在最后

1999年,第一次创业的李斌拿到了人生第一笔融资,投资方是北汽集团,这仿佛注定了他与汽车行业的不解之缘。到了2012年筹备造车,他形容自己“一直憋着一股气”,就要向别人证明自己的眼光没有错。

一年之后,汽车之家成功赴美上市,创始团队的灵魂人物李想急流勇退,随后怀抱着同样的野心投身造车大军。

一样有过互联网创业经历,经历过科技股泡沫、金融危机等一众考验的造车三兄弟,在相近的时间投奔新能源大潮,相继攀上人生巅峰,如今又一同走到全新的事业分岔口。

9月3日,社交达人何小鹏转发了美国网球名将小威廉姆斯在今年美网不敌汤姆·贾诺维奇的战报,并配上一句评论:

“人生难得几回拼!我拼尽全力,这是生命中最不可思议的旅程。”

这一句看似寻常的鸡汤,对于如今身处逆境的何小鹏和小鹏汽车,乃至李斌、李想两位同行来说,又何尝不是一句发自肺腑的宣言?

对于小威廉姆斯来说,这是她辉煌生涯的最后一战。虽然谢幕战结果算不上完美,但23座女单大满冠冠军也足以让她超越格拉芙,成为公开赛时代女子网坛无可争议的历史第一人,留给后世一座难以逾越的高峰。

可对于何小鹏们来说,他们的职业生涯还远没到落幕的阶段,现在正是需要咬牙坚持的关键时刻。

同时,这也是他们找回当初的决心和斗志,再次“拼尽全力”的时候。

评论