文|阿尔法工场

上市之后,时代天使(6699.HK)的高光时刻,似乎已渐行渐远。

8月25日,时代天使发布了2022年中报,多项核心指标明显低于市场预期。

前6个月,公司营业收入5.71亿元,同比下降0.02%,公司拥有人应占利润7430.70万元,同比下降22.72%,基本每股收益为0.44元。

头顶“正畸第一股”的荣耀,时代天使曾是高歌猛进的代名词。一年前,时代天使创造了上市首日暴涨143.93%的神话,市值一度超过783.6亿港元。

彼时,他们把“走向世界”和“普及正畸”作为市场方向,希望借此抢滩市场份额,不断提升企业的收入和利润。

但从今年前6个月的营收和利润来看,无论与市场预期比,还是与曾经的自己比,成绩都不理想。

与此同时,资本在正畸赛道不断加码,行业内多家本土厂商正在大刀阔斧进行市场扩张。

获得泰康系投资的正雅齿科表现强劲,已经坐上了国内正畸行业的第三把交椅。美立刻、轻松笑等新对手也陆续入局,抢夺时代天使逐渐失去的市场份额。

一边是疫情下的消费低潮,另一边是势头强劲的对手冲击,时代天使在此节点,选择继续推进“下沉”救市,寄希望于通过快速拓展三四线新兴市场,提升市场覆盖率。

但这并未能成功提振投资者的信心。

伴随着中期盈利预警和股东减持等信号,时代天使股价接连下跌。截至9月9日收盘,报收131.5港元/股,总市值约为221.9亿港元,较最高点蒸发超400亿港元,接近“腰斩”。

01 “神话”背后的隐忧

时代天使的“坠落”并不是一夜之间发生的。从历年财报中,或许可以看出一些端倪。

一是成本飙升导致盈利能力下降。

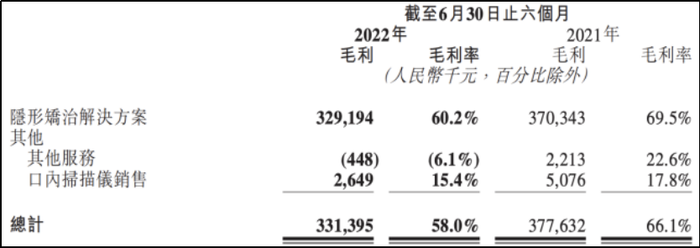

2022年上半年,时代天使的毛利率、净利率、ROE三项指标均有下滑,毛利率由2021年上半年的66.1%减少至2022年上半年的58.0%。而净利润规模下滑的主要原因,是成本的大幅增长。

2022年上半年,时代天使的成本为2.40亿元,同比增长23.8%。其中,与提供隐形矫治解决方案有关的成本为2.17亿元,同比增长33.8%。

隐形矫治解决方案的毛利率,也由2021年上半年的69.5%减少至2022年上半年的60.2%。

时代天使2022年中期业绩公告,来源:时代天使官网

二是营销和销售费用比重逐渐超过研发费用。

去年以来,时代天使的销售及营销开支、行政开支和研发开支急速增长。

2021年时代天使销售及营销开支、行政开支和研发开支累计为5.43亿元,同比增长36.8%,增幅创下过去三年新高。

2022年上半年,时代天使的销售及营销支出为1.28亿元,较2021年同期增长32.3%。

这是时代天使“出海”和“下沉”战略带来的必然结果。

过去几年,舍得在研发上投入,不断推出新技术、新专利是时代天使能够在中国市场迅速崛起的助推器。但是,从这几年的数据来看,时代天使的研发费用率正呈现出下降趋势。

其实在2021年上市之前,重营销、轻研发的特征十分明显。

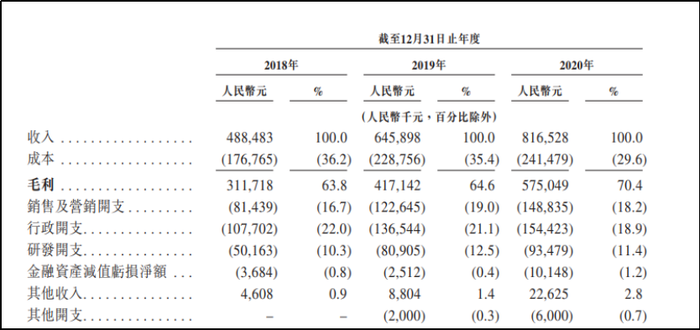

2018年至2020年间,时代天使销售及营销费用分别为0.81亿元、1.23亿元、1.49亿元,占总营收的比重分别为16.7%、19.0%、18.2%。

同期的研发费用占比分别为10.3%、12.5%、11.4%,均低于销售及营销费用。

时代天使2018年-2020年销售开支及研发开支数据,来源:时代天使招股书

三是“价格战”下,时代天使商业模式短板逐渐显现。

在正畸行业,案例数的增长不得不依托牙科医生的推荐。时代天使以私立诊所为主要销售对象,本质上依赖牙科医生对正畸终端的推荐权。

从2021年以来,为了抢滩三四线城市市场,投入的牙医培训成本飙升,同时和牙医的“利益捆绑”又只能采取“以量换价”的方式。

2021年时代天使达成正畸案例的产品,主要依赖“标准版”和“冠军版”,均是主打性价比的入门级产品。

这种模式极易被更低价的同类产品替代。在正雅等竞争对手冲击下,一旦该系列产品的价格丧失优势,则将直接导致时代天使整体销售业绩快速、大幅下滑。

从目前的趋势来看,“价格”门槛依然是时代天使能否成功生存的最大掣肘。

02 新格局下,整牙的选择更多了

不过,时代天使并不是在价格战中唯一的“受害者”。

作为行业无可争议的龙头,隐适美母公司爱齐科技(NASDAQ:ALGN),曾经以“10年涨30倍”的成长,成为对手难以企及的“天花板”。

在中国市场,隐适美一直主打高端市场,也因此笼络了一批“忠诚”的消费者。但在今年4月,隐适美罕见地采取了降价策略,其产品消费价最低降至2.5万左右。

这也许是隐适美为了保住“双寡头”中的一席之地而做出的无奈之举。

2021年,时代天使以41.1%的市场份额超越隐适美(35.9%),首次占据了中国隐形正畸市场第一的地位。

但也要看到,与2020年“双寡头”占据82.3%的市场份额相比,这一数据在2021年已经降至77%。

也就是说,虽然隐适美退居第二,但时代天使市场占用率却没有明显提升。实际上,抢占这部分市场份额的,是一大批获得资本青睐的新晋本土品牌。

其中,获得泰康投资和泰康拜博口腔助力的正雅齿科,在2022年初宣布完成D轮融资,融资金额达5亿元。从2019年起,正雅齿科就与泰康的正畸团队合作启动正雅GS产系的研发。

又比如3月获得融资的牙领科技,其旗下主打品牌“适美乐”为具有“RAS根骨分析系统”和“RMS诊中监控”专利技术的无托槽隐形矫治器品牌。

在三年不到的时间,旗下品牌“适美乐”进入了国内多家大型连锁门诊,服务了数万名患者。

除此之外,正畸赛道的新玩家还在不断涌入。微云2020年正式在国内推出其AI隐形矫正器品牌——“象贝”,已经完成数万例级病例交付。

成立于2018年的轻松笑(easysmile),其模式是主打C端中轻度正畸适应症病例。

2021年获得欧普康视(SZ:300595)旗下基金投资的“美立刻”,差异化路径是专注技术与材料。

表面上看,正畸赛道新进的玩家们都各有特色,各式各样的新产品层出不穷。但是归根结底,无论是AI模型,还是材料升级,都只是为了实现同样的价值交付——让牙齿变美变齐。

如果从“核心交付”的维度来理解时代天使的发展历程,可能会有新的发现。

在隐形正畸行业,医美属性一直以来都强于医疗属性,简单地说,就是寻求正畸服务的消费者关注的是“变美”而不是“治病”。

2018年到2020年,时代天使经历了一波高速发展,不得不归功于当时颜值经济盛行、消费升级的经济环境。

隐适美、时代天使、正雅主要产品系列适应症及终端价格对比,来源:方正证券

在这之前,消费者都知道隐适美的产品既美观又舒适,是隐形正畸最高端的品牌,但唯一的缺点就是贵。隐适美的平均消费价格在五万元以上,就意味着它只能成为一二线城市的“中产标配”。

当隐适美已经稳定地把控了高端市场后,那些接受不了高价但还是想要牙齿变美的消费者,就开始渴求一个更为便宜的中端产品——这就是时代天使诞生的契机。

在维持核心价值交付的前提下,降低了消费价格,是时代天使作为国产替代能够分走隐形正畸“蛋糕”的逻辑。

但同样的道理,对如今的正雅、美立刻同样适用。在中端市场,除了时代天使,消费者现在有了更多选择。

03 消费降级潮来临,地板之下还有地下室

前面说到,在核心交付不变的前提下,厂商可以把价格和非核心交付要素进行不同程度的组合,来满足升级或降级的消费需求。

那么对于隐形正畸来说,消费降级就是保证在把牙齿排齐的基础上,减少那些不必要的花费,比如医生的回访、牙套的舒适度、牙齿排齐的周期等。

一个例子可以很好地说明,隐形矫治本身就是一种“消费升级”。

即使是今天,在传统固定托槽矫治器和隐形矫治器中,口腔诊所依然会向大部分带孩子去咨询的家长推荐传统托槽矫治器。

因为对这些家长来说,把孩子的牙齿变齐是核心需求,而动辄需要三五倍花费的“隐形”就没有那么重要了。

正是因为这份强医美属性,疫情对消费能力和消费观念的影响,在隐形正畸行业得到集中体现。

即使是以高端著称的隐适美也未能避免疫情的冲击,2022上半年,爱齐科技在全球市场净利率相应下滑,Q1净利润为1.68亿美元(净利率17.3%),Q2净利润为1.57亿美元(净利率16.2%)。

国际市场(含中国)隐形正畸案例数下降11%,是业绩下滑的原因之一。

隐适美在利润下滑后首次降价,无疑证实了一点——正畸行业的下沉“内卷”身不由己。

方正证券研报显示,全球隐形矫治平均价格从2015年的 5000美元降低至2020年的4207美元,到2030年有望进一步降低至3915美元。

图表:2015-2030E全球隐形矫治平均价格及增速,来源:方正证券研究所

时代天使与其他竞争对手争夺的中端市场,赖以生存的目标消费者是一二线城市的90后和00后群体。

遗憾的是,这批消费者,其中有大部分在疫情中遭遇了失业、降薪危机冲击,消费能力和消费预期有大幅下降。

在此之前,被时代天使寄予厚望的下沉策略曾为业绩带来了一段高速增长。

2018年至2021年间,时代天使产品的销量则从7.77万例逐渐增长至2021年的18.32万例。但为此付出的代价,是主打的牙套产品平均售价一降再降,从2018年的8400元降至2021年的7300元,四年间降幅达14%。

“以量换价”的策略赢得了市场份额,但付出的代价也是惨痛的。

低价策略无疑会影响盈利能力;更何况,在短暂的高光之后,达成案例数指标也开始下滑。2022年上半年时代天使共达成案例7.72 万例,同比下滑3%。

可以说,本身就是“消费升级”的隐形正畸,遇到了诡异的消费情景——在消费降级最极端的情况下,正畸消费者可能会将所有非核心要素都抛弃,只要求“排齐”就可以了。

实际上他们也正是这样做的,除了不断促使中端隐形正畸品牌打折之外,他们甚至把目光从牙科医院投向了美容院。

隐形正畸中端市场正在价格内卷中,却没料到,原本的市场格局已被打破。3D齿雕、纳米浮雕牙、冰瓷美牙……各种牙齿美容项目开始在美容院兴起。

在美容院均价几千元就可以完成的牙齿贴面,也能满足消费整齐、美白的需求。

相比于隐适美降价和正雅齿科“拉新”,也许美容院才是时代天使最大的敌人。

为了应对“消费寒冬”,除了降价,隐适美又有了新动作。

他们开始布局推行线下门店,消费者可以前往体验,直接与厂家进行需求沟通和产品设计。这是隐适美试图减少服务成本,从牙医手里夺回一些主导权的尝试。

而正在被“价格战”追击的时代天使,面临的是越来越狭窄的市场空间、白热化的行业内卷还有正在形成的“平替”的冲击。

加码下沉市场,究竟能否遏制住时代天使的业绩“下沉”,还有待时间检验。

评论