文|雷递网 雷建平

腾讯音乐娱乐集团(TME)(纽交所股票代码:TME;港交所股票代码:1698)今日以介绍形式成功于香港联合交易所有限公司(“联交所”)主板上市,其A类普通股(“股份”)在联交所主板正式开始挂牌交易,股票代码为“1698”,每手100股,股票简称为“TME”。腾讯音乐发行价为18港元。

腾讯音乐的美国存托股份(“ADSs”)将继续在纽约证券交易所(“纽交所”)维持主要上市地位并继续交易。其中,每ADS代表两股股份,于联交所主板上市的股份可与在纽交所上市的ADSs之间完全互换。

年营收312亿

腾讯音乐是中国在线音乐娱乐服务开拓者,提供在线音乐和以音乐为核心的社交娱乐两大服务。腾讯音乐在中国有着广泛的用户基础,拥有目前国内市场知名的四大移动音乐产品:QQ音乐、酷狗音乐、酷我音乐和全民K歌。

根据艾瑞咨询报告,按照月活跃用户数计算,腾讯音乐是中国最大的在线音乐娱乐平台。

2022年第一季度,腾讯音乐的在线音乐移动端月活跃用户数为6.04亿,社交娱乐移动端月活跃用户数为1.62亿。同时,截至2022年3月31日,按曲目数量计算,腾讯音乐还拥有中国最大的音乐内容库。

基于“一体两翼”中的平台战略,腾讯音乐旗下产品基于“听、看、唱、玩”四大音乐娱乐支柱进行持续创新,加深用户对产品的认同感和归属感。

同时,腾讯音乐在长音频领域:通过进一步拓展如助眠等受欢迎的垂类内容,公司继续丰富具有差异化且高质量的长音频内容。

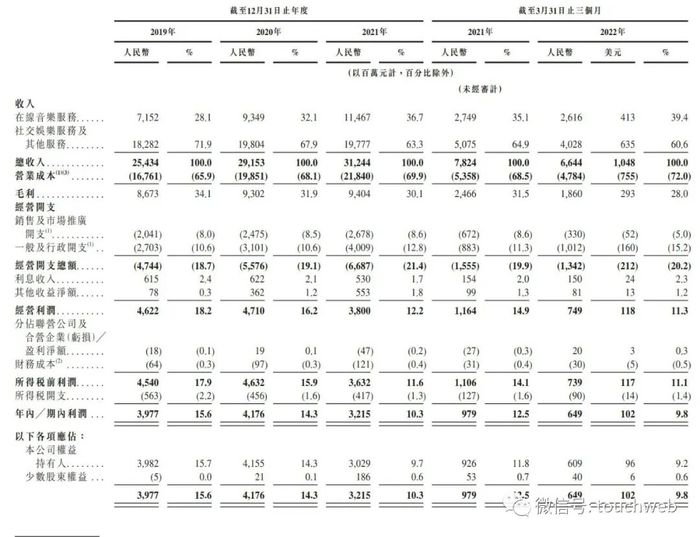

财报显示,腾讯音乐2019年、2020年、2021年营收分别为254亿元、292亿元、312亿元;净利润分别为40亿元、42亿元及32亿元。

腾讯音乐2022年第二季度营收69.1亿(10.3亿美元),非国际财务报告准则下(Non-IFRS)公司净利润为10.7亿元,环比上升13.4%。

截至2022年6月30日,腾讯音乐持有现金、现金等价物、定期存款、短期投资为258亿元(约38.5亿美元)。

充裕的现金流也使得腾讯音乐得以持续投入产品与技术研发,并进行了大笔股票回购。

数据显示,腾讯音乐2019年、2020年及2021年以及截至2022年3月31日止三个月的研发开支分别增长为11.59亿元、16.67亿元、23.39亿元及5.96亿元,分别占同期总收入的约4.6%、5.7%、7.5%及9%。

腾讯音乐于2021年3月公布10亿美元股票回购计划,其在2022年第二季度末已完成超70%,并将持续推进。

有利于引入更多的投资者

此次腾讯音乐选择的介绍上市(Listing by Way of Introduction)模式,是二次上市的一种方式,不需要在上市时再发行新股或出售现有股东所持股份,不涉及IPO融资环节。

相比介绍上市,回归香港上市,还有一种模式是双重主要上市,双重主要上市指公司已在另一证券交易所上市的情况下,在香港市场按照当地市场规则上市,两个资本市场均为主要上市地,即使在一个交易所摘牌,也不影响企业在另一交易所的上市地位。

2022年以来,知乎、贝壳、涂鸦、名创就相继在香港双重主要上市。B站、阿里巴巴也将于2022年在香港完成双重主要上市。当然,双重主要上市所需要的上市准备时间也更长。

对于企业来说,是选择介绍上市,还是双重主要上市,主要还是要根据自身经营状况来决定。

近年来,中概股回归港股已成为一个必然趋势,包括阿里巴巴、京东、百度、微博、蔚来在内的许多企业均选择回港二次上市。

业内人士认为,腾讯音乐在资金储备及现金流等方面一直保持稳健有效的管理,此次通过介绍上市登陆港股,不仅可以为投资者提供更多的交易地点选择和更灵活的交易时间,也不稀释现有股东利益,有利于引入更多的投资者,综合来看对其长远发展更为有利。

评论