文|深氪新消费 Gawaine

编辑|黄晓军

区别于去年的风光火热,亏损、裁员、闭店,是今年烘焙业的高频关键词。

上半年的烘焙行业仅有1件融资,相比去年的18件,数量上直接断崖式下跌。各大烘焙品牌也不太滋润。一年融资五轮的新式品牌墨茉点心局在年初被曝大幅裁员,尽管品牌方回应以“部门调整”缘故,但其门店的收缩依然昭示了烘焙行业开始“挤泡沫”了。

“烘焙第一股“的老品牌克莉斯汀,发布公告,确认其受疫情影响导致经营一度陷入停滞。

前两年还说着长坡厚雪的烘焙业,今年的市场容量就已经不允许再有品牌野蛮生长了,就像过了季的小龙虾,肉瘦膏少食客尽。

能玩的营销,能联名的风味都差不多用完了,过了连螺蛳粉都能被当成面包馅儿的时代,消费者的理性回来了,味觉也恢复正常了,甚至在疫情下连钱包都不富裕了。虽然潮水退了,但还是有一家烘焙品牌以飞快的速度在逆势发展,仅用两年,就开出了将近300家门店。

“3元面包店”的传统定位

起家福建的烘焙品牌,可斯贝莉,最近两年的生长速度让业内业外都有些许侧目。

尤其是疫情发生之后的2021和2022年,发展得更加迅速,平均一年开一百家店左右。这个速度的扩张,在烘焙行业里的体量绝对是重磅级的。

烘焙市场是高度分散的,从过往来看,这个品类开店速度并不快。即使是发展了数十年的老品牌,超过一千家店的也很少,比如好利来、85度c等;大部分烘焙品牌的门店数量都只发展在几十家左右,且很少跨省,连锁化的比率也不高,像上海的宜芝多、云南的嘉华饼屋等。

为什么可斯贝莉的发展可以这么快?这个品牌在福建之外,消费者可能觉得没怎么听过,但说起品牌所属的创始人,全国人民都知道。

可斯贝莉正是华莱士创始人华怀庆的再创业项目。其在定位、策略和运营和管理中有诸多华莱士的影子。

与追求极致性价比的华莱士相同,可斯贝莉的身影几乎不在任何商圈出没,主打街边速食与社区门店。其在2015年最初切入市场的时候,打出的名号就是“平价面包”,卖点旨在能吃又便宜。

不用铺天盖地的广告,也不用把产品形容得天花乱坠。便宜,就是其最大的竞争力。

华莱士最初进入市场的时候给消费者打造的印象是“10块钱3个汉堡”,这个定价的优势牢牢圈住了下沉市场。

西式快餐的消费群体主要集中在年轻人群,特别是学生群体。也正是这样一群人往往钱包有限,面对动辄一顿大几十还不一定能吃饱的肯麦套餐,不少人都得再掂量掂量。

十来块钱去肯德基只买得到一份薯条,但在华莱士却可以买到一个套餐,消费决策的成本一下子锐减。

因为下沉市场的消费群体基本都聚集在社区和学校周围,初期的可斯贝莉也采取了相似的做法。在社区和学校的位置布店,做了一款只要3元的面包来打市场,由此给消费者留下“3元面包店”的印象。

这个模式跑了4年,确认基本跑通之后,品牌在2019年开始了升级,从改名“Kissbaby”改名为“可斯贝莉”,并在门店和产品上都进行了迭代。产品迭代之后的可斯贝莉选择了靠拢烘焙行业目前最流行的“现制”方式,即在门店实行前店后厂的模式。在中央厨房预制好冷冻面团后运输到门店的明档厨房进行现烤现卖。

以目前情况来看,可斯贝莉营收的50%为店内现烤产品,20%来自与当地品牌或工厂合作的本地化食品。在供应链上,可斯贝莉采取的方式是集合各地门店统一采购,与当地厂商或品牌合作代工,一个城市找3-5家发放订单,生产符合当地门店用户的产品。

“华莱士”的新组织模式

既是同一个创始人,可斯贝莉的组织模式自然与华莱士极为相似。

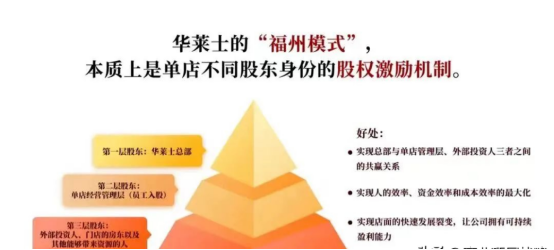

可斯贝莉在2019年进行升级之后,在组织管理上直接沿用了华莱士最初的“福州模式”之一,433股权结构。

详细来说,“433”的结构,即为营运团队出资占40%,外部门店开发团队占30%,剩下30%归公司后勤、其他门店利益相关者,包括上游供应商、配送、仓库、装修等共同分配。通过股权将员工变成自己人。

而华莱士集团,则专注于给门店提供技术、原料、物流、品牌输出等支持,通过直营管理确保经营标准的统一。也就是说,门店生产经营用的物料,要找华莱士买;门店装修、运营等设计,要找华莱士集团做。其他方面,自理即可。

得益于其管理模式的成功沿用,可斯贝莉的门店数量在2020年底就开到了50家,2021年年底达到160家,今年又与拓展到了300家左右。此轮融资后,可斯贝莉计划3年内达到1000家门店规模,即对标好利来、幸福西饼等烘焙店挤入第一梯队的体量。

华莱士能做出2万家门店的规模,很大程度离不开其所采用的“合作连锁模式”。区别于对外雇佣,华莱士以“门店众筹、员工合伙、直营管理”为门店核心,让员工与品牌形成利益共同体,从而提升效率。

“打工人变合伙人”的模式里,可斯贝莉的联合创始人曾经举例了一个亲眼所见的小事。是他巡店时,看到门店裱花师几乎都会把裱花袋的奶油用得干干净净,因为利益相关,员工都会本能地避免浪费、节约成本。

别小看一点奶油的积少成多,员工合伙的模式之所以被餐饮界普遍推崇学习,还是因为其早已被数次验证过成功。

华莱士集团自己投资的半天妖烤鱼,开店数连续五年以100%的速度在增长。

小马宋说:这个你看不起的炸鸡汉堡品牌背后的餐饮集团,很可能未来真的会成为中国餐饮的王者。

触类旁通。百果园的内部加盟,将部分老店“卖给”店长,以及从优秀店长中筛选部分转为加盟商,并且在这些“内部加盟店”中导入合伙制,加盟商可以将股份卖给优秀员工。这一系列举措给百果园的门店带来了50-120%不等的营业额提升。

相似的内部合伙制模式放在喜家德,老板直投+内部员工低比例入股,在喜家德赶水饺皮的工人一年收入能有30万。连锁模式能长期有益发展的根本条件是共赢。

除了股权结构之外,可斯贝莉在其门店的扩张上采取了“福州模式”的改良版,“翻牌式合伙加盟制度”。

因为烘焙行业成高度分散的状态,现有的街头烘焙小店分布零散,业态上多为个体户单打独斗,其在规模化扩张、品牌营销、员工留存等方面都存在着诸多困难。

华莱士集团则尝试着利用这些现成的个体门店,用翻牌的方式,让它们都变成“可斯贝莉”。这种操作看起来跟OYO酒店的扩张模式很像,但与OYO的翻牌式加盟还是有所区别。即被翻牌的门店也要以其“福州模式”的合伙制来经营,除了要对这些门店进行统一装修改造、接入供应链,股份也需进行“433”制的分配。

总部在原材料供应上,只赚单店3个点的毛利,几乎就算是不赚钱。

这种制度在2020年从福建、浙江、广东市场起步,当年就有几十家新店完成翻牌。据不完全数据统计,可斯贝莉自2020年开始计划高速扩张之后,通过翻牌加入的门店占比接近一半。在厦门,这些门店的毛利据称能达到65-70%以上。

恰逢当前的烘焙行业正好处于存量市场紧缩、增量市场难寻的环境下,大量分散店面和正在使用中的设备都可以视为“现成的资源”,翻牌式合伙加盟的制度,不失为提升存量市场价值的解法。

适合炸鸡店的,不一定适合烘焙店

华莱士的模式确实被印证了成功,但也并不完美。

2020年12月,湖北7家华莱士被查封,相关责任人被拘。原因是违规采购销售未经疾控部门检测的冷冻冷藏肉品。

2019年3·15期间,华莱士被爆鸡翅掉在地上继续卖、蟑螂满地跑、汉堡过期继续卖、油用黑了都不换。

而还有部分华莱士门店,涉及违法出售废油脂。

就在最近,9月17日,华莱士的烤翅被消费者愤怒投诉上面居然有苍蝇卵。

是的,中国本土最大的西式快餐品牌,几乎也冠上了“最脏”的名号。

食品安全漏洞的管控在华莱士身上层出不穷,来源于合作连锁模式有个很大的BUG:从眼下来看,门店实际做得好不好吃、食品是否安全,其实和华莱士集团本身能否赚钱不产生直接联系。

因为华莱士集团只需要侧重于给门店提供技术、原料、物流、品牌输出等支持,至于你把这些原料是否放到过期再使用,只能说全凭良心。

毕竟华莱士集团对于门店合伙人的筛选和监督机制远不如麦当劳出售特许经营权那样严格,麦当劳公司总部的管理人员经常对各地的分店进行巡回检查、监督和控制,一旦发现问题,直接撤销授权。

反观烘焙市场,区域性是这个行业最大的特点。

主要原因还是现制烘焙品本身工序复杂,生产依赖人工,存储时间又短,对供应链的要求自然非常高加之中央工厂的启动成本也比较高。

所以大多数烘焙品牌在保证利润最大化的情况下,选择的都是做区域,像名气比较大的好利来也没有做到全国开花。

某某西饼倒是全国布点,但若说现制,则有些牵强。

早在2018年,其总部深圳的部分加盟商透露,某西饼总部有强制性规定,所有合作的城市加盟商,都必须从总部预定具有半年保质期的货品,然后经过解冻加工才卖给消费者。并非其所宣传的“新鲜现烤”。

所以烘焙行业难度最大,最具挑战的就是全国化,同样的难题,可斯贝莉也会遇到。

这个月月初,可莉贝斯拿到了数千万的B轮融资,主要用于门店扩张,计划在3年内达到1000家的门店规模。

相同的模式,换了市场,还能有相同的结果吗。

虽然同出一门,但跟炸鸡汉堡相比,烘焙生意里千店计划的难度,远甚于常。

评论