记者|张乔遇

去年主动撤回科创板上市申请,折戟科创板的PEEK材料生产商吉林省中研高分子材料股份有限公司(简称:中研股份)再递表谋求科创板IPO,而此轮上市的保荐机构也从安信证券更换成了海通证券。

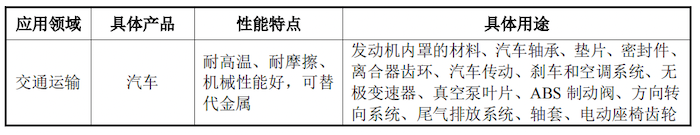

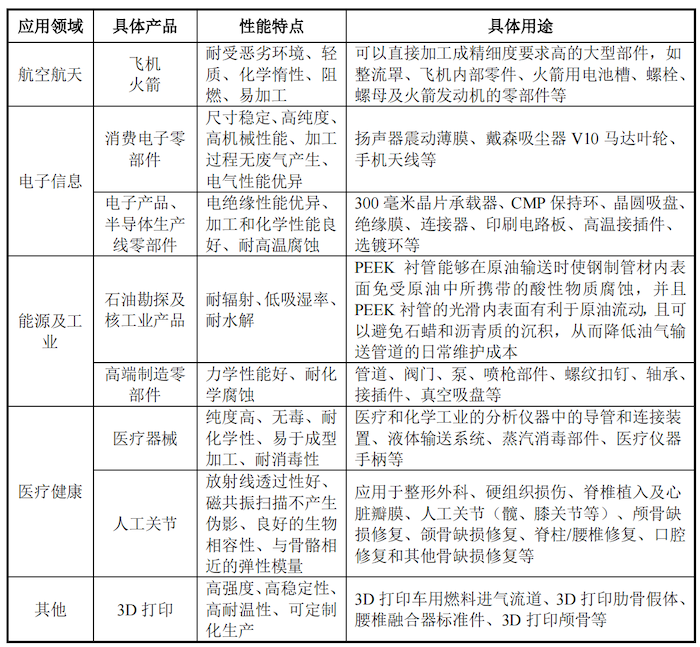

公司生产的聚醚醚酮(PEEK)是一种特种工程塑料,其主要用于替代金属材料,在“以塑代钢”,“轻量化”的大背景下,由于PEEK在刚性方面优于绝大多数特种工程塑料的同时,也在韧性,在耐热、耐磨、耐腐蚀等方面表现优异,下游可应用在交通、航天、电子信息、能源及工业、医疗健康以及3D打印等领域。

但值得注意的是,该领域的市场天花板比较低,世界市占率第一的企业英国威格斯去年的营收规模未超30亿,体量较小。欧洲是PEEK消费的主要区域,国内PEEK相关产业发展时间较短,行业缺乏上下游相关配套企业,且目前还没有相关行业标准。

有意思的是,中研股份在招股书中多处提到重视科研投入及核心技术,但研发人员平均年薪却只有销售人员的一半。

八成收入来自华东,销售人员薪酬是研发人员的2倍

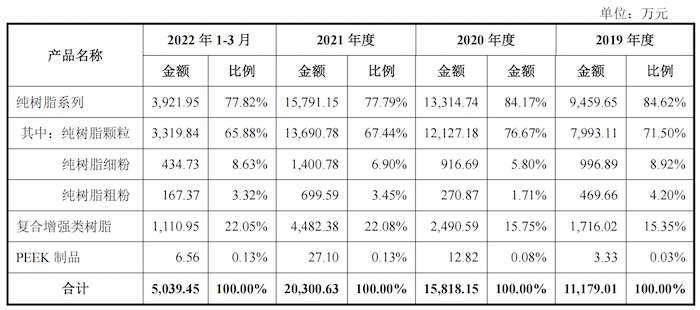

中研股份产品主要分为纯树脂系列产品、复合增强类树脂、和PEEK制品,报告期65%以上主营业务收入来自纯树脂系列产品下的纯树脂颗粒产品,另15%以上收入来自复合增强类树脂。

界面新闻记者注意到,中研股份的收入具有明显的地域性特征,2019年至2022年1-3月,公司平均80%以上收入来自华东地区。公司表示主要系华东地区在电子信息、交通运输、工业等领域形成了一定的产业集群。

销售模式上,中研股份以直销为主,公司坦言,在这种模式下,公司因维护客户以及拓展市场需要,发生的销售费用相对较多。

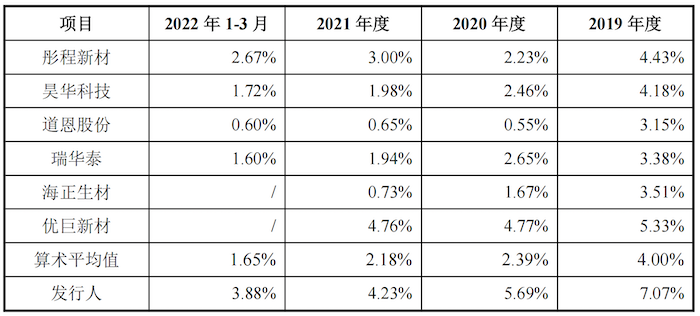

2019年至2022年1-3月(报告期),中研股份销售费用率分别为7.07%、5.69%和4.23%,高于类似材料行业公司同期4.00%、2.39%、2.18%和1.65%的平均水平。

界面新闻记者注意到,公司的销售费用主要支出在职工薪酬方面,据招股书披露,2019年、2020年,中研股份销售费用中职工薪酬占比分别为66.55%、67.74%,至2021年,该比例大幅提升至83.95%。

根据各期销售人员数量计算,中研股份销售人员的平均年薪分别为30.95万元、29.12万元和40.04万元,远高于研发人员的平均年薪16.07万元、14.47万元和19.53万元。2021年,中研股份销售人员的平均年薪是研发人员的2倍。

不仅如此,发行前,中研股份共有发明专利11项,但形成主营业务收入的发明专利数量仅6项,也“压线”科创属性评价标准一中:“形成主营业务收入的发明专利(含国防专利)大于等于5项”的规定。

《上海证券交易所科创板股票发行上市审核规则》指出:优先支持符合国家战略,拥有关键核心技术,科技创新能力突出,主要依靠核心技术开展生产经营,具有稳定的商业模式,市场认可度高,社会形象良好,具有较强成长性的企业。

中研股份研发人员平均年薪仅销售人员一半,形成主营业务收入的发明专利也压线科创属性,是否存在重销售、轻研发的情况?其科技含金量到底如何?

另界面新闻记者注意到,PEEK应用在医疗更赚钱,但中研股份在医疗健康领域的技术还有较大的进步空间。根据英国威格斯2019年9月、2020年9月、2021年9月三个完整的会计年度报告披露,威格斯医疗级产品的毛利率分别高达83.36%、86.72%和89.24%;而非医疗级产品的毛利率分别为54.25%、45.91%和46.90%,差距较大。

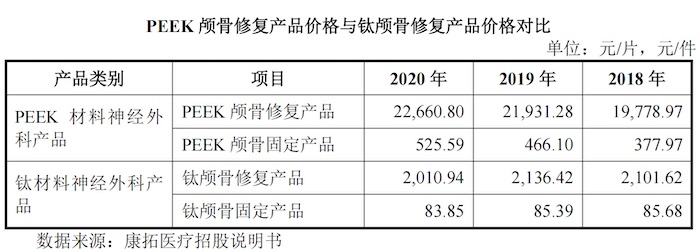

根据康托医疗招股书的披露,2020年PEEK颅骨修复产品价格高达22660元/件,是钛颅骨修复产品售价的十倍。

2019年至2021年,中研股份综合毛利率分别为44.59%、48.33%和47.97%,仅有非植入式器材进入医疗健康领域,植入级树脂领域仍与国外水平存在差距。综合毛利率与威格斯2019年至2021年59.97%、53.53%和53.97%的综合毛利率差距较大。

世界龙头营收未过30亿,扩产产能能否消化?

根据市场研究及咨询机构Emergen Research的数据,全球PEEK市场容量在2019年为7.21亿美元,预计到2027年将增长至12.26亿美元,年均复合增长率为6.8%。PEEK整体市场规模较小。

全球最大的PEEK生产商为英国威格斯,产能达到7150吨/年,约占全球总产能的60%。2021年,英国威格斯营业收入仅26.68亿元,未超过30亿元。

招股书显示,中研股份是国内唯一一家能够使用5000L反应釜进行PEEK聚合生产的厂商,2019年年产量350吨,市占率6%,位居全球第四,国内第一。但2019年至2022年1-3月,中研股份的营业收入分别为1.12亿元、1.58亿元、2.03亿元和5039.45万元;扣非后归母净利润分别为1267.69万元、2369.42万元、4718.45万元和1078.60万元,规模较小。

另一方面,PEEK目前在国内还缺乏上下游的相关配套企业。对比应用下游行业的情况,英国威格斯已进入包含汽车、电子信息、高端制造、能源、医疗、航空航天、3D在内的所有领域,但中研股份目前仅进入了汽车、电子信息、能源行业,在医疗等其余领域均为部分产品被应用。

国际市场上,PEEK售价一般为800-1000元/公斤,公司最主要的纯树脂颗粒2021年售价高达32.01万元/吨。这就导致了,虽然综合性能优异,但相对一般工程塑料而言,PEEK过高的价格限制了其应用范围。

在用量上,根据英国威格斯的测算,目前平均每辆新车使用8-10gPEEK产品,受益于汽车轻量化的趋势,预计在中短期内每辆新车将使用12gPEEK产品,而未来每辆新能源汽车将使用100gPEEK产品。

PEEK在汽车领域的用量很小。2021年中国汽车产量为2889.70万辆,以每辆车使用PEEK产品8g计算,2021年PEEK在汽车行业的需求量保守估计为231.18吨。

此外,目前PEEK行业缺乏相关的检测方法和统一的行业标准。中研股份表示:公司正在作为第一起草单位参与PEEK首个国家标准的起草,目前该标准已进入批准阶段。

需要指出的是,此轮上市,中研股份计划募集4.55亿元资金,其中2.24亿元将用于年产5000吨PEEK深加工系列产品综合厂房(二期)项目。

据招股书披露,截至2021年,占中研股份当期主营业务收入的3.45%、67.44%的纯树脂粗粉、纯树脂颗粒的产能利用率分别只有55.00%、58.81%。

上市前创始股东注销,实控人身负巨额未到期债务

招股书显示,中研股份前身中研有限早在2006年成立,设立时注册资本为500万元,由长春洁润以货币资金方式出资设立。

上市前夕,长春洁润却以原股东无继续经营意愿为由,于2022年1月注销,长春洁润持有中研股份的股份分别过户给了谢怀杰、其女谢雨凝和逄锦香三人。

发行前,谢怀杰、谢雨凝、和女婿毕鑫为公司的共同实际控制人,三人合计持有公司45.78%的股份,逄锦香系一致行动人。

需要指出的是,截至招股书签署日,中研股份实际控制人谢怀杰及其控制的企业金正新能源存在尚未到期的大额负债2081.00万元,其中谢怀杰存在尚未到期的大额负债1081.00万元。

此外,2019年、2020年,中研股份存在通过特定员工备用金取现采购特定材料的情况,金额分别为105.91万元、30.44万元,占当期原材料采购总金额的比例分别为2.04%、0.48%。

评论