记者|梁怡

近日,达安基因合计持股19.79%的杭州安杰思医学科技股份有限公司(简称:安杰思)科创板IPO进入一轮问询。

在2020年4月,安杰思就曾向科创板发起冲击,同年11月过会,2021年1月公司提交注册,但于2021年9月终止注册,与上市失之交臂。

安杰思从事内镜微创诊疗器械的研发、生产与销售,主要产品应用于消化内镜诊疗领域,按治疗用途分为止血闭合类、EMR/ESD 类、活检类、ERCP 类和诊疗仪器类。

虽然无法得知前次撤回原因,但此次申报中,安杰思的核心技术、市场竞争力以及行业政策风险仍是监管层关注的重点。另外,公司此次募资额7.71亿元约为前次的2倍,其中新增2亿元补流。

“AGS”商标之争

招股书显示,安杰思在英国、欧盟、瑞士、澳大利亚、新西兰、美国、加拿大等地拥有“AGS”等注册商标权,在境内拥有“安杰思”等注册商标权。由于境内“AGS”商标被第三方公司先申请并取得,公司的医疗器械业务在境内采用“安杰思”及其他境内商标进行业务推广,在经营过程中未在境内实际使用“AGS”商标。

界面新闻记者了解到,“AGS”商标之争可以追溯到公司早起成立以及中期发展时期。

公司前身系成立于2010年12月的安杰思基因。由达安基因和章贤骏分别出资600万元、400万元设立,设立初期公司以章贤骏团队的PCR业务为主。

但经营未有好转,因此公司于2012年开始引入张承团队负责消化道内镜诊疗器械相关的业务以促进安杰思经营业绩的改善。

安杰思有限(以章贤骏为主的PCR业务团队)于2012年5月曾向国家工商行政管理总局商标局提交申请“AGS”商标 ,申请号为10937384,分类号为第10类。2013年2月19日,国家工商行政管理总局商标局出具《商标驳回通知书》,以安杰思有限申请的商标与广州市一哥家具椅业有限公司在先申请的商标近似为由,驳回安杰思有限的“AGS”商标注册申请。

考虑到公司主营业务的独立性、与达安基因业务的关联性及为了不同业务板块的更好发展,安杰思决定专注于从事内镜微创诊疗器械业务并停止PCR业务的发展,因此章贤骏从公司退出并创办杭州安誉生物科技有限公司从事PCR业务。

公开信息显示,杭州安誉生物科技有限公司(原名“杭州安杰思生物科技有限公司”)成立于2014年,主营业务为分子诊断/基因检测设备,章贤骏为该公司的控股股东,达安基因及其关联企业广州市达安创谷为该公司股东。

2015年12月,杭州一嘉以货币1716.1290万元认缴股本1022.5269万元,杭州一嘉成为公司的控股股东,张承成为公司的实际控制人。2016年11月,章贤骏转让所持公司股权彻底退出公司。

2017年5月,杭州安誉生物科技有限公司从广州市一哥家具椅业有限公司受让获得第10660525号“AGS”商标,成为该项商标的持有人。

安杰思在招股书中表示,公司与杭州安誉生物科技有限公司的主营业务及主要产品存在明显区别,且公司产品在国内主要通过经销商销售,但公司仍无法保证不存在国内“AGS” 商标被误认的潜在可能。若公司的客户误认国内“AGS”商标为公司的产品标识,可能对公司开展产品推广和销售等经营活动产生一定不利影响。

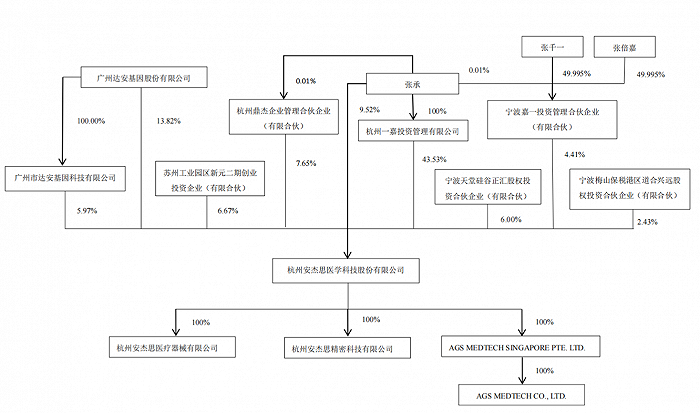

招股书显示,报告期内,安杰思的股本、股东未发生变化。IPO前,公司的控股股东为杭州一嘉,实际控制人为张承。张承直接持有公司9.52%的股份,并通过持有杭州一嘉100%的股权、杭州鼎杰0.01%的份额且担任执行事务合伙人、宁波嘉一0.01%的份额且担任执行事务合伙人,合计可支配表决权的股份比例达到65.1110%,其中宁波嘉一的有限合伙人张千一、张倍嘉系张承的女儿。

而达安基因从早期的创始股东一步步被稀释成第二大股东,其合计持有公司19.79%的股权。

此外,界面新闻记者还注意到,2021年4月至12月,张承与其配偶诉讼离婚。安杰思表示,张承的离婚案件不涉及其持有公司直接、间接股份的分割,对公司控制权不存在影响。

竞争力够吗?

报告期内,安杰思的营业收入分别为1.83亿元、1.72亿元、3.05亿元,净利润分别为5473.95万元、4523.44万元、1.05亿元。其中止血闭合类产品贡献收入的半壁江山。

从销售模式来看,具体包括经销、贴牌及直销三种类型,其中境内销售以经销为主,境外销售以贴牌为主。报告期内,安杰思的境内经销收入占比均在5成以上,境外贴牌收入占比均在3成以上。

界面新闻记者注意到,在两次申报IPO的问询函中,监管层均对于安杰思的核心技术、可比公司以及市场竞争格局等事项重点关注。

据悉,内镜微创诊疗器械市场相对集中。全球市场由波士顿科学、奥林巴斯、库克医疗等企业占据,三家合计占据70%以上的市场份额。

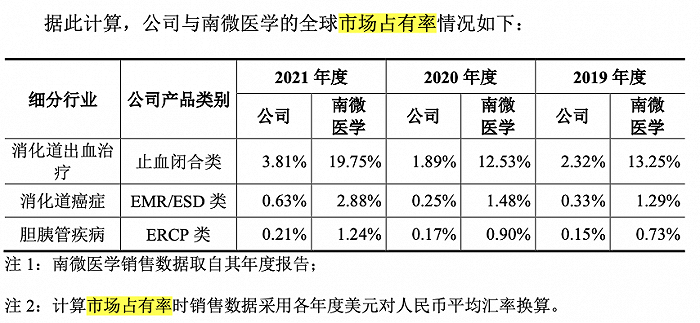

根据招股书,在全球市占率上,安杰思的核心产品止血闭合类相比同行南微医学(688029.SH)明显劣势。

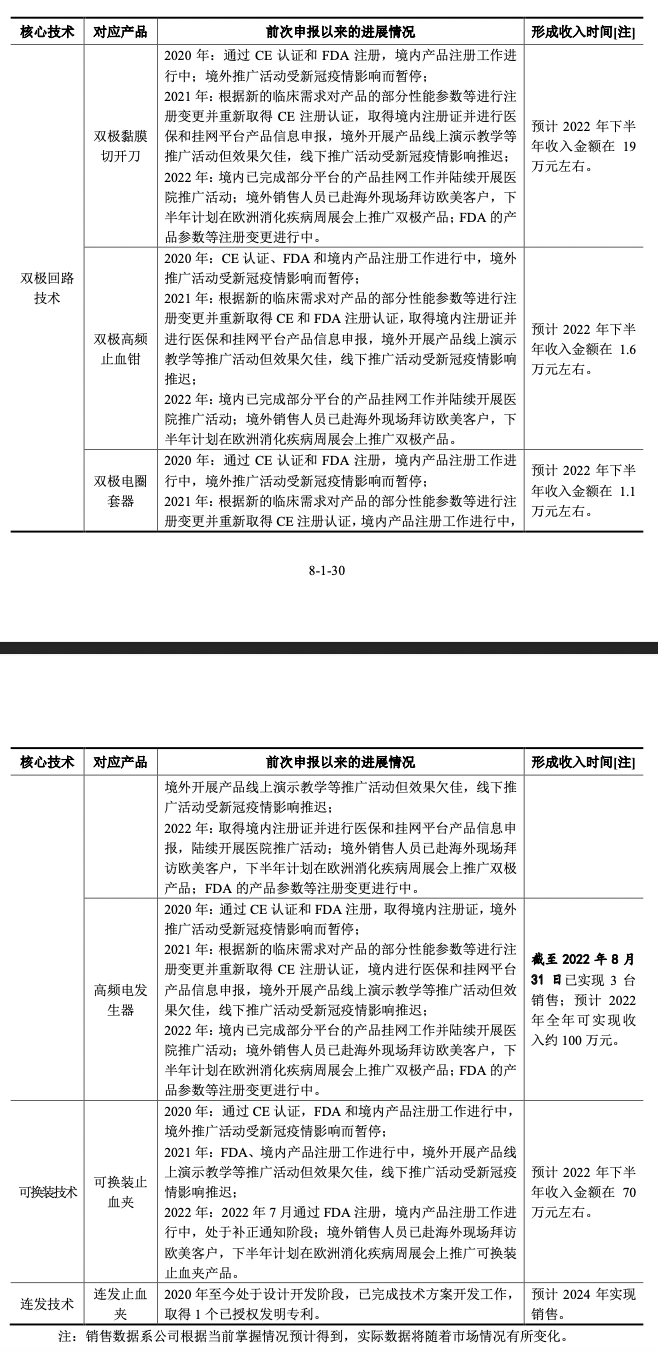

另外,前次申报中,在安杰思的核心技术中,双极回路等技术对应的产品2021年已取得注册证但目前尚未实现销售,可换装、连发等技术对应的产品自上次申报至今处于研发阶段,因此此次申报监管层要求说明,双极回路技术、可换装技术和连发技术等核心技术产品自前次申报至今取得的进展,目前的研发进展或销售准备情况,预计形成收入的时间。

根据回复,多数技术对应的产品预计在2022年下半年实现收入,但金额非常小。

此外,界面新闻记者注意到,安杰思的外销业务在2016年发生一起召回事件。

公司于2016年11月16日收到法国客户反馈,有患者在ESD手术后,使用安杰思的止血夹(16mm 跨距型号)闭合,发生夹子装置无法释放、也无法打开的情况,医生采取拉扯的方式使夹子与组织脱离,但造成组织出血,后使用其他品牌的止血夹进行创面闭合。

公司于11月30日向法国主管当局报告,并通过客户进行召回处理。本次事件涉及已销售产品 9575件,公司进行召回;涉及的同批次未销售产品,公司进行内部隔离。截至2017 年7月,拟召回9575件产品中,除经销商库存产品和已销售并使用产品外,最终召回2941件;剩余123件因各种原因未能召回。

还需关注的是,医疗器械行业为国家重点监管行业,国内“两票制”、带量采购等改革,国外的欧盟MDR新规实施、英国MHRA监管等,这些行业政策、规则对于公司的经营影响也非同小觑。

再募2个“自己”

那募资以及投入项目有何变化呢?

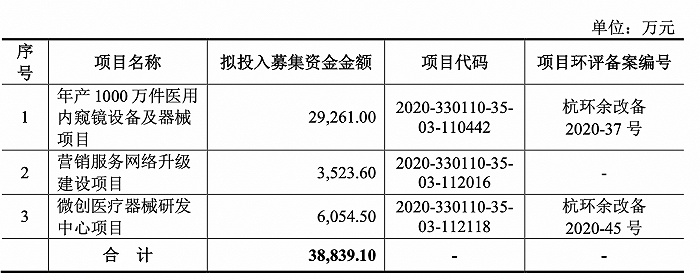

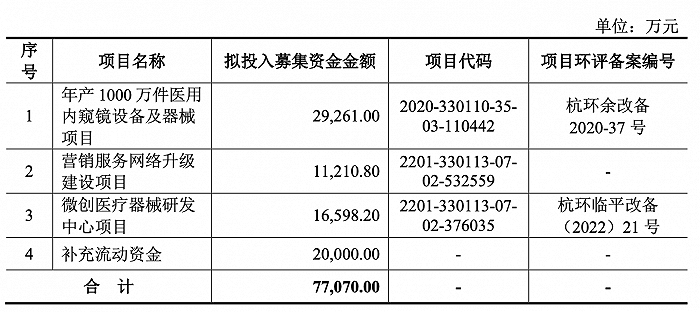

此次IPO,公司拟募资7.71亿元,约为前次申报的2倍,新增资金主要在营销、研发以及补流上。

事实上,安杰思还要再募2个多“自己”。截至2021年末,安杰思的资产总额为3.42亿元,其中货币资金达到2.05亿元,占流动资产的比重为77.90%;负债方面,公司的负债总额为0.71亿元,主要以流动负债为主,但没有偿债压力。

从营销、研发来看,报告期内,安杰思的销售费用分别为1984.52万元、1719.34万元、2395.38万元,三年合计0.61亿元;研发费用分别为1493.27万元、1847.77万元、2419.38万元,三年合计0.58亿元。

那公司又需要2亿元补流吗?

报告期内,公司经营活动产生的现金流净额分别为4801.07万元、5335.98万元、1.18亿元,除了2019年低于净利润672.89万元,2020年、2021年分别高出812.54万元、1345.22万元。因此,安杰思的创现能力并不差。

此外,安杰思于2021年还分红了5000万元。

评论