文|直通IPO 韩文静

9月26日,一博科技在创业板上市,发行价格确定为65.35元/股,开盘破发,跌12.8%至57元/股;截至发稿前每股56.43元,对应公司总市值为47.03亿元。

一博科技是一家以印制电路板(PCB)设计服务为基础,同时提供印制电路板装配制造服务的一站式硬件创新服务商。

目前公司的长期客户包括中联重科、联想、大疆、东软医疗、百度、Intel、Google、Facebook、Microsoft、Marvell、Xilinx等国内外知名企业,累计服务客户约5000家。

一博科技的崛起,总结起来就是一句话:7位华为工程师离职创业的故事。

20年前,创始人汤昌茂还在华为担任工程师、项目经理,后来离职创业一头扎进PCB领域,创办了一博科技;公司的7名共同实际控制人,也均是华为的前工程师。

被称为科技界的“黄埔军校”,华为孕育出了很多创业大牛,包括小牛科技创始人李一男、深信服创始人何朝曦……如今,带有华为基因的一博科技登陆A股后,又将驶向何方?

华为前员工创立,年赚7亿

公司的七位实际控制人有着一个共同身份——华为前员工。

时间拉回到1998年,电子工程专业出身的汤昌茂加入了华为,并负责PCB为主的单板电磁兼容研究工作。

作为电子产品中重要的基础载体,印制电路板(PCB)作为“电子产品之母”,几乎可以用在所有的电子产品上,其下游领域覆盖通信计算机、汽车电子、工业、军事航空等各个行业。

2002年,在华为技术团队工作了4年的汤昌茂辞职,并于2003年3月,与华为同事柯汉生一起开启了创业之路,创办一博科技,做PCB设计服务。

后来,汤昌茂又拉上王灿钟、郑宇峰、朱兴建、李庆海、吴均等5位华为前同事加入一博科技,至今已近20年。

在接受证券时报的采访时,汤昌茂表示“任何企业的经营都是九死一生的,一博科技在经营过程中也遇到过一些人才、资金的困难,但好在7位创始股东非常团结,一起努力解决。”

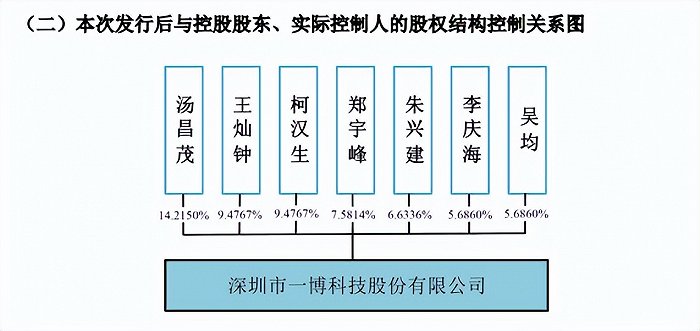

IPO前,汤昌茂、王灿钟、柯汉生、郑宇峰、朱兴建、李庆海、吴均为公司控股股东和实际控制人,七人合计持有公司 4,896.2880 万股,占本次发行前总股本 78.34%,合计支配公司 78.34%股份的表决权。

此外,汤昌茂的配偶黄英姿,也为公司共同实际控制人之一,并通过凯博创、杰博创、众博创、鑫博创四家合伙企业,合计持有公司 391.2840 万股股份,占本次发行前公司总股本的 6.26%。

也就是说,公司七名共同实际控制人及黄英姿合计支配本次发行前公司 84.60%股份。

IPO后,汤昌茂对一博科技的持股比例为14.215%,按照发稿前的市值来估算,其身价已经达到6.68亿元。

不过,这也招致了外界的诸多疑虑。实控人过多可能引发的决策风险,可能会成为公司接下来要面对的难题。

招股书显示,一博科技2019年-2021年营收分别为4.06亿元、5.74亿元、7.09亿元;净利分别为7991万元、1.27亿元、1.49亿元;扣非后净利分别为7300万元、1.17亿元、1.43亿元。

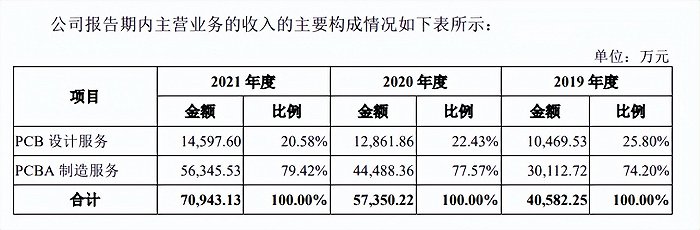

报告期内,其PCB设计服务收入占主营业务收入比重分别为25.80%、22.43%、20.58%,收入占比并不高,并呈逐年下降趋势,其营收来源主要依靠PCBA制造服务业务,报告期内占主营业务的比例分别为74.20%、77.57%、79.42%。

本次冲刺创业板上市,一博科技拟募集资金8.07亿元,其中1.24亿元将用于PCB研发设计中心建设项目,6.83亿元将用于PCBA研制生产线建设项目。

毛利率高于同行,“技术基因”浓厚

在招股书中,一博科技提到,PCB设计服务是公司确立行业地位、形成行业口碑的核心。

近年来,全球电子信息产业保持快速发展趋势,PCB 的制造品质不仅直接影响电子产品的可靠性,而且影响芯片与芯片之间信号传输的完整性。芯片行业的发展,也带动了PCB设计及相关产业的持续增长。

根据市场调研机构 Prismark发布的数据,2019年和2020年全球PCB行业产值约为 613.11亿美元和625亿美元。显然,一博科技所处硬件创新服务领域市场前景广阔。

以 PCB 设计服务为基础,一博科技自设立以来主营业务没有发生变化。设立初期,公司即确认了以 PCB 设计为核心的业务定位。随着经营规模的扩大,逐渐向产业链下游延伸,成为了提供包含 PCB 设计、PCBA 制造服务的一站式创新服务企业。

区别于当前兴森科技、金百泽等PCB概念上市企业,一博科技专注于PCB领域的PCB设计、PCBA研发打样及中小批量生产领域,而上述其他PCB企业则侧重于PCB裸板制造。

值得一提的是,一博科技毛利率显著高于同行。2019年至2021年,其主营业务综合毛利率分别为44.30%、44.12%和42.28%,基本保持稳定,2021年度小幅下降,主要受原材料价格上涨和人工成本上升因素影响。

对比同行公司金百泽,2019-2021年度的电子制造服务业务毛利率仅为31.40%、24.54%、21.91%。

较高的毛利率得益于公司对于研发的重视,招股书中也提到,毛利率高于同行系发行人设立即为提供高品质研发快件的业务定位、技术服务特征更明显、柔性供应能力及规模效应更强所致。

作为一家带有华为基因的企业,一博科技在研发上的投入也高于同行业公司均值。区别于传统印制电路板制造商,公司凭借 PCB 设计业务建立和巩固市场口碑,研发设计能力成为了公司的核心竞争力。

报告期内,公司的研发费用率分别为10.23%、7.78%、8.18%,高于可参考公司的均值5.57%、5.72%、5.98%。

招股书显示,公司持续增加研发投入,现有设计研发工程师团队超过 600 人,具备年均 11000 款左右的PCB的设计能力和经验。

一方面是研发上的高投入,另一方面在销售费用上,公司投入相对较小。

这是因为同行业公司客户较为分散,需要投入更大的广告宣传支出以维系其更为分散的经营区域和客户资源。

其中,兴森科技客户遍布全球三十多个国家和地区,其境外销售额占其营业收入约 50%。

金百泽的境外销售主要集中在欧美地区,境外销售占比约 20%;而一博科技境外销售也较少,仅占营业收入的15%左右。

从整个电子行业来看,仍将保持稳步向前的发展态势,一博科技当前所覆盖的网络设备、工业控制、医疗电子、新能源汽车以及国产芯片等下游领域都处于快速增长阶段。

不过也需要注意,当下PCB设计行业和PCBA 制造服务行业集中度不高,市场竞争激烈。未来,如果一博科技的技术创新能力不能及时匹配多元化的客户需求及行业前沿技术的更新迭代,将面临下游客户流失的风险。

评论