文|市值榜 连禾

编辑|嘉辛

冷不丁地,“威马年亏82亿创始人年薪12亿”登上了上周末的热搜。

为什么这个话题会引发广泛的讨论?连投资人都在朋友圈里批评天价薪酬。我们对这个话题进行一下解构。

第一个刺激神经的是12亿。

其实,这12.6亿元年薪中,属性和打工人工资一样的是201.1万元,其他的是以股份的形式存在。

上市前,公司授予核心人员股份激励,不是一件罕见的事,当然,占总营收的30%确实罕见。

2021年底,威马就这么做了,一些高管以每股0.000001美元的现金代价收购了威马4.39亿股股份。

每股股份公允价值是3.94元,股价和收购价之差,乘以4.39亿股,就是那些管理层的17.32亿元股份薪酬,其中有近12.6亿元是因创始人沈晖的持股而产生。

这种股票激励不会导致上市公司的现金流出,如果上不了市,最好的结果也是变现难度超高,即使上市也可能存在一些解锁的条件,也未必值12亿元,但必须承认,的确是亏损82亿元的原因。

第二个刺激神经的高额亏损。

“亏损嘛,我也会,为什么你年薪12亿,我还不到12万?”

亏损82亿、年薪12亿,这个反差一点不亚于杜甫描述社会矛盾的那两句著名的诗。

第三个则是外界对威马的期许落了空,这种情绪加快了传播速度。

不管怎么说,12亿年薪合规也合法,不是当前威马最大的问题。威马最大的问题,是在接下来的淘汰赛中,各方面都失去了竞争优势。

01 起手:一把好牌

以前的威马可不是这样。

几年前,当新能源汽车量产时间就像“下周回国”一样不靠谱时,PPT造车是外界对这个行业最大的质疑。

2018年9月28日,威马提前两天,且批量交付了威马EX5,从一定程度上打破了这种质疑,也成了新造车势力进化史上的里程碑时刻。

与蔚小理的创业者都具有互联网基因不同,威马的创始人沈晖有过传统车企的从业经历,曾主持过吉利收购沃尔沃,并带领沃尔沃从亏损走向盈利。

也与互联网的“轻"打法有所不同,威马自成立后就强调自主生产,建厂、收购、获取生产资质,处处都透露出“靠谱”的信号。

2019年,威马在造车新势力中销量排第二。在德意志银行发布的一篇行研报告中,证券分析师将威马与蔚小理并称为造车新势力“四小龙”。

这一年,理想正为首次交付焦头烂额,蔚来差点破产,只有小鹏处境稍微好一点,但也陷入了重大信任危机。

威马显得顺风顺水。事实上也是如此,至少在募资上,威马的自主产能、量产早、创始人有专业背景等,都是优势。

所以,威马吸引了包括腾讯、百度、李嘉诚家族、何鸿燊家族、雅居乐、中烟、地方国资及产业基金等多方资本,多方媒体报道,威马累计融资额达350亿元。

当时的威马,被寄予了太高的期望。威马本身就取自德语中的“世界冠军”,创始人沈晖在2020年初也称:”威马一定会是中国未来造车新势力TOP3之一",为此还和美团的王兴打了个赌。

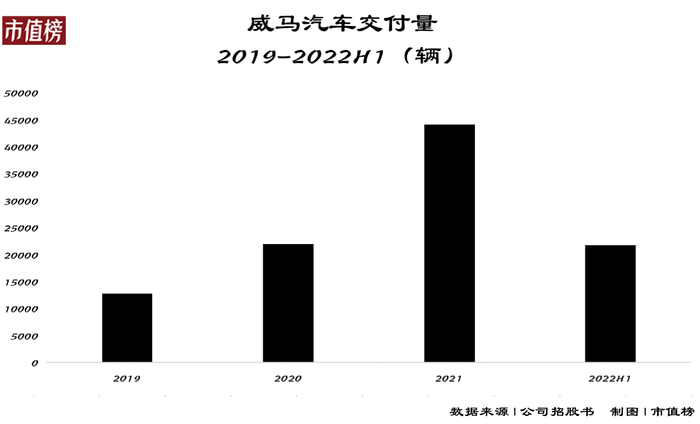

2021年,威马的汽车交付量被哪吒超越,“蔚小理”走到了交付10万辆的大关,交付规模均比威马多一倍。

到了2022年,威马仍然后继乏力。汽车之家消息显示,今年前8个月,威马累计交付智能纯电乘用车29140辆,平均每月交付量不到4000辆。

今年,威马的销量不但输给了蔚小理,也打不过零跑、哪吒、问界、极氪,第一梯队的颜面荡然无存。

造车,尤其是有自主生产线的威马,在多数情况下,不管是否进行生产,产线、厂房都要进行折旧,规模化生产是摊薄固定成本的手段。

如果销量上不去,产能利用率一直处于不饱和状态,那么单辆车的固定生产成本就难以降下来。可变成本也会因为产销低而难获得议价权,导致总体成本高企,更不容易赚钱。

那么威马产能利用率如何呢?在2021年,威马位于温州和黄冈的两条生产线产能利用率分别为71.5%和16.2%,谈不上饱和。

所以,当下的威马就处在卖一辆亏一辆的困境之中。

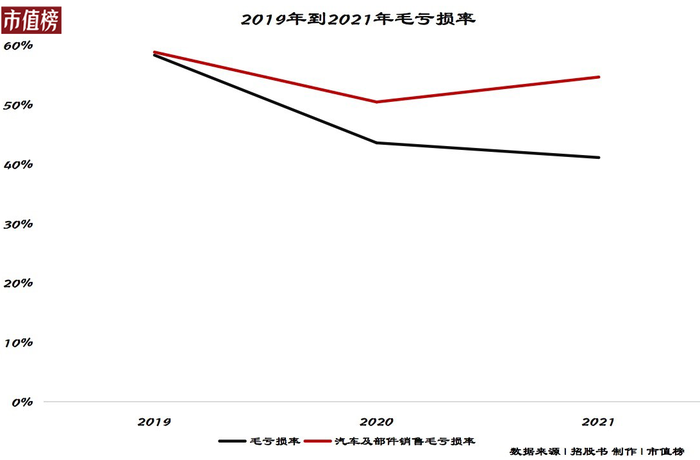

2019年—2021年,威马车辆及部件销售业务的毛亏损率分别为58.8%、50.4%和54.6%,整体亏损收窄幅度小,且2021年在恶化。整体毛利率有所好转,但主要是因为卖汽车监管积分。

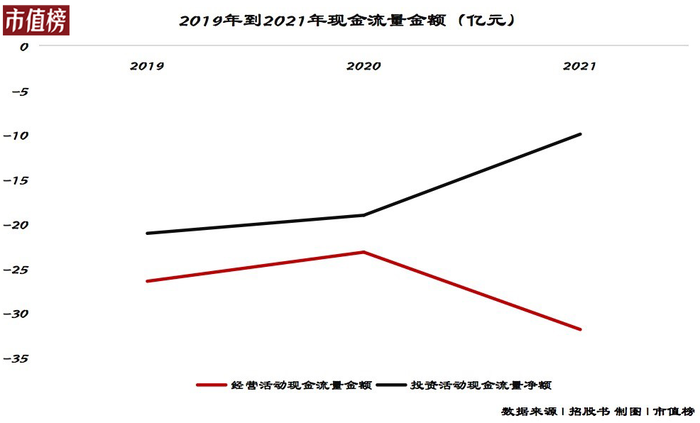

亏损、建设生产线都会导致资金的巨额流出。纵然威马手握高额融资,也架不住这么个亏损法。

截至2021年12月31日,威马的现金及等价物为41.56亿元,即使加上受限资金8.75亿元和变现能力比较强的交易性金融资产也才52.3亿元。

2021年,威马的经营活动现金流净额和投资活动现金流净额合计达到了41.8亿元,按照2021年的经营状况和投资节奏,在没有外部融资的情况下,也就能维持一年。

时移世易,蔚小理的状况尽管也有自己难念的经,整体情况也比威马好得多,个个手握数百亿资金,毛利率也都回正了。

曾经有钱又有先发优势的威马,到底是怎么样走到全方位落后于同行的?

02 掉队:缺乏核心优势

沈晖不太同意威马“掉队”这种说法,“新能源赛道是一个长期的赛道,打个比喻,就像是踢足球,现在上半场头15分钟都没有打完,谁胜谁负还不知道。”此前他曾这样公开表示。

企业在长期赛道内竞争要着眼于长远,这点肯定没错,但是如果是在经营状况不太理想的情况下说出这句话,那出发点就值得商榷了。

接下来,我们不妨从以下几个纬度进行分析,来探究威马究竟是如何一步步掉队的。

第一,产品层面没有探索出差异化优势。

这一点更具象的体现为,当消费者考虑购买一款新能源汽车时,威马的产品缺乏差异化卖点。

比如有网友在知乎上评论称,“如果我是品牌销售,我都不知道怎么吹这个牛”。

这位网友列举了其他品牌的差异化卖点,比如理想汽车空间大适合奶爸、蔚来的换电模式、小鹏的款式时尚、哪吒的价格便宜等等,但唯独威马,很难说出来核心的卖点是什么。

此外,威马汽车在2020年10月份集中爆发的多起车辆自燃事件,也进一步削弱了产品力,损害了品牌形象。

2020年10月-2021年1月,由于第三方供应商提供的电池电芯存在质量问题,威马汽车不得不召回受影响的1282辆电动汽车,通过更换电池的方式规避自燃风险。

第二,经营层面,在销售模式上几经摇摆。

在《马斯克正在蓄谋一场大规模价格战》一文中,我们指出,与传统的造车逻辑不同的是,很多造车新势力摒弃了过去依赖4S店和各级经销商的营销模式,特斯拉首创“线上直销+实体体验中心”的直销模式后,行业纷纷跟随,通过服务及体验中心为用户提供试驾、订车、交付、售后等服务。

但威马不是这样,过去几年里,在渠道布局上,威马有过几次摇摆。

最开始是直销+代理;后来取消直销模式,设立首席零售官,回归传统经销商模式。

再到2020年,威马调整销售体系,推出直购模式,官方称这是一个“硬件+服务”新零售模式,核心是“出行月费套餐,合约购车”,也就是消费者用一半的价格购车,之后每月再按照套餐的方法缴费。

威马不做直销,源于沈晖的行业判断。2018年的世界互联网大会上,沈晖表示,直营模式更适用于小众高端市场,并不适用于威马这种大批量生产交付的品牌定位。

问题在于,当车企和消费者中间多了一层经销商后,车企本身的模式是变轻了,但距离消费者却是更远了。

也是因此,外界还有一种声音这样形容威马汽车:挂着新势力的羊头,行着传统车企的把戏。

以上两点,短期来看,会直接影响到销量;但从长期来看,无论是差异化卖点的缺乏还是在渠道布局上的传统打法,都会影响到企业品牌力的建成。

早在2015年,沈晖就将威马汽车定位为“电动汽车版的大众”,主攻的价格区间是10-20万元,试图通过低价策略换取市场规模。

不过自2019年以来,威马的车型在价格上开始上探至30万元左右,实质上与蔚小理、特斯拉等构成竞争关系。

这一从低端到高端的布局路径,并不利于高端品牌力的建设,因为消费者会形成惯性认知,造手机的小米至今还不敢说完全甩掉性价比的帽子,就是最直接的例子。

03 向前:还有机会吗?

此前的招股书中,威马披露了两项成绩:2021年电动SUV销量在中国主流市场所有纯电动汽车制造商中排名第一、2021年电动汽车销量及智能电动汽车销量均在中国主流市场所有本土汽车制造商中排名第三。

听起来很不错,关键在于“主流市场”的统计口径下,威马直接将蔚来、小鹏、理想、特斯拉等排除在外。它所谓的“第一”“第三”,其实是矮子里拔出的将军。

这样来看,当下的威马面临着一个矛盾:它一方面不承认掉队,另一方面,又想在某种程度上避开与第一梯队的直接对比,甚至现在不再公布销量。

事实上是,威马接下来需要面对的竞争对手,不仅仅是处在第一梯队的“蔚小理”们、处在第二梯队的零跑们,还有更新入场的小米们,以及加速转型的传统车企。

这与威马的产品定位紧密相关,从过去的中低端到正在做的偏高端,每一个价格带,都有不容忽视的对手。

关键在于,在已经呈现出掉队迹象的情况下,威马还有没有机会重新回到第一梯队?能否在业界公认的、会带来根本性的行业格局变化的2024、2025年,在淘汰赛中存活下来?

表象的特征依然还是要看销量。

威马首先需要想办法迈过年销10万辆车的门槛,这是何小鹏口中的“所有未来可能性的前提”,也被业界认为是经营进入正轨的标志。

沈晖在2018年就曾立下了年销量超过10万辆的flag,但4年后,即便是总销量,威马也没能迈过10万辆大关。截至2021年12月31日,威马累计交付电动汽车83485辆,其中2021年交付了44152辆。

至于怎么提升销量,最重要的当然是把产品力提上来,与此同时,威马需要想清楚一个问题:到底要不要接着做低端B端市场,或者该如何在C端与B端之间做好兼顾。

再递进一层,威马的机会有多大,同样取决于未来公司的健康度能不能提上来,包括改善亏损,也包括在能自我造血之前,获取充足的外部资金。

还有最重要的一点,威马能不能在未来的核心战场上建立一定优势。

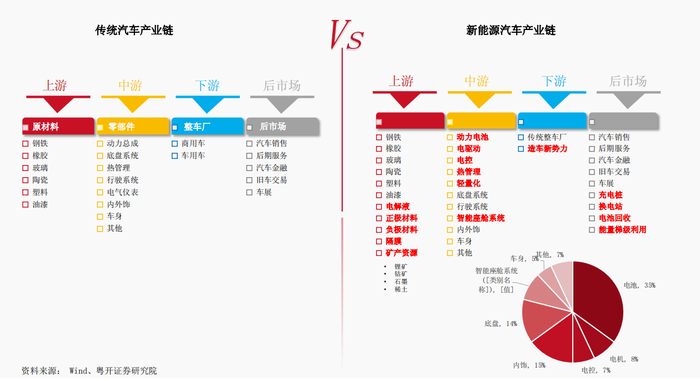

当前,新能源汽车行业正在坚定地朝着“三化”(电动化、智能化、网联化)的方向发展,其中,电动化相对容易实现,而智能化和网联化,则还需要进一步推进。

车企在迈向“三化”的过程中,会不可避免地在自动驾驶及生态、智能座舱及生态等等方面短兵相接,最后比拼的还是提供给用户的价值有多深。

在这一层面,威马面临着最大的一重不确定性:百度。

关于百度当年为什么投资威马而非“蔚小理”,有一个插曲。2018年理想和小鹏都曾招商百度寻求投资,但百度提出了严苛的竞业条款,比如小鹏只能用百度的自动驾驶系统,比如理想在手机上搭载支付宝、QQ音乐等应用需要百度同意,导致讨论终止。

后来威马接受了这些条款,顺利拿到了百度的投资。

与百度的绑定关系,可能是威马接下来的优势,这是由百度在自动驾驶上的布局和优势决定的,但这也可能成为威马的一重隐患,毕竟,它牺牲掉了一部分主动权换来了百度的投资,后者当时还承诺不造车,但现在,百度也通过集度下场了。

评论