文|价值星球Planet 唐飞

编辑|林比利

这两年“酱茅”这个词特别火。

实际上“酱茅”并非指陶瓷瓶装的“酱瓶茅台”,而是指与茅台类似的高成长、回报率高、长期绩优的酱油白马股。

不过到了今年,该板块却一改常态,彻底“失宠”,多只龙头股遭遇大幅杀跌。

例如,自年初到现在海天味业跌幅已经超过了20%,千禾味业的股价已经跌去了三成,中炬高新年内最大跌幅超过41%,更惨的是颐海国际,从年初至今它的股价已经跌了58%。

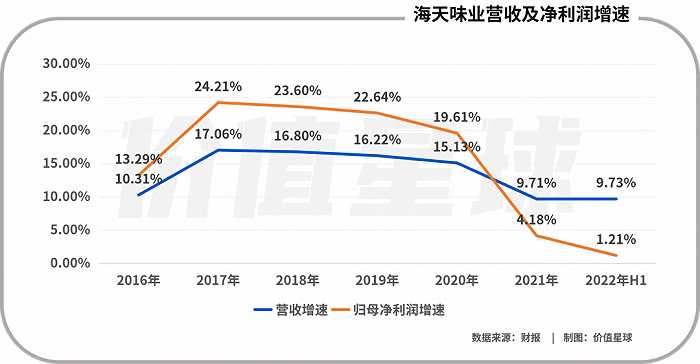

除了股价波动,企业业绩也大多出现下滑。以海天味业为例,自2014年2月11日于上交所上市以来,海天味业一直保持着两位数的增长速度,2014-2020年,公司营收年均增速为15.3%,归母净利润年均增速则是达到了惊人的21.9%,展现出极高的成长性。

然而2021年,海天味业营收同比仅增长了9.71%,归母净利润同比增速同样只有4.18%,是上市以来的最低值。到了2022年,这种颓势并没有得到实质性扭转,上半年公司营收增速9.73%,归母净利润增速1.21%。

资料显示,海天味业是我国调味品龙头企业,在2021中国品牌力指数(CBPI)榜单中公司夺得酱油、蚝油、酱料、食醋“四冠”。

行业“老大”尚且如此,其余的酱油股面临似乎更大压力。

01 龙头跌入谷底

一直以来,酱油都在我国调味品行业中占据重要位置,从调味品市场看,酱油销售占比达到六成。作为国人餐桌上必备的调味品,在较长的时间内,酱油市场都保持稳定的需求和增长。

以海天味业为例,资料显示,海天味业生产的产品已涵盖酱油、蚝油、酱、醋、料酒、调味汁、鸡精、鸡粉、腐乳、火锅底料等几大系列百余品种600多个规格。其中,海天味极鲜、海天金标生抽、海天上等蚝油、海天草菇老抽、海天黄豆酱,每个单品年销值均在10亿以上,是支撑公司业绩的基石。

自2014年上市以来,海天味业营收和净利润便持续保持着双位数增长,2016-2021年营业收入五年CAGR为14.95%,净利润 5五年CAGR为18.60%,净利率由2016年的22.82%提升至2021年的26.68%。

加上公司采取先款后货的政策,公司现金流状况也较好,因为被很多投资者称为“酱茅”之首。

不过进入2022年后,海天味业的业绩突然“变脸”。

半年报数据显示,今年上半年,海天味业营业收入135.32亿元,同比增长9.73%,但归属于上市公司股东的净利润33.93亿元,同比增长1.21%。

业内人士称,原本餐饮渠道是海天味业的一大优势项,而在疫情侵扰下,线下餐饮渠道占比过高却加大了业绩的不稳定性。据浙商证券数据,海天餐饮渠道占比超60%。

海天味业业绩下滑的同时,其他酱油龙头的业绩却异军突起。千禾味业上半年实现营业收入10.15亿元,同比增长14.56%;归属于上市公司股东的净利润1.19亿元,同比增长80.56%。

中炬高新上半年实现营业收入26.52亿元,同比增加14.52%;实现净利润3.13亿元,同比增加11.91%。

不过虽然业内公司业绩表现有喜有忧,但是各个酱油股的表现都差强人意。

自年初到现在,海天味业跌幅已经超过了20%,千禾味业的股价已经跌去了三成,中炬高新年内最大跌幅超过41%,更惨的是颐海国际,从年初至今它的股价已经跌了58%。

如果将时间拉长,“酱茅”海天味业股价距离最高点已经跌去47.4%,距离腰斩仅一步之遥,市值蒸发超3300亿。

02 结构性拐点将至

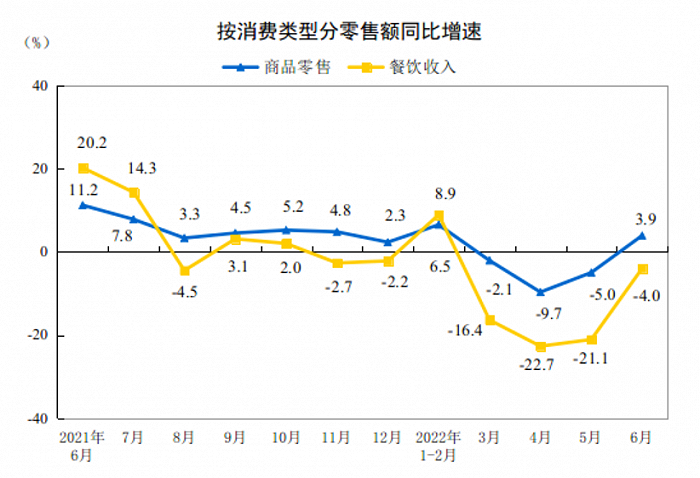

从前半年社零数据看,餐饮收入增速持续回落,目前恢复仍处于低位。数据显示,6月份餐饮收入3766亿元,同比下降4.0%;上半年餐饮收入20040亿元,同比下降7.7%。

渠道调研时,多数经销商反馈餐饮端出货仅恢复疫情前的70%左右,基于此,酱油消费的绝对核心之一——餐馆饭店对酱油的整体需求有所下降。

而在普通消费者端,由于疫情原因很多消费者对必选消费品囤货较多,家中库存仍在消化。加之进入夏季以来全国多地出现明显降水,并有零星疫情出现,居民对酱油的囤货意愿较高,导致多数区域反馈上半年终端消费也较为疲软。

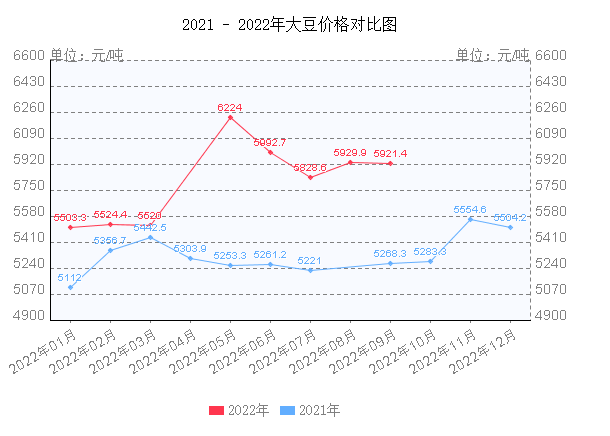

其次,自2020年Q3末开始酱油的主要原材料大豆价格大幅上涨,主要包材瓦楞纸、玻璃等价格也出现明显上涨。

以大豆为例,中国粮油信息网数据显示,去年9月大豆价格为5268.3元/吨,到今年9月已经涨到5921.4元/吨,虽然较前几个月略有回落,但仍维持在历史高位。

图源:中国粮油信息网

鉴于上游原材料的价格上涨,海天味业毛利率也有所下滑,上半年同比减少了2.68个百分点。

事实上,原材料对相关企业业绩的影响在今年一季度已经有所显现。

海天味业、中炬高新、千禾味业等调味品企业,今年一季度的毛利率相较于去年全年分别下滑了1.2、2.6、0.5个百分点。

除了来自行业内部的因素,销售渠道的变革也在影响相关上市企业的利润。

社区团购的崛起就在一定程度上冲击了传统渠道的经营模式。以酱油为例,国泰君安证券经测算指出,2021年社区团购渠道将分流走12.63%的酱油销售额。

除了渠道分流问题,社区团购还严重扰乱了酱油的定价体系。

传统经销体系下,一般是二到三级的经销体系,产品从出厂到消费者手中一般经历一批、二批、三批(可能没有)和终端多个环节,每个环节的加价率逐步提升,供应链各个环节均有利可图。但社区团购平台为了争取客户,产品零售价较传统渠道便宜20%以上,打破了原来的加价体系。

可比口径下,社区团购中酱油的单价也明显低于商超渠道。举例来看,海天味极鲜750mL的超市零售价为11.8元,但是在美团优选和多多买菜上只要花9.99元就能买到,差价近2元。而李锦记薄盐生抽500mL的超市零售价一般为10元,在美团优选和多多买菜上的价格均不到7元。

消费者龙龙表示,像米面油等常备的食材自己都是通过网购或者团购送货的形式购买,一是这些产品重量较大,去超市购买不方便搬运;二是网上的价格比超市优惠些,甚至有时候能得到加价换购或者第二件半价的机会。

最后,调味品行业壁垒并不高,这让很多对手都觊觎这块蛋糕。酱油行业内不仅有厨邦食品、千禾味业、加加食品、李锦记等老牌企业,还有金龙鱼、鲁花、双汇、新希望等这类擅长打价格战的“跨界强者”。

本就处在一片红海的格局中,昔日的“酱茅”们,已迎来拐点。

03 未来走势如何?

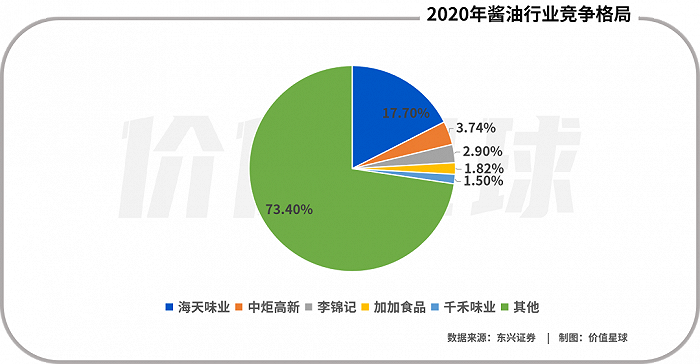

目前,我国酱油行业的竞争格局分为三个层次,一是全国性品牌,如海天味业、李锦记、中炬高新,二是地方性强势品牌和外企品牌,如四川的千禾、湖南的加加、山东的欣和等,外资品牌则以龟甲万、亨氏等为代表;三是小规模工厂或家庭作坊,一般采取自产自销,产品价格低廉,主攻农村、乡镇市场。

2020年,35家百强酱油企业产量占酱油行业比重41%,行业集中度不高。其中龙头企业海天味业酱油产量238万吨,市占率17.70%,行业产量排名第二的企业中炬高新占比3.74%,行业CR3大约24%。

对比日本酱油行业集中度,我国酱油行业集中度有很大提升空间。早在1975年,日本酱油行业CR3便达到38%,CR10为48%。90年代开始日本经济衰退伴随着日本饮食西化和便捷化,酱油产量下降。在这期间,日本酱油企业数量从1989年的2300家减少至2018年的1192家,与此同时,日本酱油龙头企业领跑消费升级,市场集中度不断提升,截止到2020年,酱油CR3达到53%,而我国酱油CR3距离日本仍有29个百分点的差距。

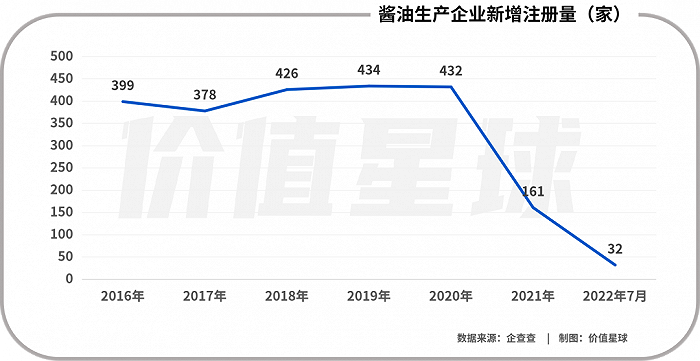

企查查数据显示,截止到2022年7月,我国酱油制造企业共5276家存续或在业,3年内(2019年7月-2022年7月)有852家相关企业成立,有134家企业注销或者登记状态异常,每年净增长239家企业。而随着2021年行业遇冷,新增注册企业数量骤减至161家,2022年上半年仅注册32家。

相较于日本酱油企业数量从1989年的2300家减少至2018年的1192家,我国酱油行业企业数量和行业规模仍在不断增长,随着新进入者数量的减少,集中度提升的速度有望加快。

而且对比日本,我国酱油在大中城市具备一定的提价空间,下线城市和乡县区域更加具备酱油消费升级的空间。

早期,海天味业的吨价就在下沉过程中有所回落,但换来的是销量的强劲增长。

后来经过每2-3年一次的提价,加上调味品升级的推进,海天味业吨价由2015年的5002元/吨提升到2021年的5333元/吨,6年CAGR为1.09%,虽然增速不高,但在渠道下沉的过程中销量也保持了快速的增长。

近些年来,海天还顺应消费趋势,进一步推出了0系列产品、有机产品,头道系列产品、减盐系列等高端产品系列,带动酱油产品组合在C端进一步升级。

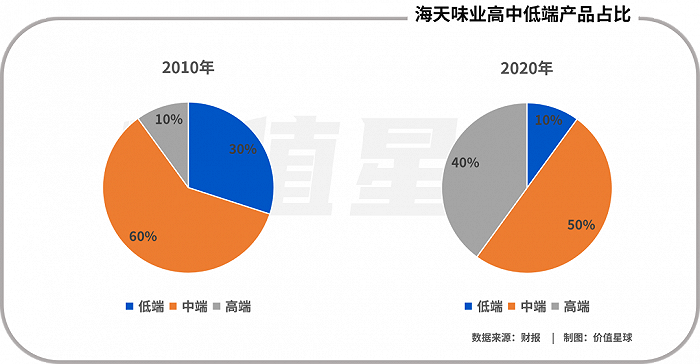

2010年公司酱油产品高端、中端、低端的销售比例为1:6:3,目前比例为4:5:1,升级趋势明显,但中低端产品仍然占60%。

可以预见的是,未来很长一段时间内,海天味业仍将进一步挖掘下沉市场潜力,并以“高端”为目标。

同样,所有酱油企业的竞争也必然聚焦于下沉市场的争夺上,但受限于地区市场割据和散乱的市场竞争格局,进一步集中的难度要比想象大得多。

而行业在经过了“单一的酱油产品”“生抽、老抽等细分产品”两个产品换代后,目前正在向满足消费者日趋强烈的健康化需求的高端、高价酱油产品进行升级。

“高端”将成兵家必争之地。

参考资料:

[1]《抽丝剥茧,社区团购对调味品影响下的得与失》,华西证券

[2]《海天味业系列报告之一:海阔从鱼跃,长空任鸟飞》,东兴证券

[3]《海天味业系列报告之二:高墙壁立,内有乾坤》,东兴证券

[4]《2022H1业绩点评:龙头稳健增长,业绩符合预期》,东吴证券

评论