记者 |

今年内进行大笔借款的A股上市券商并不多,西部证券(002673.SH)却在年内仅新增借款就已超百亿,占上年末净资产比例超过40%。

伴随着西部证券近年来的负债水平水涨船高。在今年上半年,公司利息支出同比大增,数额已远超同期归母净利润水平。

负债问题背后,西部证券的业绩持续承压。在全国上市券商队伍中营收规模可排进中游梯队的同时,西部证券的利润水平排名明显靠后。

为何疯狂“补血”?

作为本不应差钱的券商,西部证券却连续两年开启“借借借”模式。

9月6日公告显示,截至2021年12月31日,西部证券经审计的净资产为272.09亿元,借款余额为387.40亿元。截至2022年8月31日,公司借款余额为499.01亿元,累计新增借款111.61亿元,累计新增借款占上年末净资产比例为41.02%,超过40%。

2020年8月6日公告显示,截至2019年12月31日,公司经审计的净资产为177.37亿元,借款余额为156.39亿元。截至2020年7月31日,公司借款余额为192.83亿元,累计新增借款36.44亿元,累计新增借款占上年末净资产比例为20.54%,超过20%。

也就是说,连续两年内,西部证券仅新增的借款就累计148亿元。

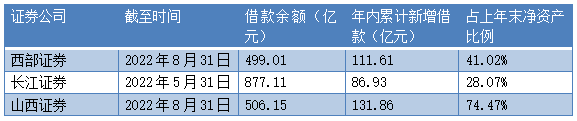

然而,界面新闻记者梳理发现,今年内进行大笔借款的A股上市券商并不多。

今年以来,共有3家券商披露了最新的今年以来的新增借款规模,借款金额均超上年末净资产20%。其中,山西证券前8个月新增借款规模最大,占上年末净资产比例达74.47%。

西部证券近年来的负债水平也水涨船高。中报显示,截至今年上半年,西部证券负债总额699亿元,比上年末增加119.91亿元,增幅20.71%。其中,应付短期融资款72.15亿元、卖出回购金融资产款261.15亿元、拆入资金15.83亿元、交易性金融负债8.93亿元、应付债券144.82亿元,占公司负债总额的比例分别为 10.32%、37.36%、2.27%、1.28%、20.72%。

资产负债率方面,2020年末,公司资产负债率为59.12%,到2021年末上升至68.03%。截至今年上半年,公司的资产负债率为72.07%。

由于总债务及新增借款规模的增加,西部证券2022上半年利息支出同比增长72.30%至6亿元,数额已远超同期3.59亿元的归母净利润水平。

借款规模水涨船高的背后,西部证券业绩持续承压。今年上半年,券商股整体营收回落至2020年同期水平。

今年上半年,西部证券的营收规模处在全国上市券商的中游梯队,但净利润排名则不及营收规模排名,更为靠后。

连踩四雷计提损失不断

界面新闻记者查阅天眼查app发现,乐视创始人贾跃亭9月20日新增恢复执行案件,执行标的约10.45亿元。该项案件执行法院为西安铁路运输中级法院,涉及贾跃亭与西部证券相关合同纠纷。

上述执行案件最早系西部证券于2017年7月提起民事诉讼,要求贾跃亭支付融资本金、利息、违约金共计约4.83亿元等。西部证券在2022年半年报中称,由于贾跃亭在2019年破产,此前一度未发现有财产可供执行,今年7月该案回复执行确系公司司法申请所致。

“踩雷”乐视网带来的负面影响曾荼毒西部证券长达三年。2015年前后,当一众资本趋之若鹜加入乐视网的融资体系时,西部证券也不例外。2016年,乐视网大股东贾跃亭、贾跃民、刘弘、杨丽杰等人陆续将所持乐视网股票质押到西部证券,融出资金逾10亿元。

就在西部证券入局当年,乐视网业绩持续下滑,最终在2020年被终止上市。2017至2019年间,西部证券深陷股票质押业务违规泥淖,每年业绩都会因其大打折扣,三年间仅因乐视网所计提的减值准备就合计达9.63亿元。

西部证券所踩的雷却不仅于此。三年间,西部证券合计计提了超16亿元的资产减值准备,而计提原因主要是股票质押式回购业务计提减值损失较多所致,主要针对乐视网、中南文化、信威集团等“闻名市场”的质押垃圾股。

根据2022年度半年报披露的重大诉讼、仲裁和媒体普遍质疑的事项,西部证券关于乐视网、中南重工、金一文化等相关案件仍然有多项重大诉讼尚未完结,其中有四项诉讼已进入执行程序。

评论