文 | 智东西 夏舍予

编辑 | 李水青

云业务营收计算方式的频繁变动,揭示了巨头们在云计算业务上的跌宕起伏。

本月,数据库巨头甲骨文发布了2023财年第一季度的财报,将IaaS(基础设施即服务)营收单独列出。甲骨文云计算业务的营收划分方式,又变了。

为什么说“又”?甲骨文最近的一次调整云业务营收发生在2017年。当时,甲骨文将财报中的IaaS业务营收与PaaS(平台即服务)业务营收合并计算。

2021年,云计算巨头微软也更改了云业务营收的计算方式,将Azure云服务与其它业务合并成为“Azure和其他云服务”板块。似乎对于这些云巨头而言,频繁变动云业务计算的划分方式,已是家常便饭。

当然,无论是为了美化财报数据,还是“云计算”本身概念的边界不断扩大,云巨头们的做法都有合理的解释。但是,这也让直接比较巨头间的营收数据成为一件困难的事。

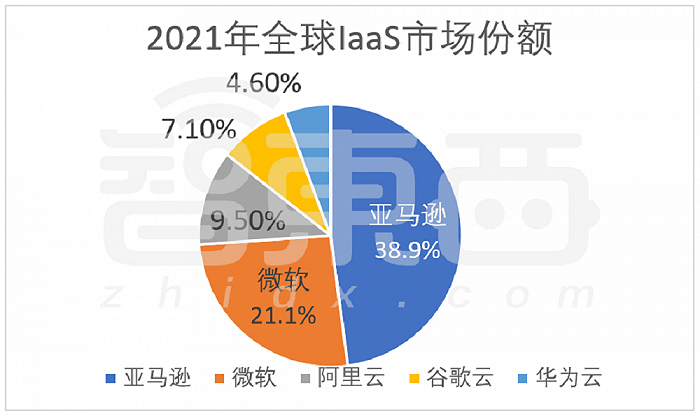

根据知名调查机构Gartner的数据,亚马逊云科技(AWS)占有全球云基础设施服务市场份额的38.9%,而微软占21.1%。这样看来,亚马逊是云市场当之无愧的老大吗?未必。

今年上半年,微软云的(Microsoft Cloud)的总营收为910亿美元,高于亚马逊云科技同期720亿美元的营收。从这个角度来看,微软似乎又成了第一,这是怎么一回事呢?

其实,两者云计算业务营收的划分方式不同。微软云的营收除了Azure云服务,还包括了协作云平台Office 365的销售收入和职业社交平台领英(LinkedIn)的订阅收入。而亚马逊云科技的营收主要是IaaS业务,几乎不包含传统软件的销售和订阅收入。所以两者的数据包含业务不完全一致,无法直接进行比较。

所以,亚马逊和微软到底谁是老大?这还真不好说。

智东西梳理了微软、亚马逊、甲骨文、谷歌四家云巨头公司7年来财报中业务计算方式的变化,或许我们可以从中一窥云计算产业的缩影。

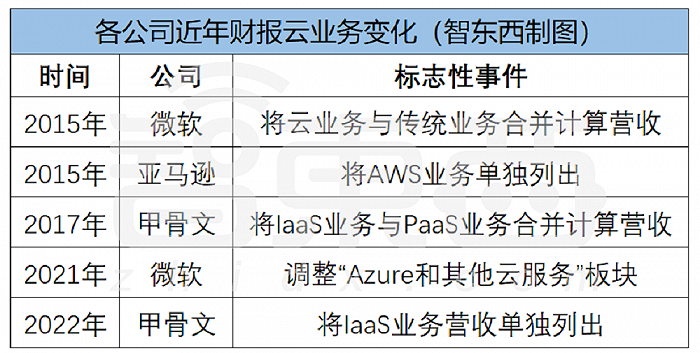

▲各公司近年财报云业务变化

01.8年,微软从软件巨头转型为云巨头

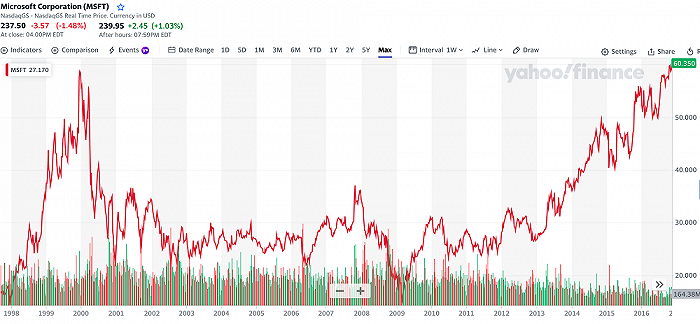

在PC时代,微软曾凭借Windows操作系统和Office软件引领全球风潮,其市值在1999年突破6000亿美元,成为当时全球市值最高的公司。但是,微软错失了接下来的移动互联网风潮,其市值曾一度缩水至1500亿美元。

但这一逆势在2014年开始扭转,萨提亚·纳德拉(Satya Nadella)成为微软CEO后,将微软的业务重心从企业软件转向云计算领域。8年后的现在,微软已经成为一家云计算领域的巨头公司。

▲1998~2017年微软股价变化走势

1、为掩盖传统业务的“惨淡”景象,7年前微软合并云业务

萨提亚·纳德拉上任后,微软的转型很快就有所成效,2015年,微软包括Azure云服务和软件在内的整体云业务就增长了44%。

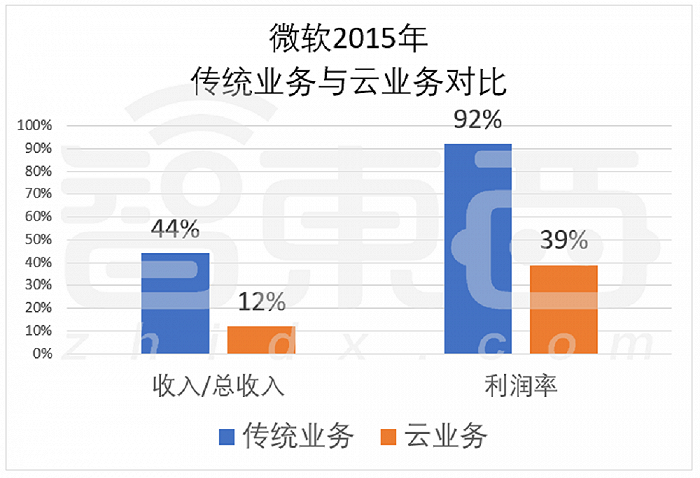

但在当时,微软的业务重心还在企业级Windows系统和Office软件等传统业务的销售上,传统业务的销售收入占微软总收入的44%,利润率高达92%,是微软业务的重中之重。

▲传统业务是微软的重心

相比之下,云业务收入仅占微软总收入的12%,利润率仅有39%。于是,在2015年,为了掩盖传统业务营收下滑2%的疲态,微软把传统业务与云业务合并计算营收。

时任微软高管的Chris Suh称,虽然云计算业务合并了,但分析师可以通过微软定期更新的“商业云”(Commercial Cloud)板块营收数据,继续单独监测微软云业务的增长。

当时,微软的商业云包括Azure公有云服务、协作云平台Office 365和跨平台协作云服务Dynamics 365,营收约为80亿美元。

▲微软商业云业务内容

2、197亿美元收购医疗语音巨头Nuance,微软进军医疗保健领域

2021年,微软又更改了云业务营收的计算方式,将Azure云服务与其它云业务合并成为“Azure和其他云服务”板块,并在该板块中加入了微软收购的医疗AI语音业务Nuance的收入。

微软收购Nuance的重要原因之一,就是占微软总营收将近三分之一的智能云业务,需要深入细分行业以寻求新的增长点。

2021年4月,微软宣布斥资197亿美元收购医疗保健AI语音公司Nuance,这是微软有史以来的第二大收购案,仅次于2016年收购领英的262亿美元。

Nuance是苹果语音助手Siri的语音技术供应商,也是医疗对话式人工智能和环境临床智能的头部供应商,Nuance提供的技术服务在美国医院的采用率达到77%。2020年10月,微软推出了微软医疗云(Microsoft Cloud for Healthcare),并与Nuance达成了战略合作关系。

3、微软云业务占总营收38%,三大业务中最高

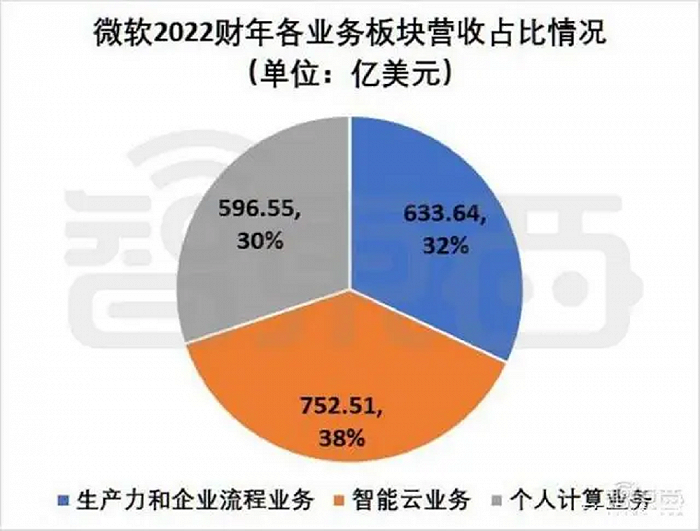

根据2022年财报,微软的业务主要分为三块:生产力和企业流程业务(Productivity and Business Processes)、智能云业务(Intelligent Cloud)、个人计算业务(More Personal Computing)。

2022财年,微软总营收为1983亿美元,整体云业务收入占比为38%,达752.51亿美元。

生产力和企业流程业务的营收占比32%,为633.64亿美元,个人计算业务的营收占比30%,为596.55亿美元。其中智能云业务是微软三大类业务中营收占比最高的业务。

▲微软三大业务营收占比

智能云业务由服务器产品和云服务等组成,包括Azure云服务、SQL Server数据库、Windows Server服务器操作系统、Visual Studio开发工具、GitHub业务等。

从财报数据来看,2015-2022年财年,微软智能云收入由237亿美元增长到752.51亿美元,收入占比由25.3%上升至38%,是公司营收占比第一的部门。

02.销售额涨70%,亚马逊将AWS收入单独列出

2006年,亚马逊推出了AWS(亚马逊云科技),从此走上了云计算“封神”之路。根据亚马逊发布的财报,2022年第二季度,亚马逊整体业务净销售额为1212亿美元,其中云业务AWS的净销售额为197亿美元,占整体业务的16%。

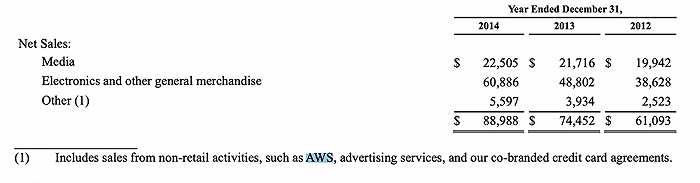

2015年,微软在财报中合并计算云业务营收,亚马逊也改变了云业务的计算方式。之前,AWS业务的营收数据都是与其他业务合并计入。直到2015年,AWS业务的净销售额才在财报中单独列出,为78.88亿美元。

从财报中我们可以看出,2015、2014、2013年,AWS的净收入分别为78.88亿美元、46.44亿美元、31.08亿美元。从2014~2015年,AWS净收入增长了32.44亿美元,同比增长约70%。或许也正是因为AWS业务增长惊人,亚马逊才决定将其营收数据单独列出。

▲AWS业务单独列出

▲2015年之前,AWS合并在“Other”业务中

亚马逊的AWS提供涵盖IaaS(基础设施即服务)、PaaS(平台即服务)、SaaS(软件即服务)三层模式的几十种服务,而这些服务大致可以分为全局基础设施、网络、计算、存储、数据库、应用程序、部署和管理七种服务。

根据Gartner数据显示,2021年,亚马逊云科技在IaaS市场所占份额为38.9%,而微软占21.1%,分别位居全球第一和全球第二。

▲2021年全球IaaS市场份额(数据来源:Gartner)

但是在SaaS(软件即服务)市场,微软大幅领先亚马逊。根据研究机构Synergy Research Group的数据,2021年第二季度的SaaS市场,微软所占市场份额为19%,力压市占率11%的Salesforece和6%的甲骨文,而亚马逊则不在前20名内。

与亚马逊相比,微软在云业务领域有生态和协同优势。亚马逊AWS主要提供IaaS和PaaS服务,在SaaS领域的规模很小。

而微软在IaaS、PaaS、SaaS各领域都有布局,在SaaS领域有协作云平台Office 365、企业IT方案Dynamics等产品,且均采用同类数据模型,有很强的兼容性。

03.合并与独立,甲骨文云业务的晴雨表

作为数据库巨头,甲骨文也很重视云业务的增长。近年来,甲骨文财报中云业务营收的计算方式有过数次改变。2017年,甲骨文在财报中合并计算IaaS业务与PaaS业务的营收,2022年,甲骨文又重新将IaaS业务营收单独列出。

IaaS业务的不同划分方式,揭示了甲骨文IaaS业务的增长情况。在某种程度上,我们可以认为,云业务营收的不同计算方式,就是甲骨文云业务的“晴雨表”。

1、或为掩盖巨大差额,甲骨文五年前合并计算云业务收入

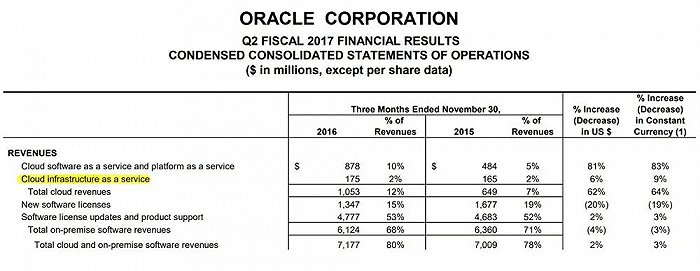

2017年之前,甲骨文财报中的IaaS业务与软件营收分开列出。2017年第二季度,甲骨文的IaaS营收为1.78亿美元,这与亚马逊云科技当季度37亿美元的IaaS收入相比,只占亚马逊云的4.8%,营收规模很小。

▲2015、2016年甲骨文将IaaS业务单独列出

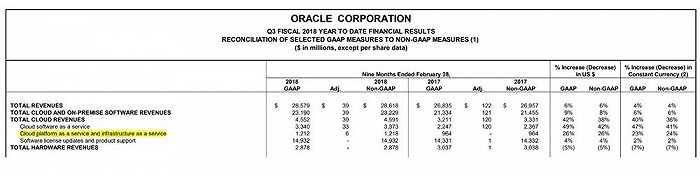

或许是为了掩盖与亚马逊这类体量大得多的竞争对手间的差额,2017年第二季度后,甲骨文开始将IaaS业务与PaaS业务合并计算营收。

2018年中期,甲骨文的云业务营收增长率从2017年的62%降低到32%。甲骨文的CEO萨弗拉·卡兹(Safra Catz)称,甲骨文改变云业务营收的划分方式,是为了“更好地描述我们的业务”。

▲2017、2018年甲骨文将IaaS业务与PaaS业务合并计算营收

2、云业务收入五年增四倍,甲骨文将其单独列出

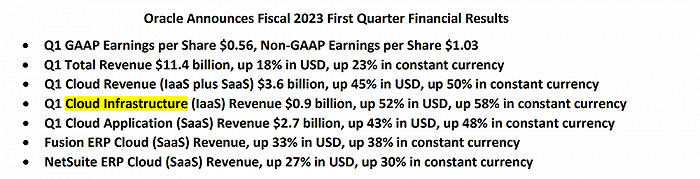

而就在上周,甲骨文公布了2023财年一季度财报。甲骨文又一次更改了云计算业务的收入划分范围,将云计算营收单独列出。萨弗拉·卡兹说:“希望你们对我们今年的扩大披露感到满意。”

▲2023财年甲骨文再次单独列出IaaS业务营收

发生这一变化原因并不难猜:甲骨文的云业务营收有较大增长,数据变好看了。

甲骨文的IaaS营收为9亿美元,这个数字与甲骨文2017年1.78亿美元的营收相比,大约增长了4倍,但这与庞大的竞争对手亚马逊云科技相比,还是有着不小的距离。

亚马逊同期的IaaS营收为197亿美元,而甲骨文的营收只占其4.5%。而在2017年,这个数据比例为4.8%。从这方面来看,数据变化不大。

不过萨弗拉·卡兹有着积极的看法,他认为甲骨文在IaaS业务上的增长速度快于规模更大的竞争对手。萨弗拉·卡兹说:“我们的增长率会随着业务规模的扩大而提高。”

3、以283亿美元被收购后,Cerner为甲骨文总收入贡献16%

在甲骨文上周公布的财报中,其云业务营收同比增长45%,但这其中有很大一部分来自于甲骨文今年6月收购的医疗保健公司Cerner。财报显示,Cerner为甲骨文的总收入贡献了14亿美元。

Cerner成立于1979年,是美国老牌医疗信息化服务商,在EHR(电子健康档案)领域有重要的市场地位。2021年12月20日,甲骨文宣布以283亿美元收购Cerner,这是甲骨文成立以来规模最大的收购案。

剔除Cerner的贡献后,甲骨文的云业务营收仅增长了29%。算上Cerner,甲骨文的云服务总营收将近占公司总营收的三分之一,这个数字是2018年的两倍。

04.谷歌云业务营收192亿美元,办公套件占15%

Alphabet旗下的谷歌云(Google Cloud)通常被认为是云基础设施服务的第三大销售商。与微软相似,谷歌云也把软件营收并入云业务中进行计算,例如文字处理、电子邮件等软件。

Google Workspace是谷歌旗下的办公套件,其中包括邮件应用Gmail、用于线上会议的Meet、可同步会议活动的Calendar、以及Drive云盘等。

2021年,谷歌云业务的总收入为192亿美元,但是谷歌云没有透露Google Workspace在谷歌云业务中的具体占比。但是据一名谷歌前员工透露,如果该公司能继续保持几年前的增长率,Google Workspace每年至少有几十亿美元的收入,可能占谷歌云业务总收入的15%。

05.战略地位提升,云计算业务的想象力还有多大?

2015年,微软为了掩盖传统企业软件销售额下滑的疲态,选择改变云业务营收的计算方式。同年,亚马逊也选择改变财报中云业务的表示方式,将AWS业务的净销售额单独列出。

2017年,甲骨文为了掩盖IaaS业务与竞争对手的巨大差额,选择将IaaS业务与PaaS业务合并计算收入。

2021年,微软收购医疗语音巨头Nuance后,再次更改了云业务营收的计算方式,将Azure云服务与其它云业务合并成为“Azure和其他云服务”板块。

2022年,甲骨文再次更改云业务营收的计算方式,将IaaS业务单独列出。

总览云巨头们近年在财报上的频繁动作,我们可以看出,每次云业务营收方式的改变,都代表着这家公司的云业务发生了某些重大变动。从某种程度上可以说,财报中云业务的不同计算方式,就是各云巨头们业务的“晴雨表”。

云业务营收的划分方式,不仅会随着这家公司的业务经营状态改变,还会随着该公司对云计算概念的不断重新理解和定义改变。由于各家划分方式不同,且划分方式一直在不断变化,所以它们的云业务营收数据很难直接进行比较。

甲骨文以283亿美元收购医疗信息化服务商Cerner,这是甲骨文史上金额最大的收购案。微软以197亿美元收购医疗语音巨头Nuance,这是微软史上金额第二大的收购案。从这两起金额巨大的收购案中,我们不难看出,云巨头们越来越重视医疗信息化等垂直云服务领域,正在拓展云计算业务的边界。

此外,在微软的三大业务中,智能云业务的营收占比已达最高。从亚马逊等其它巨头的财务报表中,我们也可以看出,云业务在公司整体层面的战略地位正在提升。

评论